Somos muito +

do que uma Research

Conteúdo

Completo

Somos a única Casa de Análises que possui conteúdos e recomendações de todas as classes de ativos.

Resultados

Comprovados

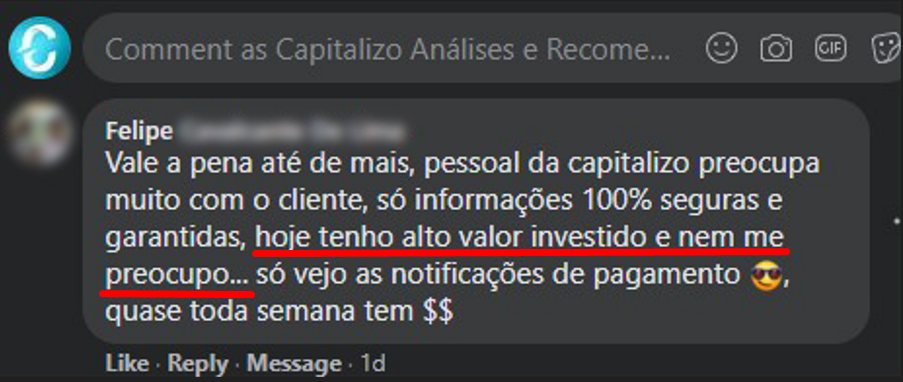

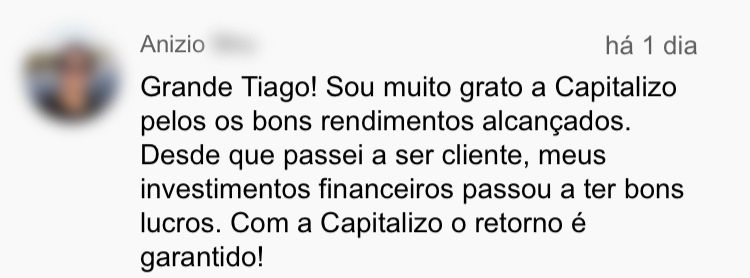

Todas as nossas Carteiras de Longo e Estratégias de Curto e Médio Prazos têm rentabilidades acima da média do mercado.

100%

Independentes

Estamos aqui para lhe ajudar a ganhar dinheiro de forma imparcial e transparente. Não temos vínculo com instituições financeiras ao recomendar as melhores opções a você.

Somos muito +

do que uma Research

Conteúdo Completo

Somos a única Casa de Análises que possui conteúdos e recomendações de todas as classes de ativos.

Resultados Comprovados

Todas as nossas Carteiras de Longo e Estratégias de Curto e Médio Prazos têm rentabilidades acima da média do mercado.

100% Independentes

Estamos aqui para lhe ajudar a ganhar dinheiro de forma imparcial e transparente. Não temos vínculo com instituições financeiras ao recomendar as melhores opções a você.

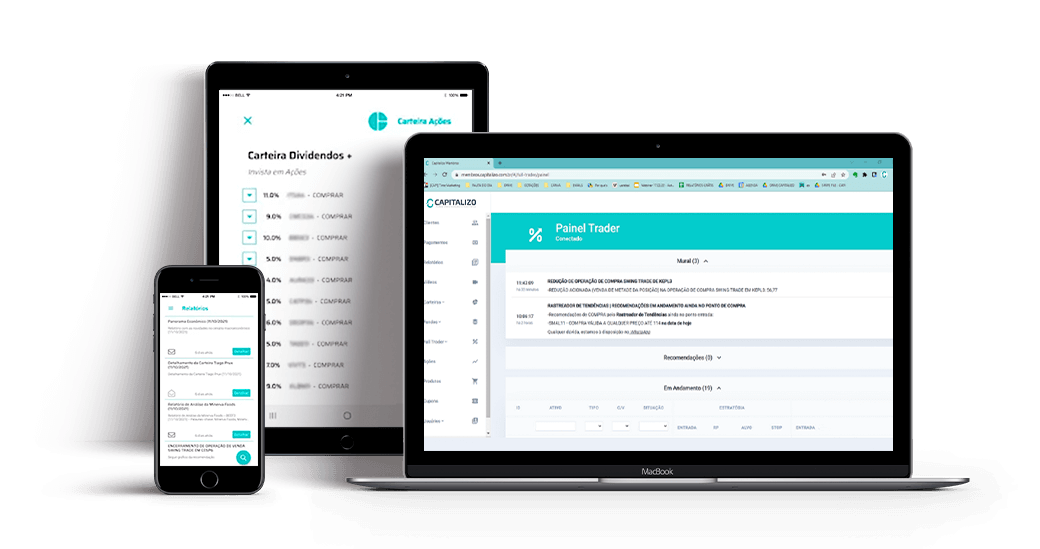

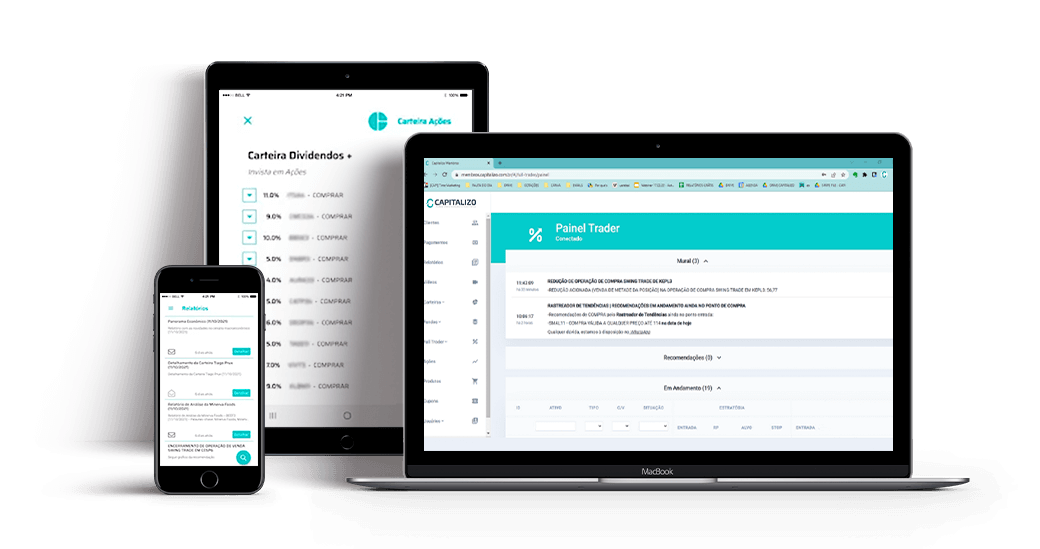

De onde você quiser,

quando quiser.

Nossa plataforma é feita para você investir de forma profissional na Bolsa, mas sem alterar em NADA a sua rotina atual.

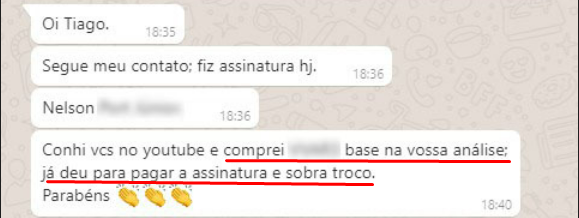

Aqui, você recebe tudo pronto via desktop ou celular e só precisa “copiar e colar” as recomendações direto no home broker da sua corretora. Com nossas assinaturas, você pode:

Montar uma

carteira profissional

Ter investimentos de acordo com o seu perfil

Ter um atendimento

100% personalizado

Ter mais conforto

e tempo livre

Construir patrimônio

para a aposentadoria

Nossa plataforma é feita para você investir de forma profissional na Bolsa, mas sem alterar em NADA a sua rotina atual.

Aqui, você recebe tudo pronto via desktop ou celular e só precisa “copiar e colar” as recomendações direto no home broker da sua corretora. Com nossas assinaturas, você pode:

Montar uma carteira profissional

Ter investimentos de acordo com o seu perfil

Ter um atendimento

100% personalizado

Ter mais conforto

e tempo livre

Construir patrimônio

para aposentadoria

Conte com a melhor equipe de

especialistas do mercado financeiro

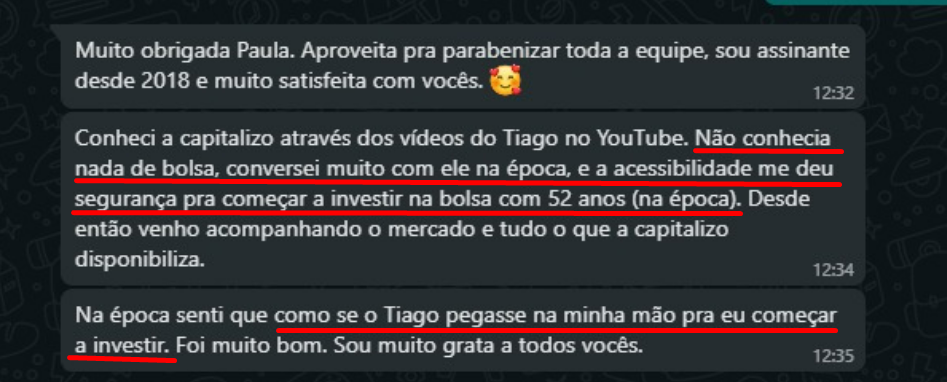

Sabemos como é difícil investir sozinho, sem ter ninguém ao seu lado para lhe ajudar e lhe dizer se você está realmente no caminho certo. Por isso, aqui você terá um suporte personalizado para investir de maneira profissional.

Começando

do ZERO

Caso você seja iniciante e queira fazer os primeiros aportes para montar o seu portfólio, aqui você conta com um atendimento especializado que lhe mostra

quais ativos comprar e como balancear a carteira de investimentos — tudo isso levando em consideração seu perfil de investidor e os objetivos de vida. É aqui que pegamos na sua mão | e vamos com você nessa jornada.

Help

Invest

Para você que já possui um portfólio e quer saber o momento certo de comprar ou vender um ativo, ou quer uma opinião profissional sobre os seus investimentos, nós temos o Help Invest. Trata-se de um programa onde você pode solicitar, sempre que quiser, uma análise apurada dos seus investimentos já existentes e, após a análise, nós lhe entregamos um documento detalhado.

Mentorias

Ao Vivo

Toda semana, você vai ficar por dentro de tudo que está acontecendo no cenário atual do mercado e estará sempre um passo à frente dos outros investidores. Nelas, nosso CEO, Tiago Prux, e nosso Time de Analistas falam sobre os mais variados temas para você contar com a experiência de quase 20 anos de mercado dos nossos especialistas.

Atendimento 100% Personalizado

Aqui, na Capitalizo, você terá um canal de atendimento exclusivo e personalizado direto no Whatsapp onde você pode tirar todas as suas dúvidas, desde as mais básicas até as mais complexas, direto com a gente. Ou seja, todas as suas perguntas são bem-vindas!

Comece agora!

Dê o primeiro passo para investir de forma profissional e ter a chance de ganhar dinheiro com nossas carteiras e estratégias:

Capitalizo

Completo

Para o investidor completo e que busca resultados diferenciados. Aqui, você recebe todas as recomendações da Casa.

Full

Trader

Se você tem um perfil mais arrojado e quer fazer trade na Bolsa de Valores, essa é a assinatura perfeita para você.

Carteiras

Capitalizo

Receba as melhores recomendações de longo prazo em Renda Fixa, passando por Fundos, FIIs, Criptomoedas e, claro, Ações.

Invista em

Ações

Para você investir em ações com a experiência de mais de 20 anos de mercado dos nossos especialistas.

Capitalizo

Completo

Para o investidor completo e que busca resultados diferenciados. Aqui, você recebe todas as recomendações da Casa.

Full

Trader

Se você tem um perfil mais arrojado e quer fazer trade na Bolsa de Valores, essa é a assinatura perfeita para você.

Carteiras

Capitalizo

Receba as melhores recomendações de longo prazo em Renda Fixa, passando por Fundos, FIIs, Criptomoedas e, claro, Ações.

Invista em

Ações

Para você investir em ações com a experiência de mais de 20 anos de mercado dos nossos especialistas.

Perguntas frequentes

Somos uma casa de análises e recomendações de todos os tipos de investimentos, desde a Renda Fixa, passando pelos Fundos de Investimentos, Fundos Imobiliários, todos os ativos da Bolsa de Valores, até as criptomoedas.

Não vendemos produtos financeiros, nem recebemos comissão pela venda desses produtos.

O nosso objetivo é buscar, no mercado, os melhores produtos financeiros e oportunidades para você.

A grande maioria dos investimentos não requer grandes valores para se investir.No Tesouro Direto, por exemplo, já é possível iniciar suas aplicações a partir de R$ 30.

Já na Bolsa de Valores, há o mercado fracionário, onde você pode comprar as ações individuais de boas empresas por cerca de R$ 10 ou menos, por exemplo. Por isso, não se preocupe com valores mínimos ou máximos.

Seus resultados e sua rentabilidade não são afetados pela quantidade de dinheiro que você investe. Sejam quais forem seus objetivos, buscamos as melhores oportunidades para você.

Sim! Esse é mais um de nossos grandes diferenciais.

Para você que já possui um portfólio e quer saber o momento certo de comprar ou vender um ativo, ou quer uma opinião profissional sobre os seus investimentos, nós temos o Help Invest.

Trata-se de um programa onde você pode solicitar, sempre que quiser, uma análise apurada dos seus investimentos já existentes e, após a análise, nós lhe entregamos um documento detalhado com todas as recomendações que você precisa para buscar ainda mais resultados com seus investimentos.

Todos os relatórios e recomendações ficam disponíveis para os clientes na nossa plataforma (para acesso pelo computador ou aplicativo).

Os avisos também são enviados em tempo real via push pelo aplicativo (as notificações) e pelo Telegram.

Importante: devido a velocidade das operações, as recomendações de day trade são passadas somente na sala do pregão ao vivo, dentro da nossa plataforma.

O pagamento pode ser feito via PIX, boleto ou cartão de crédito diretamente na área de compra do nosso site.

Não! Fique tranquilo, pois não trabalhamos com assinatura mensal, nem com renovação automática.

Após a compra, você recebe acesso ao produto por 12 meses. Ao final desse período, entraremos em contato para lhe informar da sua renovação.

Caso seja do seu interesse, basta realizar uma nova compra ou falar com nosso time de atendimento. Do contrário, o nosso sistema cancela o seu acesso automaticamente.

Preços especiais para renovação? Contate nosso time. Clique no link e fale com nosso atendimento agora mesmo: https://bit.ly/capitalizo_whatsapp

A Capitalizo é uma casa de análises e recomendações de todos os tipos de investimentos, desde a Renda Fixa, passando pelos Fundos de Investimentos, Fundos Imobiliários, Bolsa de Valores, até Criptomoedas.

Trata-se de uma plataforma, onde você adquire o produto mais adequado para o seu perfil e recebe, no desktop, aplicativo ou Telegram, os relatórios, análises e recomendações do produto que você escolheu.

Se você não possui muita familiaridade com as modalidades de investimentos ou nossos serviços, há uma área onde você tem acesso a vídeos explicativos para tornar sua experiência ainda melhor.

Você assina normalmente qualquer uma de nossas assinaturas e tem 15 dias para testar a plataforma e ver se é para você.

Se por algum motivo, você não ficar satisfeito, basta falar com nosso time de atendimento (contato@capitalizo.com.br) e solicitar seu reembolso.

Nessas condições, nós devolvemos 100% do investimento em nossa assinatura. Sem letras miúdas.

Um dos principais diferenciais da Capitalizo é o atendimento individualizado, estando à disposição para conversar com você pelo meio que preferir (E-mail, WhatsApp, Telegram ou Fale Conosco), sempre que você precisar.

Nós estamos sempre ao seu lado.

Além disso, nossos produtos contam com as Carteiras de Investimentos e Estratégias de Operações que estão entre as mais rentáveis do Brasil.

Também trabalhamos de maneira intensa a educação financeira, disponibilizando conteúdos exclusivos, desenvolvidos de maneira didática, para desmistificar conceitos, explicar termos técnicos e o mercado de investimentos de modo geral.

Além disso, nossos profissionais possuem mais de 20 anos de experiência no mercado, estando preparados para atender desde investidores iniciantes, até os mais experientes, de maneira clara e objetiva, com o foco nos melhores resultados.

Junte-se a mais de 200 mil pessoas

que recebem nossos e-mails diários

Junte-se a mais de 200 mil pessoas

que recebem nossos e-mails diários

CAPITALIZO CONSULTORIA E ANÁLISES DE VALORES MOBILIÁRIOS LTDA - ME – CNPJ: 27.253.377/0001-09

© 2024 – Todos os Direitos Reservados.

Menu

Menu