O retorno sobre o patrimônio líquido (ROE) é um dos principais indicadores de rentabilidade das empresas listadas na B3.

Ele mostra a eficiência de uma companhia em gerar lucro a partir do capital investido pelos acionistas.

Quanto maior o ROE, maior a capacidade de transformar patrimônio em resultado, geralmente refletindo vantagens competitivas e gestão eficiente.

Entre as companhias que mais se destacam, algumas chamam atenção pelo histórico consistente de resultados e outras por serem menos conhecidas, mas igualmente rentáveis.

RIOSULENSE (RSUL4): TRADIÇÃO E NICHO ESTRATÉGICO

A Riosulense, empresa catarinense do setor automotivo, é um exemplo de companhia pouco comentada, mas com fundamentos sólidos.

Especializada em fundição de aço e ferro para componentes de motores, atende veículos leves, máquinas agrícolas e ferroviárias, com mais de 5.000 itens no portfólio.

Exporta para quase 30 países e mantém relação estratégica com montadoras, onde o poder de barganha recai mais sobre o fornecedor do que sobre o cliente.

Com ROE de 23,7% e múltiplos atrativos — PL próximo de 6,5 vezes —, é um caso de “small cap escondida” que une tradição e rentabilidade.

TRACK & FIELD (TFCO4): CRESCIMENTO COM EFICIÊNCIA

No varejo esportivo, a Track & Field consolidou uma trajetória de expansão de receitas superior a 25% ao ano desde 2020, mantendo disciplina de custos e margens consistentes.

A companhia se destaca por combinar crescimento acelerado com rentabilidade elevada, algo raro em empresas do setor de moda.

O portfólio de produtos de alta qualidade fortalece a marca e garante fidelização, resultando em um dos maiores retornos da bolsa.

CAIXA SEGURIDADE (CXSE3): BARREIRAS DE ENTRADA E DIVIDENDOS

A Caixa Seguridade apresenta ROE próximo de 32%, dentro do padrão das seguradoras, historicamente rentáveis.

Com exclusividade até 2050 — e possibilidade de renovação — para distribuir produtos dentro da rede Caixa Econômica Federal, conta com uma barreira de entrada difícil de ser replicada.

A companhia atua em seguros, capitalização e consórcios, além de ser boa pagadora de dividendos, com yield de aproximadamente 8%.

Apesar de eventuais ruídos políticos em cargos de diretoria, não há sinais de fragilidade operacional.

VULCABRAS (VULC3): VERTICALIZAÇÃO E MARCAS FORTES

Dona da Olímpicos e licenciada de Mizuno, Under Armour e Reebok no Brasil, a Vulcabras é um dos maiores nomes do setor de calçados esportivos da América Latina.

Com estrutura verticalizada, controla desde o design até a distribuição, assegurando qualidade e eficiência.

O ROE de quase 34% reflete essa capacidade. Além de resultados sólidos, distribuiu dividendos robustos, com yield recente de 13%.

Ainda assim, a dependência de um câmbio mais elevado e eventuais investimentos em expansão de lojas são pontos a monitorar.

BANCO MERCANTIL (BMEB4): ESPECIALISTA EM CRÉDITO CONSIGNADO

Com ROE na casa de 43%, o Banco Mercantil consolidou-se como referência em crédito consignado para beneficiários do INSS.

Focado no público 50+, que tende a ganhar relevância no consumo brasileiro, o banco combina crescimento acelerado — mais de 20% ao ano desde 2020 — com risco baixo, dado o desconto em folha.

Além da elevada rentabilidade, mantém política consistente de dividendos, reforçando seu apelo para investidores de longo prazo.

CUIDADO COM ARMADILHAS DE MÚLTIPLOS

É importante destacar que números isolados podem enganar.

Empresas como Braskem, por exemplo, apresentam ROE artificialmente elevado devido ao patrimônio líquido negativo combinado a prejuízos recorrentes.

Essa distorção cria ilusões de rentabilidade em análises superficiais.

Por isso, avaliar fundamentos reais, geração de caixa e solidez financeira é essencial para não cair em armadilhas.

RENTABILIDADE COM CONSISTÊNCIA

As empresas que se destacam em ROE geralmente compartilham características como eficiência operacional, vantagens competitivas claras e setores com barreiras relevantes.

Mais do que olhar para indicadores isolados, é preciso entender a sustentabilidade do negócio e a qualidade da gestão.

No longo prazo, a consistência na geração de valor é o que realmente diferencia boas oportunidades de armadilhas passageiras.

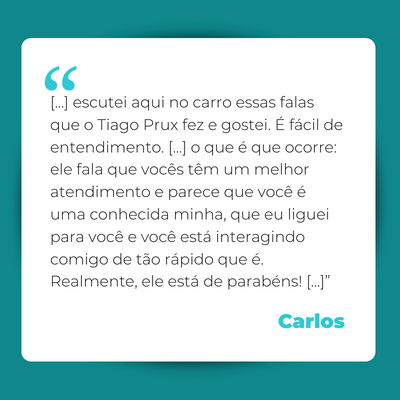

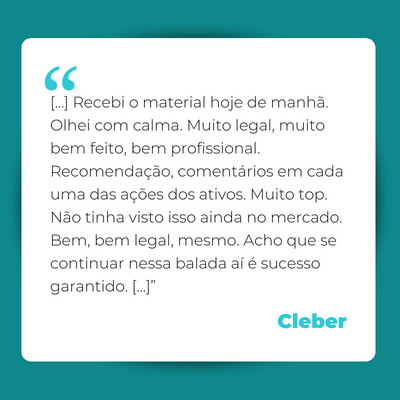

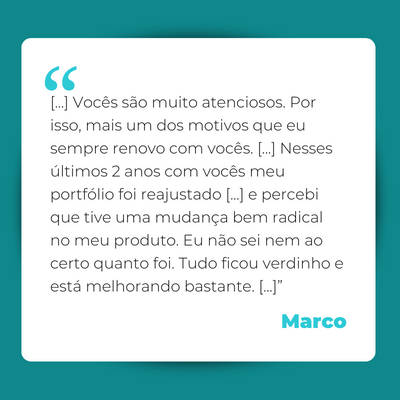

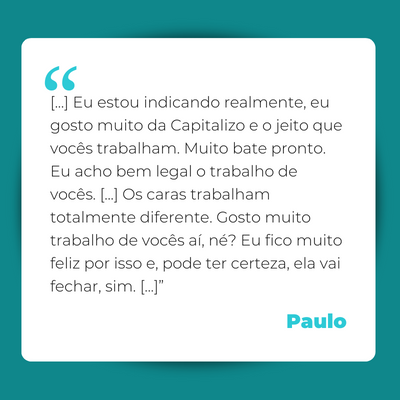

VEJA COMO NOSSAS CARTEIRAS DE AÇÕES SE DESTACAM

Abaixo, você confere o desempenho das nossas Carteiras Recomendadas de Ações de Longo Prazo, todas construídas com fundamentos sólidos, diversificação e histórico de retornos muito acima da média do mercado:

Todas essas Carteiras fazem parte da assinatura Capitalizo Invest, desenvolvida para investidores que buscam crescimento patrimonial no longo prazo com segurança, estratégia e diversificação.

Clique no botão abaixo e tenha acesso imediato às nossas Carteiras Recomendadas de Ações e a todo o suporte da Capitalizo.