Ao realizar investimentos em ações visando ganhos para o longo prazo, um dos critérios de avaliação que o investidor deve levar em consideração é a perenidade das empresas, ou do setor no qual elas estão inseridas. E, dentre os setores mais perenes da bolsa, se destaca o setor bancário.

Sendo assim, preparamos um material riquíssimo sobre o setor bancário e três empresas que podem ser consideradas como as mais baratas no momento. Confira!

Conheça o Setor Bancário

O setor bancário, além de deter a característica de perenidade citada, também pode ser considerado um dos setores mais lucrativos do mercado. E esta lucratividade está diretamente ligada ao grande spread bancário praticado pelos bancos.

Resumidamente, o banco cobra taxas muito maiores, por meio de suas operações de crédito, do que paga via instrumentos de aplicação financeira. Para se ter uma noção, em 2021, o spread bancário do Brasil foi o terceiro maior do mundo, perdendo apenas para Madagascar e Zimbábue, segundo dados do Banco Mundial.

Todavia, este modelo de rentabilidade vem sendo ameaçado com o surgimento das chamadas fintechs, representadas pelos bancos digitais. Estas startups têm apresentado um bom ritmo de crescimento pelo país, trazendo produtos até mais baratos, de maneira geral, a seus clientes, dado o fato de possuírem um modelo de negócio mais enxuto, quando comparado aos bancos tradicionais.

Isto, inclusive, tem levado os chamados “grandes bancos” a buscarem estratégias que reduzam seus custos operacionais, com diminuição do quadro de funcionários e do número de agência físicas, além da ampliação e melhoramento de seus canais digitais.

Contudo, para o futuro, poderemos observar um cenário de melhor convergência entre as empresas do setor, sem grandes mudanças de suas características, principalmente no que tange a rentabilidade do sistema bancário como um todo.

Quais as ações baratas ou “barganhas” do setor?

Para investir de forma estratégica, devemos observar as possibilidades que o mercado financeiro oferece, bem como os serviços e novidades acerca das empresas.

Pensando nisso, preparamos abaixo uma lista de 3 ações que são verdadeiras barganhas da bolsa por conta de alguns indicadores fundamentalistas, mostrados na tabela abaixo.

| Bancos | Código | Dividend Yield | P/L | P/VP | ROE |

| SANTANDER | SANB11 | 10,8% | 7,18 | 1,00 | 13,9% |

| BANCO DO BRASIL | BBAS3 | 8,8% | 4,87 | 0,67 | 13,7% |

| BANRISUL | BRSR6 | 12,3% | 4,94 | 0,43 | 8,8% |

Fonte: RI das Empresas

SANTANDER (SANB11)

Maior banco estrangeiro atuando no Brasil e terceiro maior banco privado do país, o Santander tem foco no varejo e forte interação com o Banco de Atacado. É parte do Grupo Santander, com sede na Espanha, e contribuiu no primeiro trimestre de 2018 com 27% dos resultados globais do grupo.

No primeiro trimestre de 2022, o banco apresentou uma margem financeira bruta de R$ 13,9 bilhões, o que representou um crescimento de 3,8% em relação ao mesmo período do ano anterior. A margem líquida, no entanto, apresentou queda de 9,1%, devido à expansão de 45,9% das provisões com crédito de liquidação duvidosa. Por fim, ainda com alta de 5,7% das receitas com serviços e com menor provisão de imposto, o lucro líquido registrou crescimento de 1,3%, fechando em R$ 4,0 bilhões.

Dentre os indicadores mostrados na tabela anteriormente, o Santander se destaca por possuir o maior ROE dentre os três bancos, o que ratifica sua boa rentabilidade histórica.

BANCO DO BRASIL (BBAS3)

O Banco do Brasil é um banco controlado pela União Federal, fundado em 1808 e com valor de mercado de cerca de R$ 150 bilhões. Além disso, possui uma carteira de crédito de quase R$ 700 bilhões. Também conta com forte presença no setor de agronegócio, na administração pública e em serviços diversos.

A margem financeira bruta do banco apresentou um acréscimo de 5,6% entre o 1T21 e 1T22, passando para R$ 15,3 bilhões. Já a margem financeira líquida ficou um pouco mais pressionada, com aumento de 4,8%, devido ao aumento das provisões para crédito de liquidação duvidosa.

Ainda com melhores ganhos com receitas de serviços e com menores perdas operacionais, o Banco do Brasil registrou um crescimento de 34,6% de seu lucro líquido ajustado, que fechou em R$ 6,6 bilhões. Como visto na tabela anteriormente, o Banco do Brasil se destaca por apresentar o menor P/L dos três bancos analisados, além de manter um nível muito interessante de rentabilidade através de seu ROE de 13,7%.

BANRISUL (BRSR6)

O Banco do Estado do Rio Grande do Sul atua sob a forma de banco múltiplo e opera nas carteiras comercial, de crédito, de financiamento e de investimento, de crédito imobiliário, de desenvolvimento, de arrendamento mercantil e de investimentos, inclusive nas de operações de câmbio, corretagem de títulos e valores mobiliários e administração de cartões de crédito e consórcios.

A margem financeira do banco apresentou queda de 7,1% entre o 1T21 e 1T22, passando para R$ 1,1 bilhão. Outro agravante veio das provisões para crédito duvidoso, que apresentaram alta de 89,9% na mesma base de comparação. Com isso, o lucro líquido finalizou em pouco mais de R$ 164 milhões, registrando queda de 41,2% na comparação anual. Do lado positivo, a carteira de crédito apresentou aumento de 15%.

No comparativo da tabela de indicadores, fica claro que o Banrisul apresenta os melhores valores de P/VPA e Dividend Yield, sendo que este último, inclusive, reflete uma das características históricas do banco, de pagar bons dividendos.

Quais ações de bancos comprar?

Entendemos que o setor bancário, especialmente os grandes bancos, ainda oferecem boas oportunidades para os investidores de longo prazo. Como o crescimento deles será menor nos próximos anos, em relação ao que vimos nos últimos 20 anos, suas necessidades de investimentos serão menores e, cada vez mais, o retorno aos acionistas em forma de dividendos será maior.

Dessa forma, temos recomendações no setor entre as nossas Carteiras de Ações de Longo Prazo.

Quer ter acesso às melhores Carteiras de Ações de Longo Prazo?

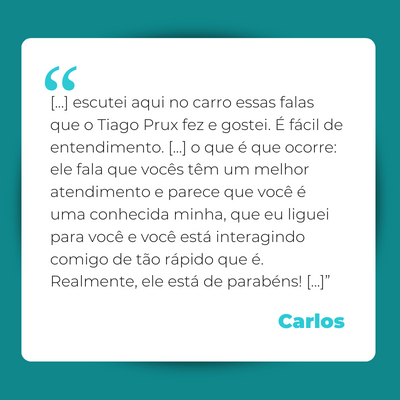

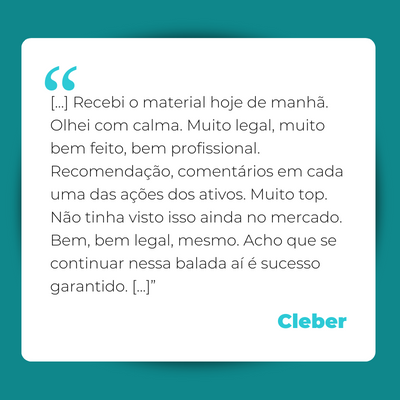

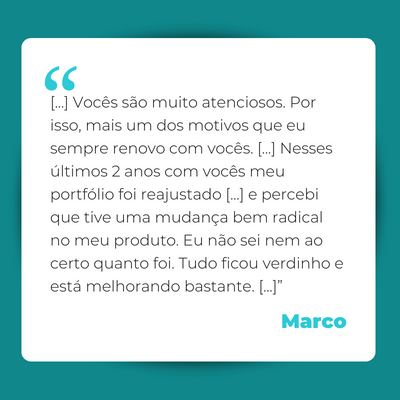

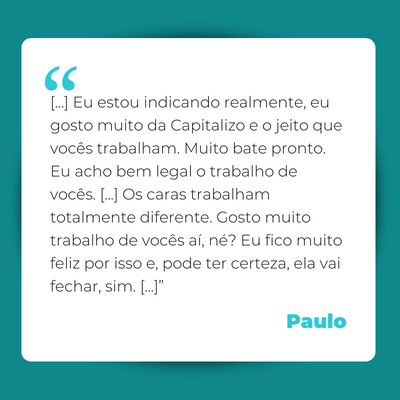

Atualmente, temos 5 carteiras de ações com foco no Longo Prazo, utilizando a estratégia fundamentalista Buy & Hold: Carteira Dividendos +, Micro e Small Caps, Top Crescimento, Internacional (criada em 2020) e Tiago Prux. Em todas elas, o nosso investidor é avisado de qualquer passo que precisa ser feito e os momentos de compra e de venda de das ações. Abaixo, veja o desempenho das três mais procuradas pelos nossos clientes, a Tiago Prux, Dividendos+ e Micro e Small Caps:

Importante: todas as Carteiras são de baixo giro, ou seja, com apenas 10 minutos por mês você conseguirá acompanhá-las e mantê-las atualizadas. Dessa forma, também são ideais para investidores que compram ações periodicamente.

Se você busca encontrar boas oportunidades em Ações para o longo prazo, então você precisa conhecer e assinar a Carteiras Capitalizo!

Sendo cliente Capitalizo, você também tem acesso a:

✅ Canais de atendimento exclusivos para dúvidas via WhatsApp e Telegram

✅ Análise gratuita dos seus investimentos

✅ Mentorias exclusivas para clientes direto com nossos especialistas

Clique no botão abaixo para saber mais ou assinar agora mesmo o Carteiras Capitalizo!

___

Importante: leia nosso Disclosure antes de investir.

Quer ficar por dentro das novidades do mercado financeiro? Conheça o nosso Canal no YouTube e inscreva-se.