Um dos maiores aprendizados que eu tive desde que comecei a investir veio do livro Axiomas de Zurique, e retrata bem algo que sempre acontece durante uma queda da bolsa:

“O comportamento do ser humano não é previsível. Desconfie de quem afirmar que conhece o que acontecerá no futuro.”

Infelizmente, em pleno ano de 2024, boa parte dos investidores ainda acha que alguém sabe para onde os preços irão e quando eles poderão subir ou cair.

Ou seja, se você realmente acha que é possível saber para onde o mercado vai, e que por isso nunca irá perder dinheiro na bolsa, sinto lhe informar que: isso é impossível!

Por outro lado, a parte boa é que você, nesse sentido, não precisa adivinhar o futuro para ganhar dinheiro.

A LIBERTAÇÃO DO INVESTIDOR

Como já comentei algumas vezes, a grande “libertação” do investidor é quando ele entende que o futuro é imprevisível, e para de se preocupar se os preços vão subir ou cair.

Pois, se ninguém sabe o que vai acontecer, ficar aflito pensando como o mercado vai abrir amanhã só fará mal à saúde e não vai ajudar a ganhar dinheiro.

Na minha opinião, que vai na linha do livro, o que é importa é somente uma coisa: me manter vivo no mercado.

Digo isso pois só terei a chance de ganhar dinheiro se eu conseguir “sobreviver” a toda a volatilidade do mercado, sem ter uma perda permanente de capital.

Quando eu penso dessa forma, eu afasto qualquer possibilidade de me frustrar, caso os resultados não apareçam no curto prazo.

E não se engane: em alguns momentos, os resultados não vão aparecer.

COMO SE PREPARAR PARA A QUEDA DA BOLSA?

Eu acredito que só sobrevive no mercado quem tem uma boa Estratégia.

Uma Estratégia não garante ganhos – não existe nenhum investidor que vai ganhar sempre. Porém, ter um plano pode sim garantir a sua sobrevivência, e a possibilidade de você ganhar muito dinheiro no futuro.

Em suma, o importante é ter e seguir uma boa Estratégia.

COMO INVISTO O MEU DINHEIRO?

Eu tenho meu capital (e da minha família) basicamente divididos em duas Estratégias.

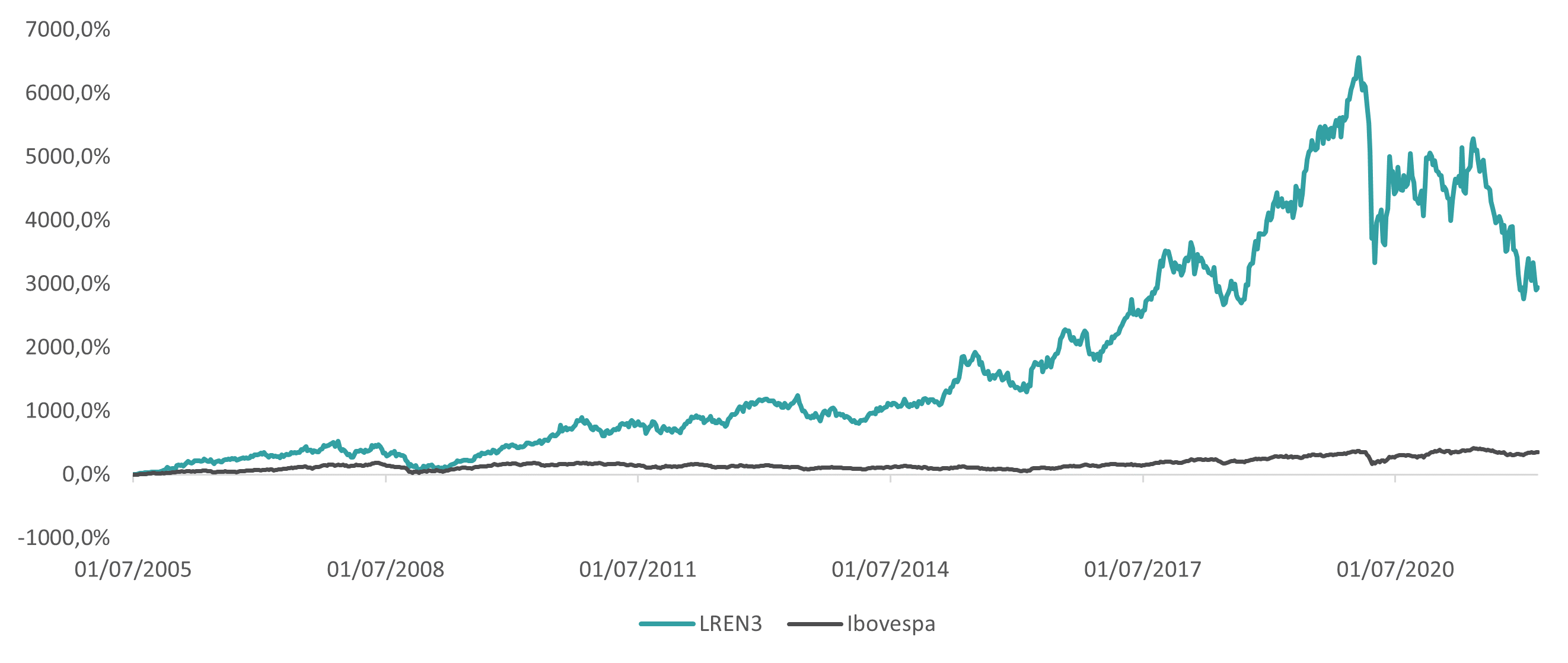

Abaixo, trago uma breve explicação de cada uma delas e os seus retornos desde 2017:

📌 Carteira Tiago Prux: um portfólio global diversificado de ações para o longo prazo. Nessa Carteira, é utilizada Análise Fundamentalista para definir o que será “comprado” ou “vendido”.

O foco aqui é ser “sócio” das empresas.

Com apenas 10 minutos por mês, consigo manter a Carteira sempre atualizada.

📌 Rastreador de Tendências: a Estratégia de Médio prazo da Capitalizo, cujas operações costumam durar de 3 até 6 meses.

Nessa Estratégia, é utilizada a Análise Técnica para definir o que será “comprado” ou “vendido”.

O foco aqui é acompanhar os preços das ações, e ficar “comprado” no que está subindo e “vender” o que está em tendência de queda.

Lembrando que, com apenas 10 minutos por dia, consigo seguir todas as recomendações do Rastreador.

SABER O QUE FAZER

Perceba que eu utilizo duas Estratégias distintas para investir o meu dinheiro. E não existe nada de errado nisso.

Eu poderia ter Renda Fixa, Fundos Imobiliários, uma Carteira de Dividendos…

O importante é “obedecer” o meu perfil e fazer o que vai me deixar confortável e tranquilo, sem nunca “perder o sono” por causa do “sobe e desce” do mercado – assim como essas duas formas de investir têm feito para mim há muito tempo.

Investidor que sabe o seu perfil e tem uma forma de investir adequada a ele tem muito mais chances de “se manter vivo” e de ganhar muito dinheiro no mercado.

Afinal, quando o mercado vai subir ou quando será a queda da Bolsa não importa. O crucial é ter uma Estratégia e sempre saber o que fazer.

Nisso que eu e a Capitalizo acreditamos. É isso que fazemos. Se você acha que isso faz sentido para o seu perfil, junte-se a nós.

Um abraço e ótimos investimentos!

Tiago Prux