O RANKING

Realizamos um estudo com o rendimento dos Fundos Imobiliários presentes no IFIX. Na lista, consta o retorno de cada um, considerando a distribuição de proventos e a valorização das cotas negociadas na Bolsa.

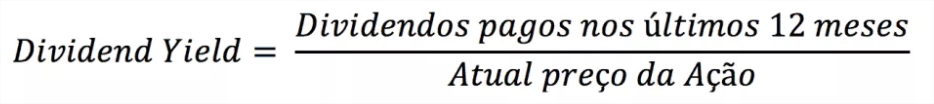

Os fundos estão ordenados de forma decrescente de acordo com o rendimento apresentado na distribuição de dividendos nos últimos 12 meses em relação ao preço de mercado, com fechamento em 06 de março de 2023:

Nome

|

Código

|

Dividend Yield

|

|

URCA PRIME RENDA

|

URPR11

|

21,90%

|

|

VALORA RENDA IMOBILIÁRIA

|

VGRI11

|

21,86%

|

|

GAZIT MALLS

|

GZIT11

|

19,46%

|

|

HECTARE CE

|

HCTR11

|

19,46%

|

|

LIFE CAPITAL

|

LIFE11

|

18,29%

|

|

KINEA OPORTUNIDADES REAL ESTATE

|

KORE11

|

17,63%

|

|

DEVANT RECEBÍVEIS IMOBILIÁRIOS

|

DEVA11

|

17,50%

|

|

HOTEL MAXINVEST

|

HTMX11

|

17,21%

|

|

RIZA AKIN

|

RZAK11

|

16,97%

|

|

KILIMA VOLKANO RECEBÍVEIS

|

KIVO11

|

16,85%

|

Fonte: Dados dos Fundos

CUIDADOS AO USAR O INDICADOR

É muito importante ressaltar que o desempenho passado não é garantia de ganhos futuros. Ou seja, os ganhos tanto de dividendos, quanto de valorização das cotas podem não se repetir. E essa tabela, inclusive, reflete muito bem essas situação.

Todos os FIIs presentes na tabela pertencem ao segmento de recebíveis imobiliários. Ou seja, esses fundos investem seus recursos em certificados de recebíveis imobiliários, os chamados CRIs.

Boa parte desses FIIs possuem, em seus portfólios, muitos CRIs cujas rentabilidades são atreladas a índices de preços (IPCA, IGP-M, etc.). Portanto, esses fundos acabaram se beneficiando muito do momento de alta inflacionária atual, já que isso potencializou a geração de rendimentos de seus papéis e, consequentemente, a distribuição de rendimentos dos fundos.

Entretanto, essa disparada inflacionária não deve se repetir tão breve, uma vez que se trata dos muitos desdobramentos gerados pela pandemia. Ainda existe outro fator essencial: O Banco Central não vem medindo esforços para amenizar essa disparada de preços, tendo realizado várias rodadas de aumento da Selic ao longo dos últimos dois anos.

Portanto, esse é um exemplo clássico de que, muito provavelmente, esses ótimos dividendos promovidos por esses CRIs – e, consequentemente, pelos FIIs que os detêm – podem não se repetir. Pelo menos, não tão cedo.

Ainda, podemos citar vários outros exemplos que podem acabar distorcendo o valor do Dividend Yield. Há casos em que ocorre a venda de um ou mais imóveis de um fundo, e a equipe de gestão, portanto, decide potencializar a distribuição de proventos com o possível lucro gerado no negócio.

Isso acaba elevando o patamar do yield de forma isolada e pode implicar em análise errada por parte do investidor, que acaba não percebendo que se tratou de um caso extraordinário e não recorrente.

CONCLUSÃO

Os exemplos acima ilustram a importância de não utilizar indicadores como o Dividend Yield de maneira isolada. Afinal, olhando o Yield dos FIIs citados é possível ter a impressão de que é uma boa oportunidade – o que, na nossa avaliação, pode não ser verdade.

Antes de recomendarmos um Fundo Imobiliário, fazemos uma ampla pesquisa e análise que leva em conta diversos fatores, tais como: qualidade e transparência da gestão, localização dos imóveis, histórico do fundo, vacância, contratos de locação e diversos outros itens.

Além disso, sempre recomendamos que o investidor tenha uma carteira diversificada, o que minimiza riscos e pode maximizar os ganhos em longo prazo.

POR QUE INVESTIR EM FUNDOS IMOBILIÁRIOS?

O investimento em Fundos Imobiliários é uma das formas mais inteligentes de investir em imóveis. Além dos rendimentos mensais serem isentos de Imposto de Renda, é possível investir nos principais empreendimentos (logísticos, corporativos, shoppings, entre outros) e títulos de renda fixa, atrelados ao mercado imobiliário, do Brasil e do mundo, através dos REITs americanos.

Desempenho da Carteira Capitalizo de FIIs e REITs

Abaixo, segue o desempenho Carteira Capitalizo de FIIs e REITs desde outubro de 2017 até hoje. Perceba que, nesse período, o nosso retorno é muito superior ao apresentado pelo IFIX: