Você sabia que não são apenas grandes negócios que estão listados na bolsa de valores? As Small Caps representam empresas diferentes destas citadas — e possuem algumas particularidades que podem ser vantajosas para os investidores.

A verdade é que é muito comum que o investimento em ações seja encarado, pela maioria dos investidores, como a ideia de investir em grandes empresas. Afinal, mesmo quem ainda não investe costuma acompanhar notícias sobre companhias de maior porte, como Petrobras (PETR3) e Vale (VALE3), por exemplo.

Mas e as empresas menores, as Small Caps?

Neste artigo, vamos destrinchar um pouco sobre este assunto.

O que são as Small Caps?

De modo geral, é possível encontrar empresas de diferentes portes na Bolsa de Valores. Com isso, elas passam a ser classificadas de acordo com o valor de mercado de cada uma delas. O objetivo é fazer com que as pessoas consigam identificar quando se trata de um negócio maior ou menor.

Nesse cenário, as Small Caps representam companhias de menor porte, com valor de menor do que as grandes empresas. Aqui na Capitalizo temos uma Carteiras recomendada focada em empresas de menor valor de mercado, a Carteira Micro, Small e Mid Caps. Nela utilizamos a seguinte classificação:

✓ Micro Cap: valor de mercado de até R$ 2,0 bilhões;

✓ Small Cap: valor de mercado entre R$ 2,0 bilhões e R$ 7,0 bilhões;

✓ Mid Cap: Valor de mercado entre R$ 7,0 bilhões e R$ 15,0 bilhões.

É mais seguro investir em empresas maiores?

Um dos mitos do mercado é que investir em Small Caps é mais arriscado do que nas empresas maiores, as chamadas Blue Chips. Isso não é verdade, pois sempre temos que ver caso a caso. Existem empresas como a Randon (RAPT4), que apesar de ser uma companhia com mais de 72 anos de mercado, inclusive com atuação global, são classificadas como Small Caps, em função do menor valor de mercado.

Porém, não podemos dizer que é mais arriscado investir em RAPT4 apenas porque seu valor de mercado é menor.

Obviamente, em muitos casos, as Small Caps são empresas novas no mercado, em processo de crescimento ou consolidação – nesses casos o risco pode ser maior.

Potencial de ganho

Um dos principais atrativos das Small Caps é o potencial de ganho dessas ações. Seja em função da empresa ter a possibilidade de um crescimento acelerado, seja porque em função do seu baixo valor de mercado, essas ações acabam ficando fora do radar da maioria dos investidores.

Tomemos duas empresas como exemplo: a Small Cap Sinqia (SQIA3) e a Blue Chip Petrobras (PETR3 PETR4).

A Sinqia (SQIA3)

A Sinqia é uma empresa de tecnologia com pouco mais de 23 anos de mercado. Ela atua fornecendo soluções para empresas do mercado financeiro (bancos, fundos, previdência e consórcios). A companhia tem como clientes empresas como Santander, BB, Itaú, entre outros. No total, possui pouco mais de 1.000 colaboradores.

O potencial de crescimento de Sinqia é muito grande. Não só em função da capacidade de crescimento orgânico e por aquisições, mas também porque o mercado de atuação está em franca expansão, além de ser muito fragmentado.

Em 2013, quando Sinqia abriu capital na B3, seu faturamento anual era de pouco mais de R$ 51,2 milhões. Já ao final de 2020, esse número alcançou R$ 209 milhões.

Em valor de mercado, a empresa vale hoje pouco mais de R$ 1,4 bilhão.

A Petrobras (PETR3 PETR4)

A Petrobras dispensa apresentações. A empresa é uma das maiores companhias de petróleo do mundo e manda no mercado brasileiro de exploração, refino e produção de óleo e gás. Atualmente, possui mais de 63.000 colaboradores.

Em 2013, ano que Sinqia estreava na B3, a receita da Petrobras era de pouco mais de R$ 304 bilhões. Ao final de 2020, a receita fechou abaixo disso, a R$ 272 bilhões.

A Petrobras também tem um potencial interessante de crescimento, mas muito mais em função da recuperação da empresa (que sofreu muito com corrupção, mal gerenciamento e alto endividamento), do que pelo mercado propriamente dito.

Em valor de mercado, a empresa vale hoje pouco mais de R$ 367 bilhões.

Sinqia x Petrobras

Não vamos comparar a Petrobras com a Sinqia, já que são negócios completamente diferentes. Porém, apenas olhando os números acima e entendo do mercado de atuação das duas, percebe-se que o potencial de crescimento de Sinqia é maior do que o de Petrobras.

De 2013 para cá, a Sinqia cresceu mais de 4 vezes em termos de crescimento de receita, enquanto a Petrobras viu sua receita sofrer leve queda. Se, por um lado, a empresa de tecnologia ainda pode crescer forte organicamente e por aquisições, por outro lado, a petroleira dificilmente conseguirá aumentar 40% ou 50% suas receitas nos próximos anos.

Abaixo temos um gráfico comparativo das duas empresas que exemplificam melhor as operações na bolsa:

Considerando o período de Maio de 2014 até hoje, as ações da Sinqia (SQIA3) valorizaram mais de 1.270%. No mesmo período, as ações da Petrobras (PETR4), subiram apenas 86%.

Vale a pena investir em Small Caps?

Com certeza. Tanto que em algumas das nossas Carteiras de Ações de Longo Prazo, ou mesmo nas Operações de Curto e Médio Prazos, as Small Caps estão presentes.

Como costumamos falar, uma Carteira de Ações bem montada é marcada pelo equilíbrio. E ter Small Caps no portóflio é fundamental para manter esse equilíbrio.

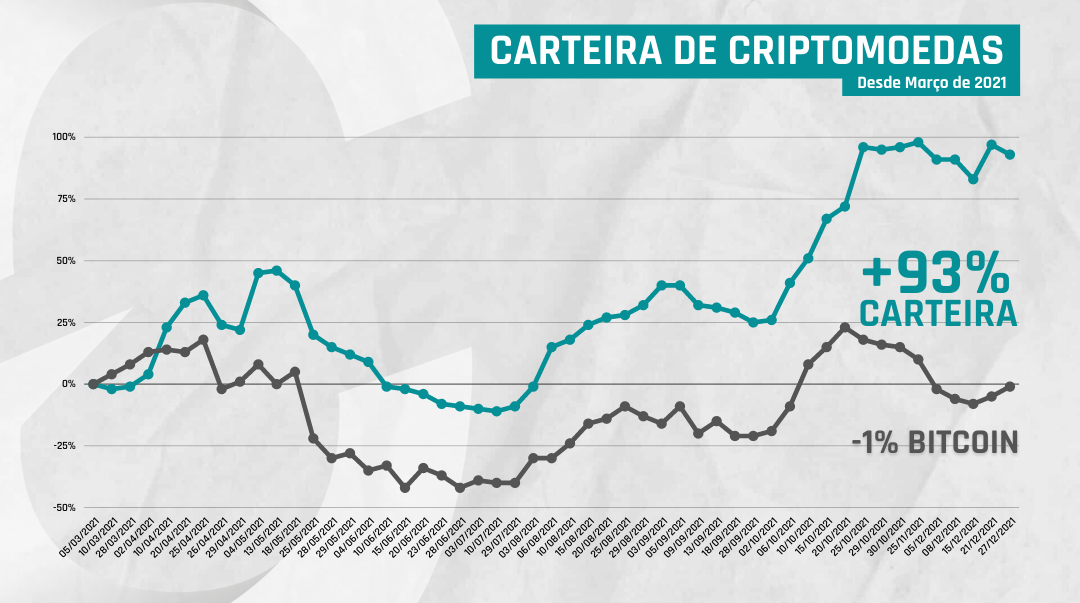

Inclusive, na nossa assinatura Carteiras Capitalizo temos a Carteira Micro e Small Caps formada, basicamente, por essas ações com tanto potencial. Até agora os resultados tem sido fantásticos e bem acima da média do mercado. Apenas em 2021 a Carteira rendeu +21,71%, mesmo com as baixas de -16,2% do Índice de Small Caps da B3 e da queda de 11,93 do Ibovespa.

Abaixo, segue o desempenho da Carteira Micro e Small Caps, desde Julho de 2017 em relação aos mesmos indicadores:

E você, quer ter acesso a uma das melhores Carteiras de Micro e Small Caps do mercado?

Faça como mais de 13.000 investidores que seguem as nossas recomendações e assine o Carteiras Capitalizo.

Sendo cliente Capitalizo, você também tem acesso à:

___

Analistas Responsáveis

Danillo Sinigaglia Xavier Fratta, CNPI-T EM-1795

Roberto Martins de Castro Neto, CNPI EM-2423

Gabriel Zaiden de Moraes – CNPI EM-3014

Murilo Augusto Gonçalves de Lima CNPI-T EM-3015

___

Importante: leia nosso Disclosure antes de investir.

Tem acesso total a nossa equipe de atendimento para tirar dúvidas por e-mail, WhatsApp e Telegram;

Tem acesso total a nossa equipe de atendimento para tirar dúvidas por e-mail, WhatsApp e Telegram;

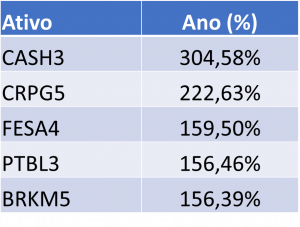

Confira também os resultados acumulados nos últimos 12 meses das operações de Day Trade:

Confira também os resultados acumulados nos últimos 12 meses das operações de Day Trade: