Você já pensou em investir na bolsa de valores de outro país?

De forma semelhante ao que acontece com a B3, a bolsa brasileira, diversos países ao redor do mundo têm bolsas para organizar os investimentos feitos em renda variável.

O investimento realizado em ativos fora do Brasil é visto como uma maneira de diversificar sua carteira e manejar melhor os riscos.

Afinal, é possível deixar de se expor apenas aos riscos de ativos nacionais.

Mas como fazer o investimento estrangeiro?

Na verdade, existem diversas opções. Os BDRs são uma delas. Continue a leitura para entender o que eles são e quais as diferenças entre BDRs e ADRs, investimentos semelhantes.

Vamos lá?

O QUE SÃO BDRs?

A sigla BDR representa o termo Brazilian Depositary Receipts.

Em português, significa algo como “Recibos Depositários Brasileiros”. Eles funcionam como certificados de depósitos de valores mobiliários internacionais.

Na prática, os BDRs são uma modalidade de investimento na qual uma instituição financeira adquire ações de empresas do exterior e negocia certificados lastreados nelas.

Então, investidores brasileiros podem comprá-los na própria B3.

Ou seja, é possível expor sua carteira ao mercado internacional sem a necessidade de abrir conta em corretoras de valores ou bancos de outros países.

Com os BDRs, você passa a ter resultados a partir da movimentação de companhias estrangeiras.

Mas atenção: não estamos falando de adquirir diretamente ações de negócios como Apple ou Google nos Estados Unidos.

A aquisição direta dos papéis não pode ser feita por meio dos BDRs. Eles são, na verdade, investimentos derivados das ações.

Você tem direitos representativos das ações, mas os ativos pertencem à instituição financeira que media o BDR.

Logo, é preciso se submeter à mediação de uma instituição para realizar o investimento internacional dessa forma.

O QUE SÃO ADRs?

Assim como os BDRs possibilitam que brasileiros tenham resultados atrelados a ativos internacionais na sua carteira, também é possível que empresas do Brasil e de outros países sejam negociadas em bolsas diferentes da sua origem.

Um exemplo é o que acontece com ações estrangeiras nos Estados Unidos.

Nesse caso, falamos dos ADRs — American Depositary Receipt (Recibos Depositários Americanos). Eles funcionam de maneira muito semelhante aos BDRs.

Os ADRs são recibos ou certificados de ações estrangeiras negociadas na bolsa norte-americana.

Podem existir ativos de empresas brasileiras, inglesas, australianas ou de diversas outras nações.

Por meio deles, os investidores norte-americanos também têm acesso a empresas internacionais.

É possível, por exemplo, que eles invistam em Petrobras ou Vale através de um ADR dessas companhias no mercado dos EUA.

A emissão dos ADRs se dá por bancos ou instituições financeiras estadunidenses.

Eles adquirem ações internacionais e emitem os certificados para vendê-los aos investidores. Logo, não há venda direta das ações, mas de derivativos lastreados nelas.

QUAIS SÃO AS VANTAGENS DE INVESTIR EM BDRs E ADRs?

O principal ponto positivo de realizar investimentos por meio de BDRs ou ADRs é ter acesso a ativos estrangeiros, mesmo sem comprá-los diretamente.

Caso um brasileiro ou norte-americano queira investir em diversos países, a burocracia seria enorme.

Imagine precisar abrir uma conta de investimentos nos Estados Unidos, outra na Inglaterra e mais uma em cada país onde você deseje investir.

Seria necessário lidar com idioma, regulamentações, tributação e processos muito diferentes.

Além disso, sua declaração de Imposto de Renda ficaria mais complexa. Com os BDRs tudo fica mais simples.

Os investimentos são feitos sem sair da B3, seguindo regras brasileiras. É uma maneira de se expor a mercados globais com mais facilidade e segurança institucional.

Outro ponto positivo é que os BDRs dispensam a necessidade de operação de câmbio.

Os certificados são negociados em reais, mesmo que as ações originais estejam em moeda estrangeira.

Diversificar dessa forma ajuda a equilibrar riscos. Economias fortes, como os Estados Unidos, tendem a se recuperar mais rápido em momentos de estresse, beneficiando a carteira.

QUAIS SÃO AS DESVANTAGENS?

A principal desvantagem é que BDRs e ADRs não representam propriedade direta das ações.

Há intermediação, custos, tributação diferenciada sobre dividendos no exterior e possíveis retenções.

Além disso, os riscos acompanham o comportamento das ações internacionais. Ganhos e perdas seguem a volatilidade dos mercados globais.

COMO INVESTIR EM BDRS?

Para investir em BDRs, basta acessar o home broker da sua corretora e digitar o código do BDR desejado.

Ele é formado por quatro letras que remetem à empresa estrangeira, seguidas de dois números.

BDRs podem ser patrocinados (com participação da empresa emissora) ou não patrocinados (lançados por iniciativa da instituição financeira brasileira). A maioria na B3 é do segundo tipo.

QUANTOS BDRS EXISTEM E QUANTO ELES RENDEM?

Atualmente, existem mais de 550 BDRs negociados na B3, em sua grande maioria não patrocinados.

Entre os mais populares estão recibos de empresas como Apple, Microsoft, Tesla, Amazon, JPMorgan e várias outras gigantes globais.

A seguir, o gráfico mostra o retorno acumulado dos últimos 12 meses de cinco BDRs — L Brands (LBRN34), Gap (GPSI34), Tesla (TSLA34), ArcelorMittal (ARMT34) e Macy’s (MACY34) — comparado ao BDRX e ao Ibovespa:

No período analisado, destaca-se o BDR da L Brands, com valorização acima de 409%. Outros BDRs também mostraram ganhos expressivos.

Já o BDRX acumulou cerca de 53%, enquanto o Ibovespa avançou aproximadamente 25%.

NOSSOS PRODUTOS E RECOMENDAÇÕES

As carteiras recomendadas de BDRs e stocks que acompanhamos fazem parte da nossa estratégia internacional.

Um dos casos de maior destaque é a Caterpillar (CAT/CATP34), recomendada desde 3 de abril de 2020, acumulando valorização superior a 113%.

A Caterpillar, fundada em 1925, é líder global em equipamentos pesados e tende a se beneficiar de estímulos econômicos em diversos países — especialmente nos Estados Unidos.

Confira o desempenho comparativo entre CATP34 e o S&P 500 desde abril de 2020:

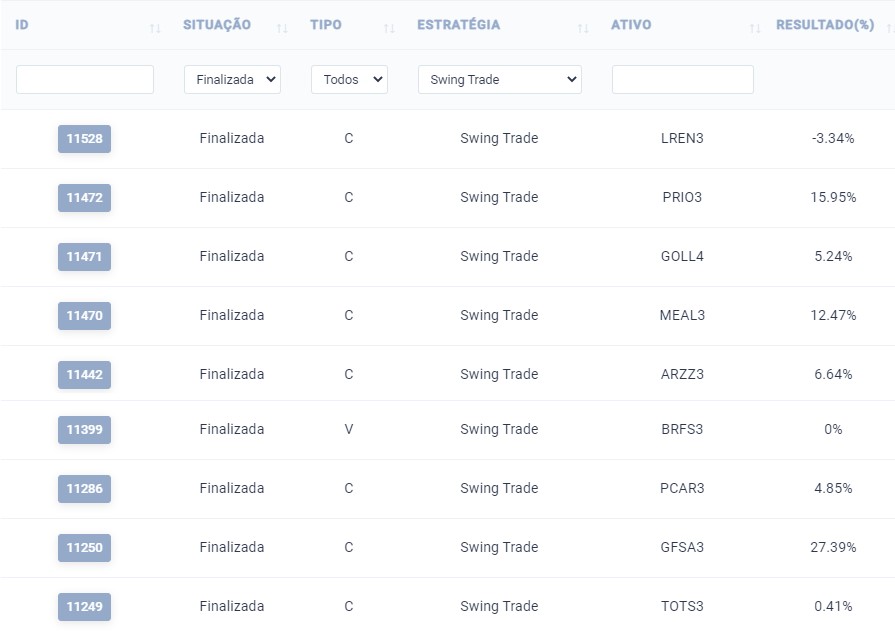

DESEMPENHO DA NOSSA CARTEIRA INTERNACIONAL

Abaixo, você confere o desempenho da nossa Carteira Internacional, construída com rigor técnico, visão global e foco na proteção e crescimento patrimonial:

COMO TER ACESSO À CARTEIRA INTERNACIONAL

A Carteira Internacional faz parte da assinatura Capitalizo Invest, que oferece acesso imediato às melhores estratégias de longo prazo, análises detalhadas, relatórios exclusivos e recomendações práticas para investir com segurança e consistência.

Clique no botão abaixo e comece agora mesmo a investir com estratégia e visão global.