No artigo de hoje, vamos falar sobre duas Small Caps baratas para “ficar de olho” em 2026, e que acreditamos possuir boa qualidade em seus fundamentos.

A maioria dos investidores busca as melhores ações, mas não sabe como procurar, e muito menos qual é o momento ideal de compra e venda.

Quando se trata de investir na Bolsa de Valores utilizando a análise fundamentalista, esse processo se torna mais claro.

Essa abordagem utiliza indicadores financeiros que ajudam a identificar se uma ação está barata ou não.

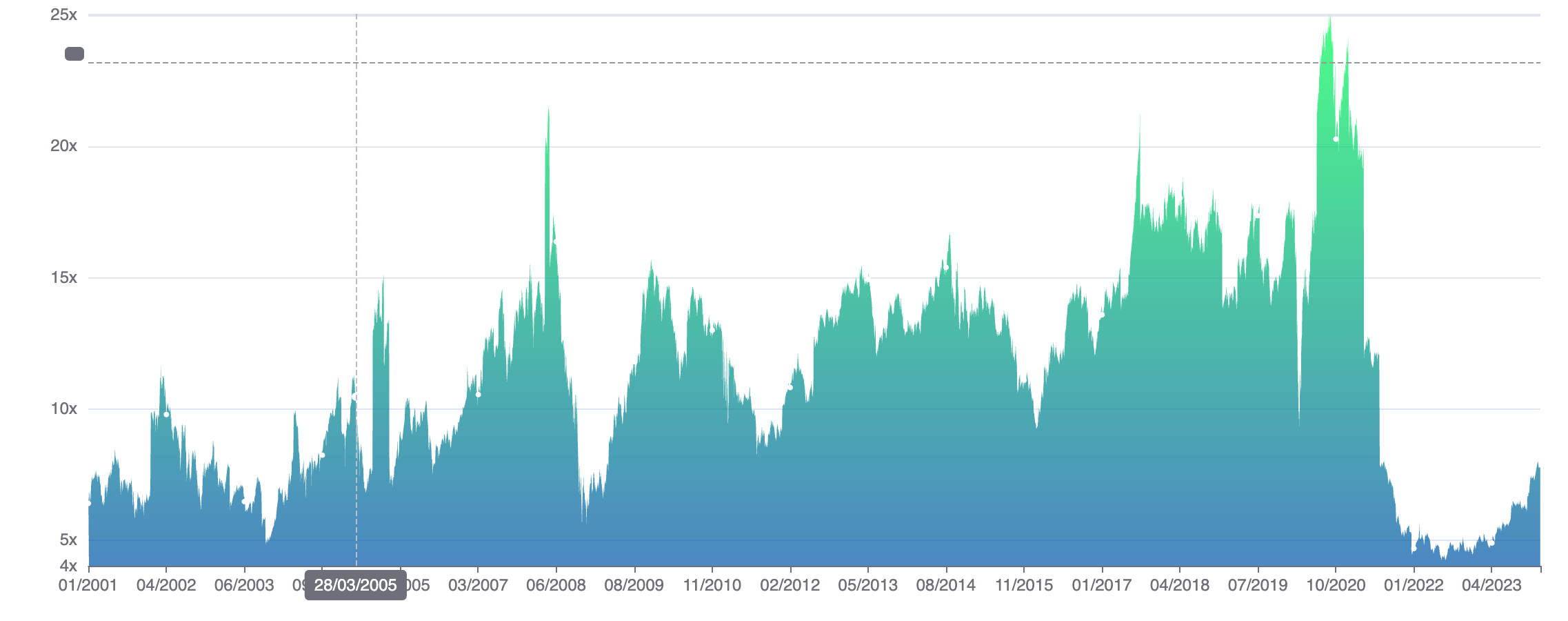

Apesar de não recomendarmos o uso de nenhum indicador de forma isolada, hoje traremos ações de empresas que estão atrativas em relação ao indicador Preço/Lucro (P/L), o mais conhecido e utilizado no mundo todo.

O P/L é uma métrica que estima em quanto tempo o investimento em uma ação pode ser “devolvido” ao investidor, considerando que a empresa mantenha seus lucros. Abaixo, segue o cálculo:

P/L = Cotação da ação / Lucro por ação

Exemplo: Uma ação cotada a R$ 10,00, com lucro líquido anual por ação de R$ 2,00.

Calculando o P/L, temos: 10 / 2 = 5

Ou seja, seriam necessários cinco anos para obter o retorno do valor investido, mantendo-se as condições.

Agora, vamos às Small Caps que apresentam uma relação de P/L atrativa.

WIZ (WIZC3)

Todo mundo precisa de seguro. A qualquer momento, podemos sofrer um acidente de carro ou enfrentar um problema de saúde, e isso não é previsível.

Essa característica faz com que as empresas do setor de seguros sejam excelentes opções para investir na Bolsa de Valores, devido à demanda perene por esses serviços.

Entre as empresas do setor com capital aberto, a Wiz é aquela que, na nossa visão, apresenta melhor diversificação de negócios, maior potencial de internacionalização e boas perspectivas de retorno.

Nos últimos anos, a companhia passou pelo fim da exclusividade de seus contratos com a Caixa Seguradora.

Desde então, sua dependência em relação ao banco vem sendo reduzida por meio de novas parcerias, como a firmada com o Banco Inter.

A Wiz se destaca por operar com baixo custo, boas margens de lucro, receitas crescentes e ampla experiência no setor de seguros, o que a torna uma opção interessante para o longo prazo.

A expectativa é que a empresa continue ampliando suas parcerias, ao mesmo tempo em que consolida aquelas adquiridas nos últimos anos.

Também vale reforçar o potencial de internacionalização e a maior diversificação das linhas de atuação.

BANCO MERCANTIL (BMEB4)

Um setor que historicamente não pode faltar na carteira de investimentos é o setor bancário.

No Brasil, quem investiu nesse segmento ao longo do tempo, em geral, fez bons negócios.

Apesar de o setor ser dominado pelos cinco grandes bancos, existem instituições de pequeno e médio porte que oferecem boas oportunidades de investimento no longo prazo.

Uma Small Cap do setor bancário que permanece fora do radar da maioria dos investidores, e que consideramos bastante interessante, é o Banco Mercantil.

Fundado em 1943, o banco tem forte atuação no atendimento a beneficiários do INSS, especialmente em Minas Gerais e no interior de São Paulo.

A partir dessa base, o Mercantil atua na venda de produtos como investimentos, crédito, corretagem de seguros e câmbio.

São produtos de menor risco, o que representa uma vantagem competitiva importante, garantindo boa previsibilidade de resultados e rentabilidade consistente.

Mesmo após a forte valorização recente das ações, a empresa ainda negocia a preços atrativos, sustentados pelo crescimento operacional.

Para 2026, a expectativa é de continuidade desse ritmo de crescimento, com avanço no ambiente digital, expansão da base de clientes e aumento da oferta de produtos.

CONSIDERAÇÕES IMPORTANTES

Mais do que olhar apenas para Small Caps baratas, é fundamental analisar o histórico de rentabilidade, a qualidade dos fundamentos e a força do setor em que a empresa atua.

Indicadores como o P/L são ferramentas valiosas no processo de seleção de ativos, mas não devem ser utilizados de forma isolada.

Investir bem exige visão de longo prazo, método e disciplina.

OUTRAS RECOMENDAÇÕES DE SMALL CAPS

Acompanhar e recomendar ações de Micro e Small Caps faz parte do DNA da Capitalizo.

Além de integrarem outras estratégias, contamos com um portfólio específico para esse perfil: a Carteira Recomendada de Micro e Small Caps.

Com ela, você tem acesso a uma seleção de empresas com forte potencial de crescimento de receitas e lucros, o que pode resultar em valorizações expressivas das ações ao longo do tempo.

E o melhor: bastam cerca de 10 minutos por mês para manter sua carteira atualizada.

COMO TER ACESSO ÀS NOSSAS CARTEIRAS

Essas estratégias fazem parte da assinatura Capitalizo Invest, que oferece acesso imediato às nossas carteiras recomendadas, relatórios analíticos exclusivos e acompanhamento contínuo do mercado.

Com a assinatura, você investe com método, disciplina e foco no longo prazo, seguindo estratégias testadas e alinhadas à construção consistente de patrimônio.

Clique no botão abaixo e comece agora mesmo a investir com estratégia e consistência.