É inegável que Warren Buffett é o investidor mais conhecido e citado do planeta. Porém, será que, realmente, as pessoas colocam seus conhecimentos e sua forma de investir em prática?

Infelizmente, a maioria dos investidores não!

O que mais me admira em Buffett é a sua simplicidade em falar, especialmente das suas perdas.

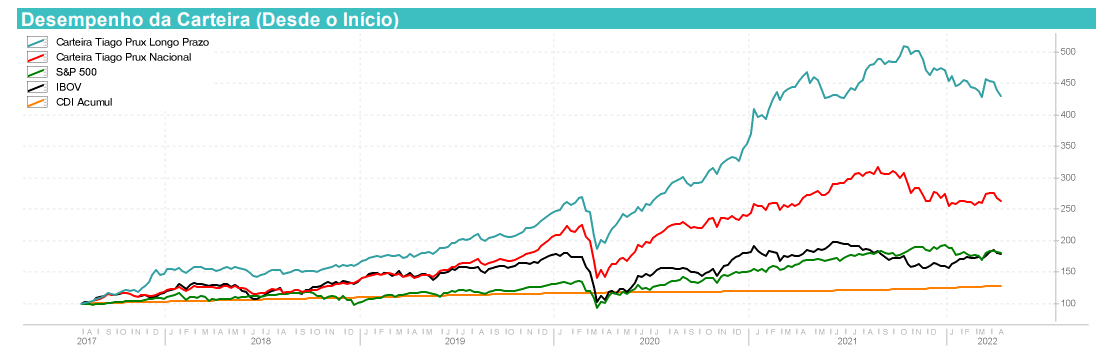

Obviamente, investir da mesma forma que ele não é fácil. Mas, utilizando alguns dos seus conceitos em nossas Estratégias, conseguimos fazer com que a Capitalizo atingisse excelentes ganhos em praticamente todas as nossas Carteiras e Estratégias.

Se você cita o ”bom velhinho”, mas ainda não coloca em prática o que ele fala ou faz, confira As 5 Lições de Warren Buffett que podem ajudar você (e muito) a também ter resultados diferenciados:

1) SAIBA O QUE ESTÁ FAZENDO

Infelizmente, a grande maioria dos investidores não possui estratégia e não tem muita ideia do que está fazendo no mercado financeiro.

Se você, investidor, quer montar uma carteira de ações e não conhece as empresas, a chance de fracasso ou de retornos bastante baixos é elevada.

Ter uma estratégia sólida e que mostre exatamente o que fazer vai proteger você de grandes ciladas e, ainda, ajudar a conseguir aproveitar as oportunidades que o mercado vier a apresentar e que podem trazer bons retornos.

Warren Buffett é um craque nisso, dado que conhece os negócios das empresas nas quais investe o seu dinheiro como nenhum outro.

Atrelado a isso, sabe aproveitar os momentos de crise, instabilidade e incerteza para comprar as ações dessas companhias.

2) TENHA CONFIANÇA NO QUE ESTÁ FAZENDO

Isso é fundamental, já que de nada adianta um investidor ter uma boa estratégia se ele não possui confiança na sua forma de investir. Muitas vezes, o mercado vai fazer parecer que a nossa estratégia está errada, quando isso não é verdade.

Por consequência, nesses casos, sem muita convicção, o investidor pode vir a abandonar o seu plano inicialmente proposto e realizar algum movimento errado, como fazer a compra ou a venda de uma ação no momento errado.

3) O SIMPLES NEM SEMPRE É FÁCIL

Buffett explica as suas teses de investimentos de uma maneira bem simples, que parece até fácil fazer igual. Como falamos, aqui, na Capitalizo, é simples tomar 2 litros de água por dia ou fazer uma hora de exercícios diários para manter a forma.

Mas, na prática, é fácil de seguir essas dicas? Sabemos que não.

No mundo dos investimentos, é assim também. O ato de investir (realizar a compra de uma ação na Bolsa, por exemplo), é simples, mas não é fácil quando comprar ou vender ou o que não comprar e o que não vender.

Não se engane, investidor, não há nenhuma fórmula mágica. Assim como em outras atividades, o tempo e a forma que você se dedica podem vir a ser decisivos para seus retornos de longo prazo.

4) ERROS VÃO ACONTECER

Falar das vitórias todo mundo fala, mas grande parte das pessoas possui dificuldade em lidar com as perdas.

Por mais que se tenha uma boa estratégia, convicção e uma grande quantidade de horas de estudo empregadas, os erros acontecerão. Isso é assim em qualquer atividade e não seria diferente no mundo dos investimentos.

Esse é um dos pontos que mais impressiona em Warren Buffett: a forma serena com que ele fala sobre as suas perdas, assim como fala sobre os seus ganhos.

Assim, fica evidente, mais uma vez, que perdas fazem parte da jornada e auxiliam no amadurecimento do investidor no mercado financeiro. E, falando a verdade, um investidor que não aguenta pequenos erros nunca alcançará grandes vitórias.

5) SE NÃO DER CERTO, PARTA PARA OUTRA

De nada adianta o investidor reconhecer que está errado se ele não agir. Assim como Warren Buffett já fez algumas vezes, se você, investidor, errou em comprar alguma ação que não deveria, venda e parta para outra.

Inclusive, recentemente, Buffett vendeu uma posição em companhias aéreas com prejuízo e reconheceu o seu erro.

Além disso, nunca se deve esquecer que o investidor que se dá ao luxo de não remover as maçãs podres da carteira pode, em pouco tempo, ter uma cesta cheia de maçãs podres.

Essas 5 lições são conceitos utilizados pelos analistas da Capitalizo para as nossas análises e recomendações, incluindo o meu portfólio de ações de longo prazo, a Carteira Tiago Prux.

E, quem sabe, elas não podem vir a ser úteis para você também?

Um abraço e ótimos investimentos!

Tiago

CONHEÇA A CARTEIRA TIAGO PRUX

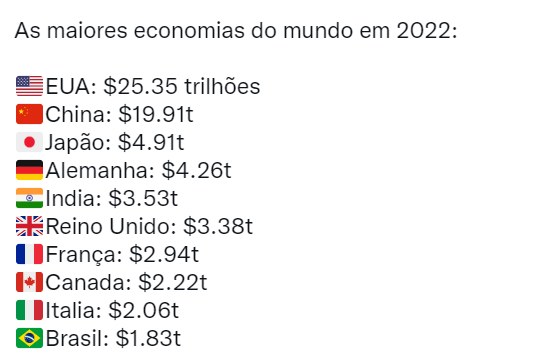

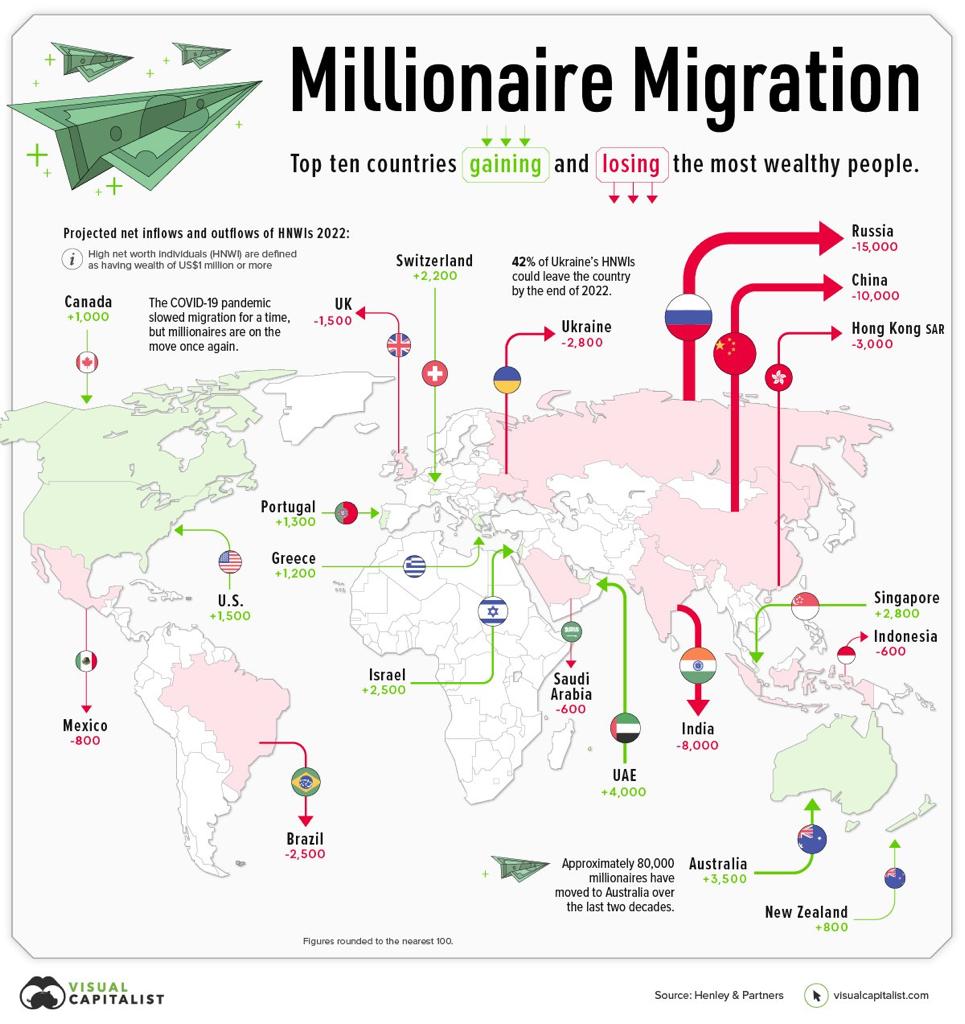

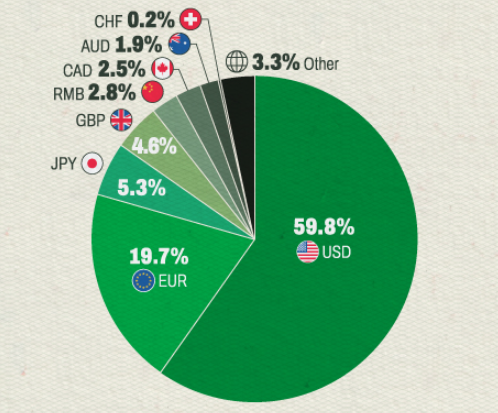

A Carteira Tiago Prux foi pensada e estruturada para você que segue a filosofia do Buy and Hold e quer se tornar um investidor global.

Com essa estratégia, bastam 10 minutos por mês para você manter sua carteira 100% atualizada e “à prova de crises”.

Entenda a Estratégia da Carteira no vídeo abaixo: