Tiago Prux

Tiago Prux

Essas ações te pagaram 39,76% (ou R$ 39.760) para serem mantidas em Carteira

Você sabia que é possível ter uma Carteira de Ações que paga Renda Extra TODOS OS MESES simplesmente por manter esses ativos?

Sério!

Como seria para você receber exatos R$ 39.760 na sua conta sem trabalhar 1 minuto a mais por isso? Esse valor ajudaria a acelerar sua liberdade financeira?

Pois esse foi o montante recebido apenas em dividendos em 2025 por um de nossos assinantes, após investir R$ 100 mil na Carteira Dividendos+, desde o seu início.

Ou seja, somente no ano passado, os dividendos representaram 39,76% sobre o capital inicialmente investido.

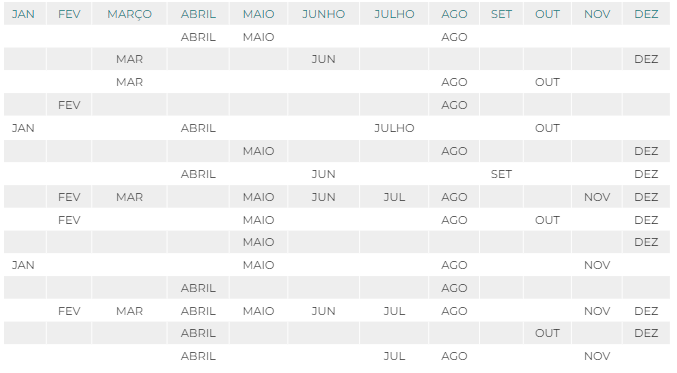

Confira abaixo o retorno em dividendos recebido ano a ano por esse investidor:

Esse retorno refere-se ao Dividend Yield on Cost, que representa o ganho em dividendos no ano em relação ao valor inicial da Carteira.

E perceba: somente em 2026, o retorno em dividendos já ultrapassa 10,83%, mesmo com o ano ainda em andamento.

Isso mesmo: 10,83% apenas neste ano.

Esse é o verdadeiro efeito “bola de neve” dos juros sobre juros.

ALÉM DO 13º SALÁRIO

Se você gosta de receber o seu “13º salário” todos os anos, imagine receber mais 12 salários.

E o melhor de tudo: poder receber o primeiro pagamento já no próximo mês.

Como isso é possível?

A composição atual da Carteira Dividendos+ permite que você receba mensalmente valores na sua conta.

Abaixo, você confere os meses de todos os pagamentos das ações que fazem parte da Carteira, só não divulgamos os nomes e códigos por se tratarem de recomendações exclusivas para os nossos clientes:

Não importa quanto dinheiro você tem: R$ 5 mil, R$ 100 mil, R$ 1 milhão ou mais, a Carteira Dividendos+ é uma verdadeira geradora de Renda Extra.

RETORNO MUITO ACIMA DA MÉDIA

A Carteira Dividendos+ foi cuidadosamente estruturada para entregar diversificação, resultados consistentes, dividendos e segurança, exatamente o que vem acontecendo desde o seu início:

Pelas nossas pesquisas, arrisco afirmar que esta é a carteira mais vencedora entre todas as Casas de Análise e Grandes Gestoras do mercado.

Para você ter uma ideia, desde 2017 o ganho médio do Ibovespa ficou em torno de 12,1% ao ano, enquanto a nossa Carteira acumula mais de 24,6% ao ano, em média.

Nada mal, não?

Apenas para comparar, Warren Buffett, considerado o maior investidor de todos os tempos, conseguiu uma média de 20% ao ano (em dólar) até hoje.

ESCOLHA AS AÇÕES CERTAS

Mas você sabe qual é o “segredo” para mantermos essa consistência nos resultados?

Escolher as ações certas para compor a Carteira.

Aqui na Capitalizo, nossos analistas fazem um trabalho minucioso e diligente, acompanhando todas as ações da Carteira, além de monitorar as oportunidades que poderão aparecer no futuro.

COMO TER ACESSO À CARTEIRA

A Carteira Dividendos+ está disponível para os assinantes da Capitalizo Invest.

Ela foi desenvolvida especialmente para quem investe com foco na aposentadoria e deseja construir uma renda extra todos os meses.

E o melhor: com apenas 10 minutos por mês, você consegue acompanhar e seguir todas as recomendações com praticidade.

Clique no botão abaixo e assine agora!

Ibovespa recua; CSNA3 despenca -14%; PETR4 disparou: erramos ao recomendar a venda?

Olá, tudo bem?

Seguem as principais notícias dessa quinta-feira (12/03):

Ibovespa recua; CSNA3 despenca

No Brasil, o Ibovespa encerrou o dia em queda de -2,55%, aos 179.284 pontos.

Nos Estados Unidos, o S&P 500 recuou -1,52%, fechando aos 6.672 pontos.

Entre os destaques de queda do pregão, a CSN (CSNA3) despencou -14%.

O movimento ocorreu após a companhia encerrar 2025 demonstrando forte resiliência operacional, alcançando seu melhor EBITDA trimestral no 4T25, apesar da sazonalidade desafiadora e do período de chuvas.

O desempenho foi sustentado por recordes na mineração e logística, além de uma estratégia de recomposição de preços em cimentos, que ajudaram a mitigar o ambiente competitivo hostil na siderurgia.

Por outro lado, o resultado financeiro segue pressionado pelo elevado custo da dívida e pela variação cambial, resultando em prejuízo líquido no trimestre.

O foco estratégico agora se volta para 2026, com o anúncio de um robusto plano de alienação de ativos (Cimentos, Infraestrutura e Siderurgia), que visa levantar até R$ 18 bilhões para equacionar a estrutura de capital e reduzir a alavancagem, que subiu para 3,47x no período.

PETR4 disparou: erramos ao recomendar a venda?

A forte alta das ações da Petrobras significa que a recomendação de venda foi um erro?

O que realmente importa ao avaliar uma decisão de investimento: o preço da ação ou a tese por trás da empresa?

Os dividendos da Petrobras são realmente tão atrativos quanto muitos investidores acreditam?

E como fatores como endividamento, interferência nos preços e novos investimentos podem impactar o futuro da companhia?

Se a sua resposta for sim, clique no link abaixo e confira:

▶ Vídeo do Dia: PETR4 DISPARA NA BOLSA | ERRAMOS AO RECOMENDAR A VENDA DAS AÇÕES DA PETROBRAS?

Um grande abraço e ótimos investimentos,

Tiago

Conteúdos Exclusivos do dia

▶ Nossos Resultados (atualizados diariamente): Relatório de Performance

▶ Notícias do Dia:

IPCA: sobe +0,70% em fevereiro e fica acima do esperado. Saiba mais.

Azzas 2154 (AZZA3): tem lucro recorrente de R$ 168 milhões no 4T25. Saiba mais.

Vibra Energia (VBBR3): tem lucro de R$ 615 milhões no 4T25, alta de 20,5%. Saiba mais.

Brava Energia (BRAV3): reduz prejuízo para R$ 588 milhões no 4T25, mas Ebitda fica abaixo do esperado. Saiba mais.

▶ Artigo do Dia: CONSULTORIA DE INVESTIMENTOS: Para quem é e como funciona?

Agenda de Dividendos

Confira as ações que pagarão proventos nos próximos dias. Os valores levam em conta Dividendos e Juros Sobre o Capital Próprio (JCP):

CONSULTORIA DE INVESTIMENTOS: Para quem é e como funciona?

Sempre recebemos muitas perguntas sobre o nosso serviço de Consultoria de Investimentos, e por isso criamos este artigo!

Aqui, vamos explicar como o serviço funciona, a diferença entre consultoria e recomendações, para quem ele é indicado e se ele pode ser ideal para seus investimentos.

O QUE É A CONSULTORIA DE INVESTIMENTOS?

Uma Consultoria de Investimentos é um serviço em que profissionais ajudam o cliente a definir objetivos financeiros e a criar estratégias.

O consultor realiza uma análise detalhada da situação financeira do cliente, considerando renda, patrimônio, metas financeiras e outros fatores.

Depois, o cliente recebe recomendações personalizadas de investimentos, como ações, títulos, fundos ou outros ativos.

A consultoria monitora continuamente o desempenho dos investimentos, sugerindo ajustes de acordo com as mudanças no mercado ou nos objetivos do cliente.

Esse acompanhamento visa maximizar os retornos e minimizar os riscos.

PARA QUEM É A CONSULTORIA DE INVESTIMENTOS?

Na nossa Consultoria da Capitalizo, esse serviço premium é voltado para quem tem pelo menos R$ 300 mil para investir.

Ele é ideal para quem deseja recomendações confiáveis, sem conflitos de interesse e sem a necessidade de manter conta em uma corretora específica.

É perfeito para quem quer ter mais tempo livre para focar em seu trabalho, sabendo que terá suporte na carteira e nas recomendações da nossa equipe.

Além disso, o serviço oferece controle total dos investimentos em um só lugar e um acompanhamento profissional que ajuda no crescimento do patrimônio.

A consultoria também auxilia no acompanhamento do imposto de renda, através de nossa plataforma exclusiva.

COMO FUNCIONA A CONSULTORIA DE INVESTIMENTOS?

A Capitalizo Consultoria funciona em 3 etapas principais:

1- Análise de Perfil de Investidor

Nesse primeiro momento, fazemos uma reunião online para definição do seu perfil de investidor. Também entendemos os investimentos que você já tem e traçamos seus objetivos.

2 – Criação de Plano Personalizado

Essa é uma segunda reunião online, na qual entregamos o plano de investimentos e recomendações que nosso time faz especialmente para você, com base nas informações do primeiro contato.

3 – Acompanhamento

Uma vez que sua carteira personalizada está montada, realizamos reuniões periódicas de acompanhamento.

Além disso, avisaremos imediatamente se for necessário alterar algo na sua carteira. Você terá um canal de atendimento direto para tirar todas as suas dúvidas.

O QUE VOCÊ GANHA NA NOSSA CONSULTORIA DE INVESTIMENTOS?

Primeiramente, nosso serviço tem duração de 24 meses, diferente da maioria das consultorias do mercado, que têm duração de 12 meses.

Quem aderir à Capitalizo Consultoria terá acesso vitalício a todas as recomendações do Capitalizo Invest Pro, nosso plano com todas as carteiras recomendadas, sem custo adicional.

Vale lembrar que você mantém esse acesso mesmo que não renove o serviço de consultoria após os dois anos.

Na Consultoria, também oferecemos uma carteira de renda passiva especial, uma carteira de ações principal e uma de micro e small caps, todas exclusivas para os clientes.

E, por último, mas mais importante: conosco, você tem resultados.

A Capitalizo é a empresa de recomendações que mais entrega resultados desde 2017. Temos um time trabalhando constantemente para encontrar oportunidades e manter esse posto por muito mais tempo!

Mas e aí? A Capitalizo Consultoria vale a pena para mim?

Na Capitalizo, oferecemos duas abordagens para atender diferentes perfis de investidores.

Nossa casa de análise é ideal para aqueles que preferem uma abordagem self-service, onde podem escolher suas próprias estratégias.

No entanto, muitos investidores se sentem sobrecarregados com excesso de informações e preferem uma orientação mais próxima e personalizada, como foi o caso do Renato.

Renato era assinante da casa de análise desde 2017, mas apenas 5% de sua carteira seguia nossas recomendações, o que é normal, devido à desconfiança.

Quando ele migrou para a Capitalizo Consultoria, passamos por um processo de fortalecimento de confiança e alinhamento que resultou em uma gestão de carteira mais eficiente.

Hoje, ele está satisfeito com a relação de confiança que estabelecemos.

VOCÊ QUER MELHORAR OS RESULTADOS DOS SEUS INVESTIMENTOS?

Na Capitalizo Consultoria, nosso objetivo é garantir que você tenha acesso às melhores recomendações do mercado, sempre alinhadas ao seu perfil, com independência, transparência e um atendimento próximo, realmente focado em resultados.

E o melhor: você terá atendimento direto comigo, Tiago Prux, e com a minha equipe — que soma mais de 20 anos de experiência no mercado financeiro.

Por isso, quero lhe fazer um convite:

Se você investe acima de R$ 300 mil por meio de bancos ou corretoras e quer ir além nos seus investimentos, clique no botão abaixo para agendar uma conversa pelo WhatsApp e conhecer mais sobre a Capitalizo Consultoria:

Ibovespa avança; PETR4 sobe +4%; 10 Ações baratas que não subiram

Olá, tudo bem?

Seguem as principais notícias dessa quarta-feira (11/03):

Ibovespa avança; PETR4 dispara

No Brasil, o Ibovespa encerrou o dia em alta de +0,28%, aos 183.969 pontos.

Nos Estados Unidos, o S&P 500 fechou o dia em queda de –0,08%, aos 6.775 pontos.

Entre os destaques do pregão, as ações da Petrobras (PETR4) dispararam +4%.

O movimento acompanhou a forte valorização do petróleo no mercado internacional, que voltou a colocar as petroleiras no centro das atenções na bolsa brasileira nesta quarta-feira.

A alta da commodity foi impulsionada pela reavaliação dos riscos de oferta ligados à guerra no Oriente Médio.

Investidores seguem atentos às ameaças do Irã contra o transporte de petróleo pelo Estreito de Ormuz, um dos principais corredores logísticos de energia do mundo.

No fechamento do dia, o petróleo registrou uma alta próxima de 6% nos mercados internacionais.

O barril do WTI para abril encerrou em forte valorização na Nymex, enquanto o Brent para maio também avançou de forma expressiva na Intercontinental Exchange (ICE).

Com esse movimento, as ações da Petrobras tiveram um dia positivo na B3. Além de PETR4, os papéis PETR3 também avançaram acompanhando a valorização da commodity.

10 Ações baratas que não subiram

Por que algumas ações não acompanharam a forte alta do Ibovespa nos últimos meses?

Quedas ou lateralização significam que essas empresas pioraram seus resultados?

Quais fatores específicos estão pressionando setores como commodities, varejo e construção?

E será que essas empresas podem voltar a se destacar quando o ciclo de mercado mudar?

Se a sua resposta for sim, clique no link abaixo e confira:

▶ Vídeo do Dia: 10 AÇÕES BARATAS QUE NÃO SUBIRAM | JALL3, SMTO3, AZZA3, LREN3, BEEF3, BLAU3, KLBN11, SUZB3

Um abraço e ótimos investimentos

Tiago

Conteúdos Exclusivos do dia

▶ Confira Nossos Resultados (atualizados diariamente): Relatório de Performance

▶ Notícias do Dia:

Cury (CURY3): lucra R$ 270 milhões no 4T25, alta de 62,9%. Saiba mais.

Varejo brasileiro: cresce 0,4% em janeiro e supera expectativas. Saiba mais.

Inflação nos EUA: sobe 0,3% em fevereiro e fica em 2,4% em 12 meses. Saiba mais.

Raízen (RAIZ4): protocola pedido de recuperação extrajudicial para reestruturar R$ 65 bilhões em dívidas. Saiba mais.

▶ Artigos do Dia: Como receber dividendos todos os meses? Quanto é possível ganhar?

Agenda de Dividendos

Confira as ações que pagarão proventos nos próximos dias. Os valores levam em conta Dividendos e Juros Sobre o Capital Próprio (JCP):

Como receber dividendos todos os meses?

Viver de renda passiva e receber dividendos mensais é o grande sonho de milhões de investidores.

Para que isso se torne realidade, é necessário que você tenha uma estratégia profissional de investimentos, que lhe permita investir de forma assertiva, sem correr riscos desnecessários.

Além disso, é importante que sua carteira seja composta, em sua maioria, por ações de empresas que gerem muito caixa e tenham tendência de crescimento dos lucros da forma mais estável e constante possível.

NÃO OLHE OS DIVIDENDOS PELO RETROVISOR

Infelizmente, a maioria dos investidores fica presa ao passado quando vai montar sua Carteira Geradora de Renda, em vez de olhar para frente.

Avalia apenas o que as ações geraram de dividendos, sem entender como aqueles resultados foram criados ou se são potencialmente sustentáveis.

O resultado disso é que esses investidores acabam amargando prejuízos ou deixando de ganhar muito dinheiro ao longo dos anos.

Afinal de contas…

“Investimento é solução, e não problema.”

Por isso, é de fundamental importância que o investidor olhe para o futuro e entenda quais empresas vão trazer os maiores pagamentos para sua carteira.

É um conselho importante, mas não é o único.

NÃO COMETA ESSE ERRO ❌

Muitos investidores costumam escolher suas ações geradoras de renda passiva em função da periodicidade de pagamento.

Ou seja, estão mais preocupados em ter ações que pagam dividendos mais vezes do que ter ativos que irão pagar valores maiores.

O fato de uma empresa pagar duas vezes por ano não a torna menos atrativa do que uma que paga todos os meses. Quem cai nessa cilada deixa “muito dinheiro na mesa”.

Dessa forma, é importante que o investidor entenda que receber “gordos” dividendos é consequência de boas escolhas.

Quando escolhemos boas empresas e diversificamos a carteira, a consequência é ter um portfólio que possa gerar renda todos os meses — exatamente como faz a nossa carteira a seguir…

CARTEIRA DIVIDENDOS+ DA CAPITALIZO

Desde 2017, a Capitalizo tem sua Estratégia de Geração de Renda Passiva em Ações, a Carteira Dividendos+.

De lá para cá, a estratégia tem funcionado tão bem que eu arrisco a dizer que, atualmente, essa é a carteira mais rentável do Brasil na sua categoria…

Pois entrega rentabilidade acima da média, a menor volatilidade possível e, claro, dividendos constantes.

Recentemente, o nosso time de analistas atualizou a projeção dos pagamentos de proventos (dividendos + juros sobre o capital próprio).

E a ótima notícia é que, para os próximos anos, deverá “pingar” dinheiro na conta dos nossos clientes todos os meses.

E, para que você possa viver de dividendos, precisa entender dois momentos distintos e muito importantes…

A fase da acumulação e a hora de viver de renda.

Para cada investidor, esses momentos serão diferentes.

Logo abaixo, fizemos duas simulações, uma de 10 e outra de 20 anos, que mostram o efeito que poderemos ter ao longo do tempo sobre cada recebimento.

Para essas simulações, utilizamos a rentabilidade atual da nossa Carteira Dividendos+.

A FASE DA ACUMULAÇÃO

A primeira fase do processo de “viver de renda passiva” é chamada de acumulação.

Nessa etapa, o investidor define um objetivo de tempo e o quanto ele irá aportar.

Recomendo que você invista somente valores que não precisará utilizar. Não existe uma regra fixa: alguns terão uma quantidade “x” por mês; outros utilizarão um valor percentual da sua renda, como, por exemplo, 5%, 10% ou mais.

O importante é começar.

“QUANTO IREI GANHAR COM DIVIDENDOS?”

Essa é a pergunta que todos fazem, e a resposta é: não temos como saber — ninguém tem.

Felizmente ou infelizmente, não temos como prever o montante final, pois esse valor depende de diversas variáveis, e a maior parte delas não está sob nosso controle.

Por isso, não perca seu tempo e seu foco fazendo simulações — ainda mais em ações que, como o próprio nome diz, são renda variável.

Lembre-se de que você tem a chance de ganhar muito dinheiro e viver da renda desses valores. É o que mais importa.

No exemplo da nossa projeção, utilizamos a nossa Carteira Dividendos+ como referência. Os ganhos médios que temos conseguido até agora são perfeitamente replicáveis para o futuro.

Contudo, não temos como dar certeza dos valores, que podem ser menores ou até mesmo maiores do que os projetados.

A SIMULAÇÃO

Abaixo, temos a projeção dos ganhos da nossa Carteira Dividendos+ e do Ibovespa para os próximos 10 e 20 anos, considerando aportes mensais de R$ 1.000:

COMPARATIVO CONSIDERANDO O PRAZO DE 10 ANOS ⏳

Total investido: R$ 120.000

- Carteira Dividendos+: R$ 456 mil

- Ibovespa: R$ 207 mil

COMPARATIVO CONSIDERANDO O PRAZO DE 20 ANOS ⏳

Total investido: R$ 240.000

- Carteira Dividendos+: R$ 4,7 milhões

- Ibovespa: R$ 770 mil

Importante — e não custa lembrar: o retorno passado nunca é garantia de retorno futuro. Isso é apenas um exercício de simulação. Os retornos anuais considerados foram em torno de +24% para a Carteira Dividendos+ e +10% para o Ibovespa, desde julho de 2017.

A HORA DE VIVER DE RENDA! ️

Talvez, em algum momento no futuro, você não queira mais fazer aportes ou simplesmente queira retirar os valores dos dividendos sem fazer o reinvestimento.

Lembro que o retorno da nossa Carteira Dividendos+ leva em consideração o reinvestimento, do seu início até hoje. Tomando como base o nosso retorno em dividendos (yield), a média anual está em torno de 10%.

Ou seja, esse seria o retorno projetado médio sem fazer novos reinvestimentos.

Dessa forma, caso fosse do seu interesse “viver” desses dividendos, os retornos seriam os seguintes:

COMPARATIVO CONSIDERANDO O PRAZO DE 10 ANOS

- Valor total projetado da Carteira de Dividendos: R$ 456 mil

- Projeção de dividendos ao ano: R$ 45.399

- Projeção de dividendos ao mês: R$ 3.783

COMPARATIVO CONSIDERANDO O PRAZO DE 20 ANOS

- Valor total projetado da Carteira de Dividendos: R$ 4,7 milhões

- Projeção de dividendos ao ano: R$ 472.890

- Projeção de dividendos ao mês: R$ 39.407

Importante: esse valor mensal é apenas a divisão do valor anual por 12 meses.

O recebimento de dividendos é variável e, mesmo que a nossa carteira esteja pagando todos os meses, não temos como garantir que se manterá no futuro.

DETALHES E RESULTADOS DA CARTEIRA DE DIVIDENDOS

Abaixo, você confere o gráfico de resultados da Carteira Dividendos+ e um vídeo explicativo mostrando em detalhes como ela funciona na prática:

COMO TER ACESSO À CARTEIRA

A Carteira Dividendos+ está disponível para os assinantes da Capitalizo Invest.

Ela foi desenvolvida especialmente para quem investe com foco na aposentadoria e deseja construir uma renda extra todos os meses.

E o melhor: com apenas 10 minutos por mês, você consegue acompanhar e seguir as recomendações com praticidade.

Clique no botão abaixo e assine agora

Ibovespa avança; PCAR3 recua -2,93% após pedido de recuperação extrajudicial

Olá, tudo bem?

Seguem as principais notícias dessa terça-feira (10/03):

Ibovespa avança, PCAR3 recua

No Brasil, o Ibovespa encerrou o dia em alta de +1,40%, aos 183.447 pontos.

Nos Estados Unidos, o S&P 500 caiu -0,21%, fechando o dia nos 6.781 pontos.

Entre os destaques de queda do pregão, as ações da GPA (PCAR3) recuaram –2,93%.

O movimento ocorreu após a companhia anunciar a assinatura de um acordo com seus principais credores para apresentar um plano de recuperação extrajudicial, conforme fato relevante divulgado nesta terça-feira.

O plano envolve cerca de R$ 4,5 bilhões em obrigações financeiras sem garantia.

Segundo a empresa, credores que representam aproximadamente 46% dos créditos sujeitos ao plano (cerca de R$ 2,1 bilhões) já aderiram ao acordo, percentual acima do mínimo exigido pela legislação.

Com isso, essas obrigações ficam suspensas por 90 dias, período em que o GPA pretende avançar nas negociações com os demais credores.

A companhia afirmou ainda que fornecedores, clientes e funcionários não serão afetados, e que as operações das lojas seguem normalmente.

Recentemente, também publicamos um vídeo analisando a situação de Pão de Açúcar (PCAR3) e Casas Bahia (BHIA3). Clique aqui e assista.

PETR4, PRIO3, BRAV3 e RECV3: A Guerra pode impulsionar essas ações?

O conflito envolvendo Irã, Israel e Estados Unidos pode impactar o preço do petróleo?

Ações como Petrobras, PRIO, Brava e PetroRecôncavo podem se beneficiar desse movimento?

Quais são as perspectivas para o setor de petróleo no longo prazo?

E por que é importante separar narrativas de curto prazo da análise fundamentalista das empresas?

Se a sua resposta for sim, clique no link abaixo e confira:

▶ Vídeo do Dia: ESSAS 4 AÇÕES PODEM “BOMBAR” POR CAUSA DA GUERRA NO IRÃ?

Um abraço e ótimos investimentos

Tiago

Conteúdos Exclusivos do dia

▶ Nossos Resultados (atualizados diariamente): Relatório de Performance

▶ Notícias do Dia:

Cosan (CSAN3): reduz prejuízo para R$ 5,8 bilhões no 4T25. Saiba mais.

Grupo SBF (SBFG3): lucra R$ 128,3 milhões no 4T25, queda de 5,1%. Saiba mais.

Petróleo: recua após sinalização de possível fim da guerra no Oriente Médio. Saiba mais.

▶ Artigo do Dia: Small Caps: Realmente vale a pena investir?

Agenda de Dividendos

Confira as ações que pagarão proventos nos próximos dias. Os valores levam em conta Dividendos e Juros Sobre o Capital Próprio (JCP):

Small Caps: Realmente vale a pena investir?

Ao começar a dar seus primeiros passos na Bolsa de Valores, você se depara logo de cara com um problema: existem quase 400 empresas listadas! Como escolher em quais investir?

Sem dúvidas, esse é um dos maiores desafios para quem está começando sua jornada de investimentos, inclusive para quem investe há mais tempo.

Um caminho que pode funcionar muito bem no início é separar as companhias a partir do tamanho do valor de mercado.

Nesse contexto, quando olhamos para as empresas que possuem menor valor de mercado, encontramos aquelas conhecidas como Small Caps (baixa capitalização).

Neste artigo, você vai entender tudo o que precisa saber sobre as ações Small Caps, quais são suas vantagens e como investir nelas na Bolsa de Valores. Confira!

O QUE SÃO SMALL CAPS?

As Small Caps são um tipo de empresa listada na Bolsa de Valores, e sua classificação faz referência ao tamanho da companhia.

Empresas de menor porte são consideradas Small Caps; as de médio porte, Mid Caps; e as maiores são chamadas de Large Caps (ou Blue Chips).

Embora não haja um limite específico para diferenciar essas categorias, as Small Caps são geralmente consideradas empresas que apresentam valor de mercado entre R$ 2 bilhões e R$ 7 bilhões.

Normalmente, as Small Caps representam negócios em crescimento e, por isso, reinvestem frequentemente os lucros na expansão da empresa.

Por esse motivo, podem apresentar grande valorização no longo prazo.

Por outro lado, por serem empresas menores e, muitas vezes, menos conhecidas do que as grandes companhias, é normal que suas ações não tenham tanto acompanhamento ou demanda por parte da maioria dos investidores e instituições financeiras.

Assim, o volume de negociação (liquidez) costuma ser menor do que a média.

Mas essa menor liquidez pode representar uma excelente oportunidade para o investidor pessoa física.

Com um volume de negociação menor, torna-se mais difícil que grandes instituições montem posição na companhia e, assim, a ação tende a sofrer menos interferência ou estratégias que pressionem seu preço.

Abaixo, vamos ver uma small cap fora do radar da maioria dos investidores que, além de ser uma boa empresa, tem bom potencial de crescimento.

BANCO MERCANTIL (BMEB4)

O Banco Mercantil foi fundado em 1943 com a inauguração da primeira agência na cidade de Curvelo, em Minas Gerais. Na época, a intenção era contribuir para o desenvolvimento econômico da cidade e da região.

Desde então, a instituição passou por um forte processo de expansão e hoje conta com presença em diversos estados brasileiros, atendendo centenas de cidades e consolidando sua atuação como uma instituição especializada em nichos específicos do mercado financeiro.

A estratégia central do banco é oferecer um ecossistema financeiro completo voltado para o público 50+, segmento que cresce rapidamente no Brasil e tende a ganhar ainda mais relevância nas próximas décadas.

O principal foco do Mercantil está no pagamento de benefícios do INSS, segmento no qual a instituição se consolidou como uma das grandes referências do país, figurando entre os cinco maiores pagadores de benefícios previdenciários.

A partir dessa base de clientes, o banco oferece uma gama de produtos financeiros, como crédito, investimentos, seguros e outros serviços, ampliando o relacionamento e aumentando o nível de recorrência de receitas.

Essa estratégia se beneficia do perfil mais estável da base de clientes, o que tende a reduzir riscos e trazer maior previsibilidade aos resultados.

Nos últimos anos, a gestão também tem intensificado os esforços para acelerar a digitalização de seus serviços.

Isso representa um desafio adicional para o banco, uma vez que grande parte de seu público ainda possui menor familiaridade com soluções digitais.

Ainda assim, o avanço tem sido significativo, com crescente utilização de canais digitais na contratação de produtos e no atendimento.

Esse movimento também aparece na evolução da base de clientes.

Enquanto anteriormente o banco possuía cerca de 5 milhões de clientes no início de 2022, atualmente a instituição atingiu a marca de 10 milhões de clientes no 4T25, representando um crescimento expressivo ao longo dos últimos anos e um avanço de 11% apenas em relação ao 4T24.

O crescimento da base reflete tanto a expansão física quanto digital da instituição. Apenas em 2025, o banco inaugurou 61 novas agências, ampliando sua presença geográfica e fortalecendo sua estratégia de proximidade com o público-alvo.

Paralelamente, os canais digitais também ganharam protagonismo, com 82% dos contratos de crédito sendo originados digitalmente ao longo de 2025, o que melhora a eficiência operacional e a experiência do cliente.

No crédito, o banco mantém forte foco em produtos colateralizados e de menor risco, principalmente o crédito consignado, que segue como principal produto da instituição.

A carteira total de crédito atingiu R$ 23,7 bilhões no 4T25, crescimento de 39% em relação ao mesmo período do ano anterior, reforçando a estratégia de expansão com disciplina de risco.

Essa especialização em linhas de crédito com desconto em folha ou garantia contribui para manter níveis de inadimplência relativamente controlados e sustentar elevados níveis de rentabilidade.

Em 2025, o banco também registrou resultados financeiros relevantes, com lucro líquido recorrente anual atingindo R$ 1 bilhão, um marco histórico para a instituição e que evidencia a capacidade de execução da estratégia adotada.

Em relação ao desempenho das ações nos últimos anos, o resultado é impressionante.

Nos últimos 5 anos, as ações de Banco Mercantil (BMEB4) apresentam valorização de +1.255%, enquanto o Banco Itaú (ITUB4) subiu apenas +219% no mesmo período, conforme mostrado no gráfico abaixo:

O valor de mercado do Banco Mercantil é um pouco mais de R$10 bilhões de reais. Só para você ter uma ideia, o Banco Itaú (ITUB4) vale R$ 462 bilhões.

COMO ACOMPANHAR AS SMALL CAPS?

Os investidores de renda variável geralmente estão familiarizados com o Ibovespa, principal índice de referência da bolsa brasileira.

No entanto, o Ibovespa é bastante concentrado em poucas empresas, principalmente dos setores de bancos e commodities, não fornecendo informações relevantes sobre as small caps.

Por isso, o mercado utiliza outro índice: o SMLL. É ele que deve ser utilizado para acompanhar o desempenho das Small Caps na Bolsa de Valores.

Assim como é possível investir em ativos que replicam o Ibovespa (ETF BOVA11), também é possível investir no índice SMLL por meio do ETF SMAL11.

COMO INVESTIR EM SMALL CAPS?

As principais estratégias para investir em Small Caps são: fundos de investimento em ações, ETFs ou montar a própria carteira de ações.

Escolha a forma que melhor se adeque ao seu perfil de investidor e conte com as nossas recomendações.

RECOMENDAÇÕES DE MICRO E SMALL CAPS DA CAPITALIZO

Acompanhar e recomendar ações de Micro e Small Caps está no DNA da Capitalizo. Por isso, criamos a Carteira Micro e Small Caps, um portfólio focado exclusivamente nesse segmento.

Um dos diferenciais é a estratégia Fake Small Caps: empresas que têm o potencial de crescimento das small caps, mas com histórico sólido de execução, liderança em seus mercados e boa gestão.

Ou seja, companhias que parecem pequenas, mas entregam fundamentos consistentes.

Confira o desempenho da Carteira e veja, na prática, os resultados que uma estratégia bem estruturada pode gerar.

COMO TER ACESSO À CARTEIRA

A Carteira Micro e Small Caps faz parte da assinatura Capitalizo Invest, que dá acesso às nossas análises completas, recomendações atualizadas e estratégias estruturadas para investir com método e disciplina.

Se você quer investir em Small Caps com critério e acompanhamento profissional, essa é a forma mais direta de ter acesso às nossas recomendações.

Ibovespa fecha em alta; BMEB4 dispara +6%; B3 altera horário de negociação

Olá, tudo bem?

Seguem as principais notícias dessa segunda-feira:

Ibovespa inicia a semana em alta

No Brasil, o Ibovespa encerrou o dia em alta de +0,86%, aos 180.915 pontos, impulsionado pela forte valorização do petróleo no mercado internacional.

A commodity chegou a subir com intensidade diante das tensões no Oriente Médio, o que deu suporte às ações ligadas ao setor e ajudou o índice a avançar.

Hoje, porém, o petróleo já devolve parte dos ganhos.

Nos Estados Unidos, o S&P 500 subiu +0,83% no dia, fechando aos 6.795 pontos.

B3 altera horário de negociação

A B3 (B3SA3) passou a operar com horário reduzido a partir desta segunda-feira (09/03), após o fim do horário de verão nos Estados Unidos e na Europa.

No mercado à vista e no fracionário, o pregão ocorre das 10h às 16h55. Já os contratos futuros de Ibovespa e minicontratos de índice passaram a ser negociados das 9h às 18h25.

Segundo a bolsa, o ajuste busca manter a padronização com os mercados internacionais e facilitar o fluxo de negociações.

Banco Mercantil (BMEB4) dispara

Entre os destaques de alta do pregão, as ações do Banco Mercantil (BMEB4) subiram mais de +6%.

O banco havia divulgado resultados na semana passada, consolidando um ano histórico. O lucro líquido recorrente atingiu R$ 1 bilhão em 2025. No 4T25, o lucro foi de R$ 271 milhões, crescimento de 32% em relação ao mesmo período de 2024.

Os números vieram sólidos, com crescimento da base de clientes, avanço da digitalização e manutenção de níveis saudáveis de capital, o que sustentou a boa recepção do mercado.

Um abraço e ótimos investimentos

Tiago

Conteúdos Exclusivos do dia

▶ Nossos Resultados (atualizados diariamente): Relatório de Performance

▶ Notícias do Dia:

Dexco (DXCO3): avança em reestruturação. Saiba mais.

Ferbasa (FESA4): divulga resultados do 4T25. Saiba mais.

MRV&CO (MRVE3): divulga resultados do 4T25. Saiba mais.

Embraer (EMBJ3): avalia produzir jatos E175 na Índia a partir de 2028. Saiba mais.

Unifique (FIQE3): anuncia aquisição da iSUPER Telecom por R$ 37,9 milhões. Saiba mais.

Ultrapar (UGPA3): negocia venda de 30% da Ipiranga para Chevron (CHVX34, CVX). Saiba mais.

Embraer (EMBJ3): conclui programa de recompra de ações após adquirir 10,9 milhões de papéis. Saiba mais.

Neogrid (NRGD3): avaliação independente estima valor entre R$ 29,42 e R$ 32,36 por ação em OPA. Saiba mais.

▶ Reprise do Dia: AS AÇÕES PARA FICAR DE OLHO ESSA SEMANA

▶ Artigo do Dia: Estratégia de Swing Trade da Capitalizo: mais de 700% de retorno

Agenda de Dividendos

Confira as ações que pagarão proventos nos próximos dias. Os valores levam em conta Dividendos e Juros Sobre o Capital Próprio (JCP):

Carteira Recomendada de Swing Trade da Capitalizo: mais de 700% de retorno

A Carteira Recomendada de Swing Trade da Capitalizo é uma das mais procuradas por investidores que desejam fazer operações de curto prazo na Bolsa de Valores.

A grande vantagem desse tipo de operação é que ela permite buscar ganhos rápidos na Bolsa (de 2 a 10 dias). Desde 2017, temos entregado resultados bastante positivos com ela.

Em nossa estratégia, enviamos tanto operações de compra, para ganharmos com a alta das ações, quanto as chamadas “venda alugada de ações”, com o objetivo de lucrar com a queda dos preços.

Dessa forma, independentemente dos movimentos de mercado, temos a oportunidade de ganhar dinheiro.

E o melhor de tudo: com apenas 10 minutos por dia, você consegue acompanhar todas essas recomendações de Swing Trade.

Lembrando que novas recomendações são enviadas toda semana.

Abaixo, separamos alguns tópicos importantes para esclarecer melhor como funciona o Swing Trade, assim como as nossas recomendações nesse tipo de operação:

O QUE É SWING TRADE?

É um tipo de operação que tem como objetivo capturar movimentos de curto prazo na Bolsa.

Por isso, as operações costumam durar poucos dias.

COMO SABER QUANDO COMPRAR E VENDER?

Na Capitalizo, utilizamos Análise Técnica (gráficos) para determinar os pontos de entrada e saída das operações.

O acompanhamento é feito por meio dos gráficos diários e dos gráficos de 60 minutos.

TIPOS DE OPERAÇÕES

As nossas recomendações são tanto na “ponta comprada” (para ganharmos com a alta dos preços), quanto na “ponta vendida” (para ganharmos com as baixas dos preços).

Além de enviarmos recomendações com ações, também temos o nosso relatório diário especial com as operações nos Contratos Futuros de Soja, Café, Boi Gordo e Milho, que é feito à parte.

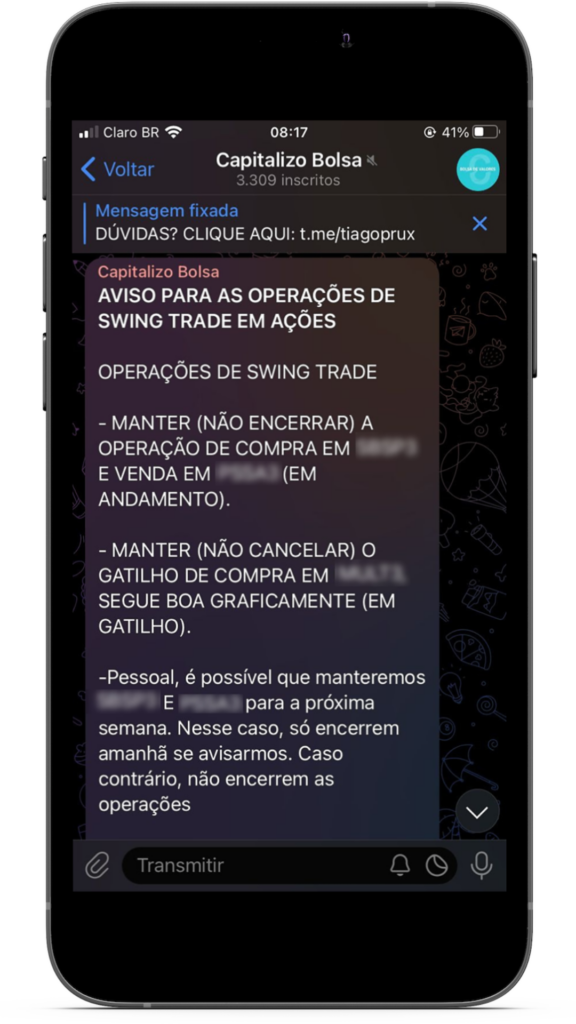

O ENVIO DAS RECOMENDAÇÕES DE SWING TRADE

Todas as recomendações são enviadas pelo nosso aplicativo (no seu celular), pelo nosso sistema (no seu computador) ou pelo Telegram (onde você também pode interagir com a nossa equipe de atendimento, em caso de dúvidas).

De qualquer forma, você sempre será avisado quando houver uma recomendação e quando for indicado encerrar a operação:

Além disso, fazer o acompanhamento das operações no nosso sistema é bem simples:

QUANTO EU POSSO PERDER?

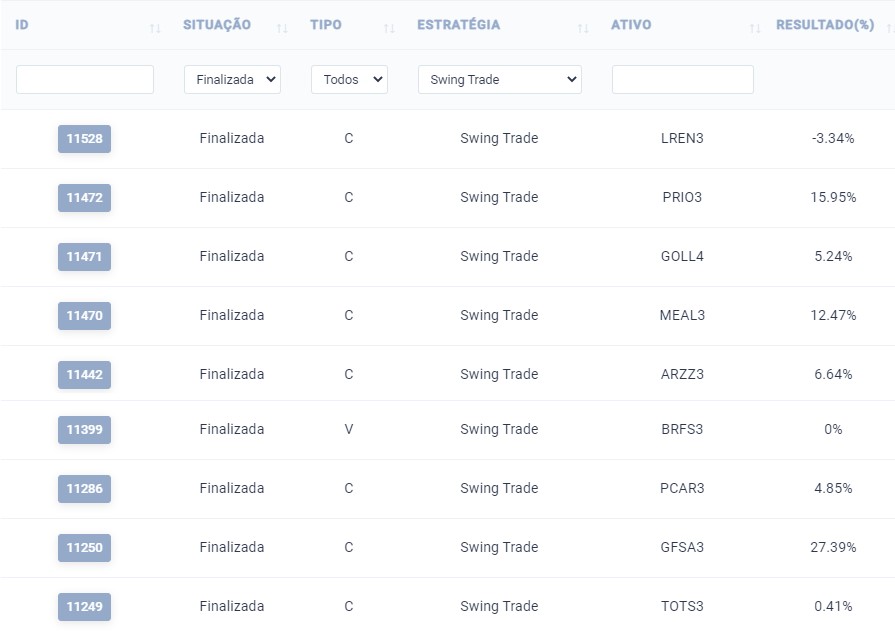

A taxa média de acerto das recomendações de Swing Trade é de 56%, ou seja, temos lucro em mais da metade das operações.

Os prejuízos médios (stops) ficam entre 1% e 5%.

QUANTO EU POSSO GANHAR?

Por se tratar de um investimento de renda variável, não é possível projetar nem prometer ganhos.

Mas, com base nos resultados passados, as operações com ganho (gain) costumam render entre 5% e 10%.

Apenas como exemplo, seguem os resultados de algumas recomendações recentes:

Mais importante do que o desempenho de operações isoladas é que nossa estratégia entrega resultados consistentes desde o seu início.

DETALHES DA ESTRATÉGIA E RESULTADOS

Abaixo, você confere os gráficos de desempenho da nossa estratégia de Swing Trade ao longo dos últimos anos até hoje, além de um vídeo explicativo com mais detalhes sobre como ela funciona na prática:

COMO TER ACESSO À ESTRATÉGIA

A Carteira de Swing Trade está disponível para os assinantes da Capitalizo Invest Pro, nossa assinatura mais completa, que reúne todas as estratégias, relatórios e suporte para você operar com confiança, tanto na alta quanto na queda do mercado.

Clique no botão abaixo e comece a aproveitar agora mesmo.