Tiago Prux

Tiago Prux

Ibovespa inicia a semana em alta; GPA (PCAR3) dispara +8,98%

Olá, tudo bem?

Seguem as principais notícias dessa segunda-feira:

Principais Bolsas

No pregão de hoje, o Ibovespa apresentou uma leve alta de +0,04%, aos 138.025 pontos.

Nos Estados Unidos, o S&P 500 caiu -0,43%, fechando aos 6.439 pontos.

Mercado inicia semana em ritmo lento com Focus e disputas no GPA

A segunda-feira foi marcada por um pregão mais morno, com poucas novidades relevantes tanto no cenário macro quanto no corporativo, ainda refletindo os desdobramentos da última semana, quando o simpósio de Jackson Hole elevou a expectativa por cortes de juros pelo Federal Reserve.

O destaque do dia ficou para o Relatório Focus, que trouxe nova revisão para baixo da inflação projetada para 2025, de 4,95% para 4,86%.

Houve também leve queda nas estimativas para o PIB, de 2,21% para 2,18%, enquanto o câmbio passou de R$ 5,60 para R$ 5,59. Já a Selic foi mantida em 15% pela nona semana consecutiva.

No exterior, grandes bancos como Barclays, BNP Paribas e Deutsche Bank reforçaram apostas de cortes de 25 pontos-base já em setembro, após o discurso de Jerome Powell em Jackson Hole apontar sinais de enfraquecimento no mercado de trabalho como fator central.

Já casas como Bank of America e Morgan Stanley seguem mais cautelosas.

O mercado futuro, por sua vez, já precifica 87% de probabilidade de corte em setembro, com o encontro do Fed marcado para os dias 16 e 17.

No campo corporativo, o GPA (PCAR3) foi destaque após a família Diniz atingir 24,6% de participação na companhia, ultrapassando o Casino, e protocolar pedido para convocar assembleia visando a troca do conselho de administração.

A notícia foi vista como positiva pelo mercado, com as ações encerrando o pregão em forte alta — em um movimento que pode redefinir os rumos estratégicos da companhia em meio à elevada alavancagem e disputas internas.

E para quem quiser um panorama mais completo, com os principais destaques dos últimos dias e também o que pode movimentar o mercado nos próximos, fica o convite: assista ao nosso vídeo semanal As Ações Para Ficar de Olho Essa Semana.

Conteúdos Exclusivos do dia

Nossos Resultados (atualizados diariamente): Relatório de Performance

Notícia do Dia:

Ultrapar (UGPA3): CADE aprova parceria da Ultragaz com a Supergasbrás para terminal de GLP no Porto de Pecém (CE). Investimento de R$ 1,2 bi; início previsto em 2028. Saiba mais.

Braskem (BRKM5): S&P rebaixa rating para BB-, com perspectiva negativa, citando fraqueza da indústria petroquímica e pressão sobre liquidez. Saiba mais.

Lupatech (LUPA3): acusa L4 Capital de violar termo de confidencialidade ao divulgar laudo com dados estratégicos. Companhia adotará medidas legais. Saiba mais.

Artigo do Dia: Essas ações te pagaram 23% (ou R$ 23.000) para serem mantidas em Carteira

Agenda de Dividendos

Confira as ações que pagarão proventos nos próximos dias. Os valores levam em conta Dividendos e Juros Sobre o Capital Próprio (JCP):

Esse tipo de ativo não pode faltar na minha Carteira de Ações

Um dos principais motivos da excelente rentabilidade da Carteira de Ações Tiago Prux é o que chamamos de “pensamento global”.

Ser um investidor global nada mais é do que procurar as melhores ações onde quer que elas estejam.

Apesar de parecer óbvia, essa forma de investir não é seguida pela maioria dos investidores brasileiros.

São pessoas que possuem baixa exposição a ações de empresas estrangeiras ou de companhias que possuem receita relevante fora do país (exportadoras).

Justamente na categoria das exportadoras, existem empresas brasileiras que têm fortíssimas vantagens competitivas.

Especialmente aquelas que possuem muitos custos em moeda local (R$) e que conseguem se diferenciar pelos baixos custos de produção.

Os exemplos mais comuns são as empresas do agronegócio e de commodities.

Esse é o tipo de ação que considero de fundamental importância para a construção de ganhos consistentes, e que não pode faltar na Carteira Tiago Prux.

QUAIS AS VANTAGENS DE POSSUIR RECEITAS DOLARIZADAS?

Como primeira vantagem, merece destaque a diversificação.

O fato de uma empresa brasileira possuir parte de suas receitas atreladas ao dólar indica que ela detém mercados localizados ao redor do mundo.

Isso pode ser encarado como um grande aliado para que a companhia busque expandir ainda mais seus horizontes de atuação, conquistando novos mercados e, consequentemente, agregando valor ao seu fluxo de receitas.

A diversificação também pode ser benéfica em momentos de crise, principalmente quando estas forem pontuais em determinadas regiões ou países.

Por exemplo: muitas empresas que possuem parte de seus mercados localizados fora do Brasil sofreram menos os impactos da nossa recessão entre 2015 e 2017, dado que a demanda externa não foi afetada.

Outra vantagem da dolarização está ligada ao próprio dólar. Como comentado, o dólar americano é a principal moeda de referência nas negociações internacionais.

E, quando comparado ao nosso Real, fica evidente o quão forte ele se mostra, sofrendo menores efeitos de desvalorização.

Por fim — e ainda na linha da desvalorização —, podemos destacar a importância de se ter receitas dolarizadas em meio às variações do câmbio. Em momentos de enfraquecimento do Real, essas empresas podem ser beneficiadas.

Na Capitalizo, a nossa visão sobre o dólar é a mesma desde 2017: ele é, e continuará sendo, forte durante muitos anos.

DESCORRELAÇÃO E DIVERSIFICAÇÃO DE RISCOS

Outro fator que mostra a importância de se ter ações de exportadoras — e que a maioria dos investidores pouco percebe — é o que chamamos de descorrelação e diversificação de riscos.

Para entender na prática como isso funciona, responda a esta pergunta:

Será que faz sentido, além de viver e trabalhar no Brasil, ainda ter todos os investimentos correlacionados somente à economia local?

Assim como os nossos analistas, meu entendimento é que não faz sentido.

Por isso, se você ainda não tem uma boa parte da sua Carteira em Ações de Exportadoras, talvez seja hora de repensar sua Estratégia.

Ibovespa avança +2,57%; CBA (CBAV3) salta +8,45% após dias no negativo

Olá, tudo bem?

Seguem as principais notícias dessa sexta-feira:

Principais Bolsas

No último pregão da semana, o Ibovespa fechou em alta de +2,57%, aos 137.968 pontos. No acumulado semanal, o índice subiu +1,19%.

Já nos Estados Unidos, o S&P 500 subiu +1,52%, encerrando aos 6.466 pontos. Na semana, o índice acumulou alta de +0,34%.

Mercado fecha semana de olho em Powell, Big Techs e CBA

O mercado nesta sexta-feira (22/08) acompanhou de perto o discurso de Jerome Powell na conferência de Jackson Hole.

O chair do Federal Reserve abriu espaço para cortes de juros já na reunião de setembro, mas reforçou que a decisão vai depender dos próximos relatórios de emprego e inflação.

Powell destacou sinais de enfraquecimento no mercado de trabalho, mas alertou que a inflação segue pressionada, especialmente pelas tarifas, o que mantém a necessidade de cautela.

As falas ajudaram a sustentar altas tanto no Ibovespa quanto no S&P 500.

No cenário corporativo, a Meta (M1TA34, META) anunciou um contrato avaliado em pelo menos US$ 10 bilhões com a Google (GOGL34. GOOG), do grupo Alphabet, para uso de serviços de computação em nuvem pelos próximos seis anos, reforçando a corrida das Big Techs na inteligência artificial.

Já no Brasil, depois de vários dias de queda, a CBA (CBAV3) fechou a semana com forte recuperação, subindo +8,45%.

No nosso entendimento, o movimento de queda recente foi desproporcional aos resultados apresentados pela empresa, que segue em trajetória de recuperação.

Conteúdos Exclusivos do dia

Nossos Resultados (atualizados diariamente): Relatório de Performance

Notícia do Dia:

Marcopolo (POMO4): aprova pagamento de JCP e dividendos, totalizando R$ 0,15/ação (yield de 1,66%). Data-base: 26/08; pagamento a partir de 08/09. Saiba mais.

Suzano (SUZB3): anuncia novo aumento nos preços da celulose a partir de setembro (US$20/t na Ásia e US$80/t na Europa e EUA). Saiba mais.

Petrobras (PETR4): Bruno Moretti é nomeado presidente do conselho, substituindo Pietro Mendes (agora na ANP). Mandato até a próxima assembleia. Saiba mais.

Vídeos do Dia: DUAS AÇÕES BARATAS E QUE PAGAM ÓTIMOS DIVIDENDOS

Artigo do Dia: Como receber dividendos todos os meses? Quanto é possível ganhar?

Agenda de Dividendos

Confira as ações que pagarão proventos nos próximos dias. Os valores levam em conta Dividendos e Juros Sobre o Capital Próprio (JCP):

Ibovespa fecha quase estável e com volume baixo; Seguro-desemprego nos EUA

Olá, tudo bem?

Seguem as principais notícias dessa quinta-feira:

Principais Bolsas

No pregão desta quinta-feira, os principais mercados globais fecharam em queda.

No Brasil, o Ibovespa recuou -0,12%, encerrando o dia aos 134.510 pontos.

Nos Estados Unidos, o S&P 500 caiu -0,40%, fechando aos 6.370 pontos.

Mercado segue morno, com seguro-desemprego nos EUA e pressão da Lei Magnitsky sobre bancos no Brasil

O pregão desta quinta-feira (21/08) foi novamente de baixa movimentação, com agenda mais fraca tanto no exterior quanto no Brasil.

Nos Estados Unidos, os pedidos semanais de seguro-desemprego subiram para 235 mil, acima da expectativa de 225 mil, reforçando sinais de desaceleração gradual no mercado de trabalho.

No cenário local, o Banco do Brasil (BBAS3) anunciou o adiamento do pagamento de dividendos do 3º trimestre para dezembro, após reduzir o payout de 40%-45% para 30%.

A decisão foi mal recebida pelos acionistas e voltou a pressionar as ações do banco.

Além disso, novos desdobramentos ligados à Lei Magnitsky aumentaram a percepção de insegurança jurídica no setor bancário.

Reportagens indicaram que um cartão internacional do ministro Alexandre de Moraes teria sido bloqueado por sanções dos EUA, o que elevou o risco para instituições brasileiras com operações no exterior e manteve os bancos no centro das atenções do mercado.

Um abraço e bons investimentos

Tiago

Conteúdos Exclusivos do dia

Nossos Resultados (atualizados diariamente): Relatório de Performance

Notícia do Dia:

Petrobras (PETR4): Plano 2025-2029 inclui investimentos em etanol via parcerias estratégicas, ainda sem definição de matéria-prima. Decisões seguirão critérios de governança. Saiba mais.

Vídeo do Dia: Essa ação pode BOMBAR ainda em 2025? Confira nossa análise de MDIA3 | MDIAS BRANCO

Artigo do Dia: O que fiz para ser um investidor melhor?

Agenda de Dividendos

Confira as ações que pagarão proventos nos próximos dias. Os valores levam em conta Dividendos e Juros Sobre o Capital Próprio (JCP):

O que fiz para ser um investidor melhor?

Hoje, vou contar o que fiz para investir melhor, ter mais confiança como investidor e, assim, ganhar mais dinheiro no mercado!

Desde 2017, quando a Capitalizo foi criada, profissionalizei e “terceirizei” a tomada de decisão dos meus próprios investimentos para os nossos analistas.

Atualmente, sigo exatamente o que é recomendado por eles.

Durante esse tempo, destaco alguns pontos positivos dessa “virada de chave” feita por mim. Veja abaixo:

- Primeiramente, o retorno das minhas aplicações melhorou consideravelmente;

- Além disso, meus investimentos sofreram pouco em tempos de crise;

- Também aumentei minha alocação em ativos internacionais, o que foi fundamental não só para um retorno maior, mas também para uma maior estabilidade da carteira;

- Seguindo fielmente as Estratégias, fiquei sem espaço para cometer erros — como, por exemplo, comprar uma ação apenas para “apostar”. Isso me ensinou que, em alguns momentos, o melhor a se fazer é não fazer nada;

- Como resultado, consegui aumentar significativamente minha produção no trabalho;

- Não lembro a última vez que perdi um minuto preocupado com meus investimentos ou com o mercado;

- Percebi que não bastava somente investir, mas sim que eu precisava investir bem;

- Com o tempo, também percebi que contar com uma equipe de profissionais alinhados com o objetivo de ganhar dinheiro no mercado faz toda a diferença;

- Finalmente, minha confiança de que estou investindo da forma certa aumentou absurdamente. E um investidor confiante investe mais e melhor.

IMPORTANTE

Tudo isso pode fazer parecer que foi fácil, mas não foi.

O processo de ganhar dinheiro na Bolsa exige que o investidor faça uma mudança profunda de postura e de hábitos.

Se você não ganha dinheiro no mercado e continuar fazendo sempre a mesma coisa, o resultado dificilmente será diferente.

Esquecer velhas manias, agir sempre de forma racional, saber onde quer chegar, não perder tempo com “perfumarias”, ter disciplina, paciência e seguir fielmente uma Estratégia são alguns hábitos que todo investidor precisa ter para vencer.

E colocar suas decisões nas mãos de outra pessoa pode ser muito difícil para algumas pessoas. Foi para mim.

Mas, a não ser que você queira se dedicar todos os dias a estudar o mercado, só vai ganhar dinheiro quem estiver preparado para isso.

Foi exatamente essa percepção que me levou a criar a Carteira Tiago Prux.

Ela reúne minha filosofia de investimento com o trabalho dos analistas da Capitalizo, buscando empresas de valor e grande potencial de crescimento para o longo prazo.

Abaixo, você confere o gráfico de resultados da Carteira Tiago Prux e um vídeo explicativo mostrando em detalhes como ela funciona na prática:

Essa carteira faz parte da assinatura Capitalizo Invest.

Com ela, você recebe todas as atualizações e recomendações mensais — e precisa de apenas 10 minutos por mês para manter sua carteira 100% atualizada.

Clique no botão abaixo e assine!

Ibovespa avança +0,17%; Simpar (SIMH3) dispara +10,05%

Olá, tudo bem?

Seguem as principais notícias do dia:

Principais Bolsas

No pregão de hoje, os principais mercados globais fecharam em direções opostas.

No Brasil, o Ibovespa subiu +0,17%, encerrando o dia aos 134.666 pontos.

Já nos Estados Unidos, o S&P 500 caiu -0,24%, fechando aos 6.395 pontos.

Dia morno no mercado; Simpar dispara com venda de controlada

O pregão desta quarta-feira (28/08) foi de baixa movimentação, tanto no Brasil quanto no exterior, sem grandes destaques macroeconômicos ou corporativos.

Lá fora, a inflação da zona do euro ficou estável em +2% em julho, em linha com as projeções e repetindo o resultado de junho. Já o núcleo do índice avançou +2,3% em 12 meses.

No corporativo, quem chamou a atenção foi a Simpar (SIMH3), que teve forte valorização após anunciar a venda da Ciclus Ambiental para a Aegea Saneamento, em operação avaliada em R$ 1,9 bilhão de Enterprise Value.

O acordo prevê pagamento em três parcelas e ainda precisa da aprovação do CADE e do poder concedente.

A transação faz parte da estratégia de gestão ativa do portfólio da Simpar, enquanto a Ciclus será incorporada à plataforma da Aegea.

Um abraço e bons investimentos

Tiago

Conteúdos Exclusivos do dia

Nossos Resultados (atualizados diariamente): Relatório de Performance

Notícia do Dia:

HSI Malls (HSML11): adquire 24% do Shopping Pátio Cianê (Sorocaba-SP) por R$ 49,4 mi, adicionando 6,1 mil m² de ABL ao portfólio. Cap rate estimado em 9,7%. Saiba mais.

Vídeo do Dia: Essa ação pode BOMBAR ainda em 2025? Confira nossa análise de MDIA3 | MDIAS BRANCO

Artigo do Dia: Veja como é simples seguir as nossas recomendações

Agenda de Dividendos

Confira as ações que pagarão proventos nos próximos dias. Os valores levam em conta Dividendos e Juros Sobre o Capital Próprio (JCP):

Ibovespa recua com queda de bancos; Raízen (RAIZ4) despenca -9,57%

Olá, tudo bem?

Seguem as principais notícias dessa terça-feira:

Setor bancário puxa queda e Petrobras nega interesse na Raízen

O Ibovespa teve um dia pesado nesta terça-feira (19), fechando em queda de -2,10%, puxado principalmente pelo tombo das ações de bancos.

O clima no mercado ficou mais pesado depois do novo capítulo na tensão entre Brasil e Estados Unidos, com a decisão do STF de contestar as sanções americanas contra o ministro Alexandre de Moraes.

No setor financeiro, o Banco do Brasil (BBAS3) despencou -6,03%, enquanto Santander (SANB11) caiu -4,88%, B3 (B3SA3) recuou -4,79%, Itaú (ITUB4) perdeu -3,05% e Bradesco (BBDC4) fechou em baixa de -3,43%.

O receio dos investidores é que a crise avance e traga reflexos para a economia, já que bancos brasileiros atuam internacionalmente e poderiam ser atingidos em eventuais restrições.

No corporativo, a Petrobras (PETR4) precisou se pronunciar para desmentir rumores publicados na imprensa: a companhia esclareceu que não tem nenhum estudo ou projeto de investimento na Raízen (RAIZ4).

A negativa acabou pesando nas ações da Raízen, que ficaram entre as maiores baixas do dia.

Com tantas incertezas no ar, o mercado preferiu adotar uma postura mais cautelosa, aguardando os próximos desdobramentos e, principalmente, sinais mais claros sobre até onde essa crise pode chegar.

Um abraço e ótimos investimentos,

Tiago Prux

Conteúdos Exclusivos do dia

Nossos Resultados (atualizados diariamente): Relatório de Performance

Notícia do Dia:

Taurus (TASA4): concede férias coletivas a ~40 funcionários em São Leopoldo (RS) devido ao impacto das tarifas dos EUA sobre exportações. Período inicial de 15 dias, prorrogável. Saiba mais.

XP (XPBR31, XP): lucro líquido de R$ 1,32 bi no 2T25 (+18% a/a); receita líquida de R$ 4,45 bi (+6% a/a). Clientes ativos: 4,72 mi (+2%); ativos de clientes: R$ 1,37 tri (+14%). Captação líquida caiu 70% (R$ 10 bi). Saiba mais.

Google (GOGL34, GOOG): pagará multa de US$ 36 mi na Austrália por acordos anticompetitivos com operadoras locais (Telstra e Optus) entre 2020-21. Saiba mais.

Vídeo do Dia: AS AÇÕES PARA FICAR DE OLHO ESSA SEMANA | IRBR3, BBAS3, MRVE3, BPAC11, MDIA3, RAIZ4, SIMH3, USIM5

Artigo do Dia: Long&Short Capitalizo: Como alcançamos um retorno superior a +600%

Agenda de Dividendos

Confira as ações que pagarão proventos nos próximos dias. Os valores levam em conta Dividendos e Juros Sobre o Capital Próprio (JCP):

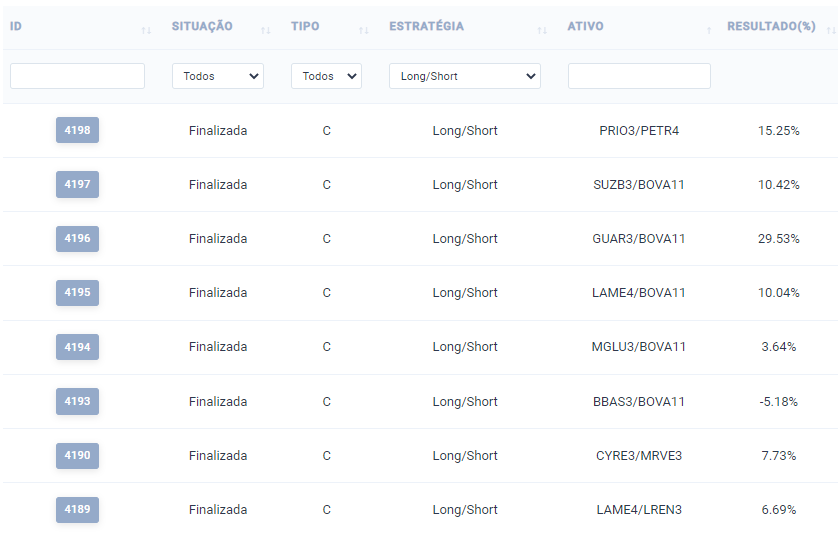

Long&Short Capitalizo: Como alcançamos um retorno superior a +600%

A estratégia de Long&Short (que pode ser traduzida como Comprado e Vendido) consiste em uma operação casada (simultânea), na qual um investidor mantém uma posição vendida em um ativo e uma comprada em outro.

Também conhecemos esse tipo de operação pelo nome de arbitragem.

Basicamente, ficamos com uma posição neutra (mesmo valor comprado e vendido) para ganhar com a diferença dos preços dos ativos.

A grande vantagem desse tipo de operação é que ela é alavancada. Dessa forma, é possível utilizar seus investimentos como garantia para a montagem da operação.

Além disso, as operações de Long&Short são o que chamamos de não direcionais. Ou seja, podemos ganhar dinheiro tanto com o mercado subindo quanto caindo.

E o melhor de tudo: com apenas 10 minutos por dia você consegue acompanhar todas as recomendações.

TIPOS DE LONG&SHORT

- Intra-setorial – consiste na compra e venda de ações de empresas que pertencem ao mesmo setor. Exemplos: (USIM5 x GGBR4), (TIMS3 x VIVT3), (CCRO3 x ECOR3);

- Intersetorial – compra de ações de um setor e venda de ações de outro, preferencialmente dos setores com maior peso no Ibovespa. Exemplos: (PETR4 x VALE3), (BBDC4 x ABEV3), (GGBR4 x CMIG4);

- Spread ON/PN ou Controlada/Controladora – compra de ações ordinárias e venda de ações preferenciais, ou vice-versa. Exemplo: (PETR3 x PETR4), (VALE3 x BRAP4), (GGBR4 x GOAU4), (ITUB4 x ITSA4);

- Carteira de Ações x Índice – compra de uma carteira de ações e venda de contratos do índice futuro ou BOVA11. Exemplo: uma carteira de ações x BOVA11.

PRINCIPAIS VANTAGENS

Como falamos, a operação Long&Short é chamada de não-direcional, pois não importa se o mercado está subindo ou caindo, e sim a diferença entre os ativos.

Dessa forma, podemos ganhar em todos os cenários do mercado.

Esse tipo de operação permite alavancagem financeira, pois é lastreada com margens de garantia.

Essas garantias podem ser ações, dinheiro ou mesmo títulos de renda fixa. Com isso, você pode ter uma carteira de ações, por exemplo, e usá-la como garantia para suas operações Long&Short.

Na prática, isso significa que você pode montar uma operação sem precisar colocar dinheiro novo.

CUIDADOS

O principal cuidado com esse tipo de operação é não alavancar de maneira exagerada. Comece sempre com valores pequenos e diversifique as operações.

OPERACIONALIZANDO O LONG&SHORT

Como qualquer tipo de arbitragem, é necessário utilizar margens de garantia depositadas na Bolsa para poder realizar tais operações.

Tal garantia é devida à posição vendida que se toma em um dos papéis, pois a venda ocorre a descoberto.

Ou seja, o vendedor não possui tais papéis – ele os aluga no CBLC (Banco de Títulos da Companhia Brasileira de Liquidação).

De maneira simultânea, efetuam-se as operações de compra e venda dos dois ativos, com o “casamento” do financeiro. Sendo assim, quase não há desencaixe em tal operação.

O ENVIO DAS RECOMENDAÇÕES DE LONG&SHORT

Enviamos todas as recomendações pelo nosso aplicativo (no celular), pelo nosso sistema (no computador) ou pelo Telegram (onde você também pode interagir com nossa equipe de atendimento, em caso de dúvidas).

Além disso, você também tem acesso ao nosso atendimento exclusivo via WhatsApp.

De qualquer forma, avisamos sempre quando houver uma recomendação e quando for indicado encerrar a operação.

O acompanhamento pelo nosso sistema é simples e rápido.

QUANTO EU POSSO PERDER?

A taxa de acerto média das recomendações de Long&Short é de 70%. Isso significa que, de cada 10 recomendações, normalmente temos lucro em 7 delas.

Além disso, o prejuízo (stop) médio fica entre -6% a -8%.

QUANTO EU POSSO GANHAR?

Por se tratar de um investimento em Renda Variável, não é possível projetar e nem prometer ganhos.

Porém, considerando os resultados passados, as operações com os melhores ganhos costumam render entre +20% a +30%.

Apenas como exemplo, seguem alguns resultados de recomendações enviadas e já encerradas:

Mais importante do que ganhos isolados, a estratégia vem entregando resultados consistentes desde o seu início — e nunca fechou nenhum ano com prejuízo.

NOSSOS RESULTADOS

Vale ressaltar que utilizamos a mesma estratégia há muitos anos, o que facilita para o cliente na hora de montar a operação, além de trazer muito mais segurança para quem segue nossas recomendações.

Nossa equipe monitora tudo: você só precisa executar a operação na sua corretora de preferência.

Abaixo, você confere os gráficos de resultados da nossa estratégia ao longo dos últimos anos até hoje, além de um vídeo explicativo com mais detalhes sobre como ela funciona na prática:

Essa é a Estratégia de Long&Short da Capitalizo, disponível na assinatura Capitalizo Invest Pro.

Clique no botão abaixo e assine agora mesmo.