Quem deseja investir cada vez melhor certamente se beneficia ao conhecer a história de grandes investidores.

Eles acumulam vasto conhecimento e experiência no mercado e, além disso, compartilham lições valiosas que podem ser aplicadas no dia a dia.

Nomes de grande destaque na bolsa de valores, como Benjamin Graham, Warren Buffett e Peter Lynch, construíram fortunas com investimentos em ações.

Por isso, vale a pena explorar as técnicas que funcionaram tão bem para eles, não é?

A seguir, descubra mais sobre a história de cada um deles e conheça as estratégias que utilizavam em suas carteiras.

AS ESTRATÉGIAS DE BENJAMIN GRAHAM

Quem foi Benjamin Graham

Graham era um jovem de origem judaica cuja família enfrentou dificuldades durante a guerra. Nesse contexto, ele buscou sustentar seus familiares e iniciou sua trajetória em Wall Street após se formar na faculdade.

Embora tenha começado em um cargo operacional, sua capacidade analítica logo se destacou. Como resultado, foi promovido rapidamente, tornando-se sócio da empresa onde trabalhava aos 26 anos.

Além disso, Graham também lecionou e escreveu livros. Suas obras — Security Analysis e O Investidor Inteligente — são referências essenciais no mercado financeiro.

Sua carreira acadêmica se estendeu até os 62 anos, quando se aposentou da sala de aula. Graham faleceu em 1976, aos 82 anos, por causas naturais.

Como Graham investia

Graham não apenas utilizava estratégias interessantes na bolsa — ele criou sua própria abordagem. Foi o pioneiro do value investing, que consiste em identificar boas empresas a preços descontados.

Os resultados de seus investimentos foram notáveis, tanto em escolhas pessoais quanto na gestão da empresa que fundou, a Graham-Newman. Um de seus princípios mais marcantes era o gerenciamento de risco.

Ele sempre alertava que prever o mercado de ações é impossível. Por isso, via no value investing uma forma de obter margem de segurança — investir em empresas descontadas reduzia o risco de desvalorização.

Além disso, Graham adotava uma postura conservadora, analisando empresas de qualidade para o longo prazo. Para ele, a diversificação era crucial para mitigar riscos.

AS ESTRATÉGIAS DE WARREN BUFFETT

Quem é Warren Buffett

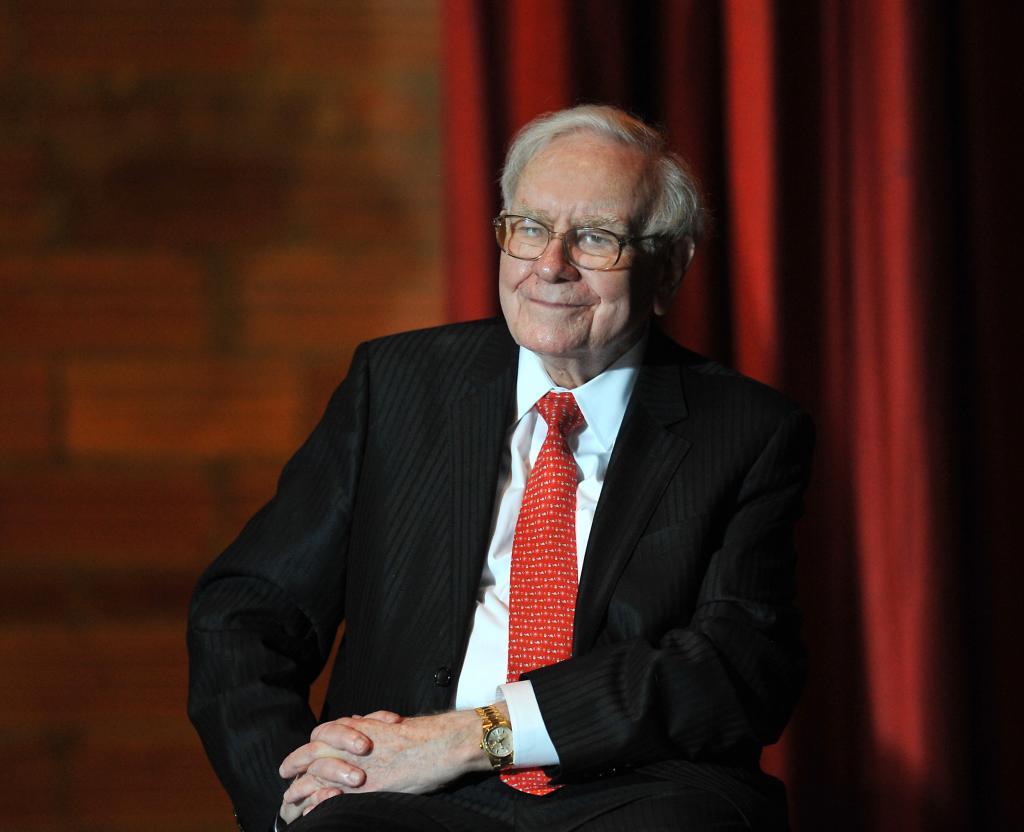

Warren Buffett, conhecido como o “Oráculo de Omaha”, é um dos investidores mais reconhecidos e bem-sucedidos do mercado.

Desde jovem, demonstrou interesse pelo tema — sua primeira compra de ações aconteceu aos 11 anos.

Na faculdade, formou-se em Economia e se especializou com Benjamin Graham na Universidade de Columbia. Posteriormente, trabalhou ao lado de seu mentor antes de fundar sua própria empresa.

Como Buffett investe

Após deixar o cargo de CEO da Berkshire Hathaway, Buffett segue atuando como investidor e referência mundial em finanças. Assim como Graham, baseia sua estratégia no value investing.

Um diferencial de Buffett é a simplicidade da abordagem: ele só investe em negócios que compreende, garantindo que entende como a empresa gera receita antes de comprar suas ações.

Buffett também prioriza companhias que demonstram segurança na geração de caixa, especialmente em períodos críticos da economia.

Além disso, valoriza empresas com vantagens competitivas claras, capazes de sustentar resultados consistentes no longo prazo.

AS ESTRATÉGIAS DE PETER LYNCH

Quem é Peter Lynch

Lynch, nascido em 1944, iniciou sua jornada no mercado financeiro ainda jovem, comprando ações e obtendo bons lucros. Mais tarde, formou-se em História, Filosofia e Psicologia, além de concluir um MBA.

Em 1966, começou sua carreira em investimentos e, posteriormente, tornou-se gestor do Fidelity Magellan, um dos fundos mais rentáveis da história. Lynch se aposentou aos 46 anos para se dedicar à filantropia.

Como Lynch investe

A estratégia de Lynch também se baseia no value investing, mas com foco em empresas de alto potencial de crescimento.

Ele priorizava companhias menores, com maior margem para valorização, e dava preferência a negócios que cuidassem bem do capital e valorizassem o retorno ao acionista.

Outro ponto essencial em sua abordagem era a diversificação. Lynch mostrou que uma carteira bem diversificada pode alcançar grandes retornos.

O MELHOR DE CADA UM

Então, o que achou das estratégias de Benjamin Graham, Warren Buffett e Peter Lynch?

Na minha avaliação, combinar as características de cada um deles pode aumentar suas chances de sucesso no mercado.

Por exemplo: o conservadorismo e a gestão de risco de Graham, a simplicidade de Buffett e o foco em diversificação de Lynch são princípios que seguimos aqui na Capitalizo, aplicados nas nossas estratégias e carteiras de investimento.

E, se existe uma Carteira que traduz exatamente esses conceitos — disciplina, visão de longo prazo e foco em valor — é a Carteira Tiago Prux.

DESEMPENHO DA CARTEIRA TIAGO PRUX

Aproveitando que mencionamos, confira abaixo o desempenho da Carteira, que segue se destacando por sua consistência e geração de valor ao longo dos anos:

COMO TER ACESSO À CARTEIRA

A Carteira Tiago Prux faz parte da assinatura Capitalizo Invest, desenvolvida para quem busca investir com segurança, consistência e foco em resultados de longo prazo.

Clique no botão abaixo e assine agora a Capitalizo Invest para ter acesso imediato à Carteira Tiago Prux e às nossas recomendações exclusivas.