Costumo dizer que meu maior reconhecimento acontece quando vejo que alguém enxergou na Capitalizo uma ponte confiável entre investir e ter sucesso no mercado financeiro.

Um investidor que segue o que recomendamos pode ganhar dinheiro. Porém, se ele fizer isso com foco e disciplina, será imbatível.

Nesse sentido, o título deste texto não é uma pergunta, mas uma afirmação: vale (e muito) a pena seguir as recomendações da Capitalizo!

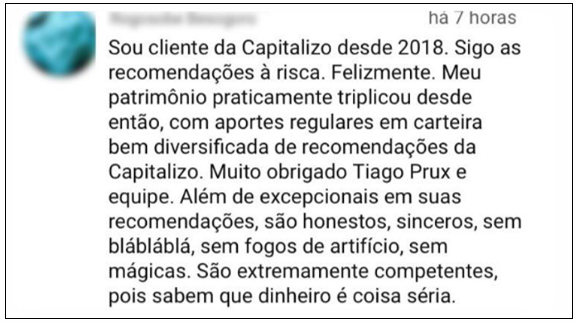

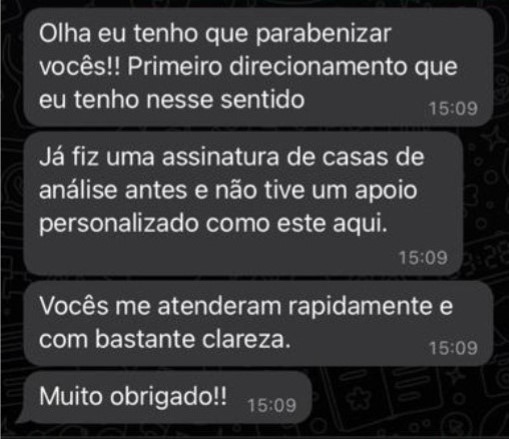

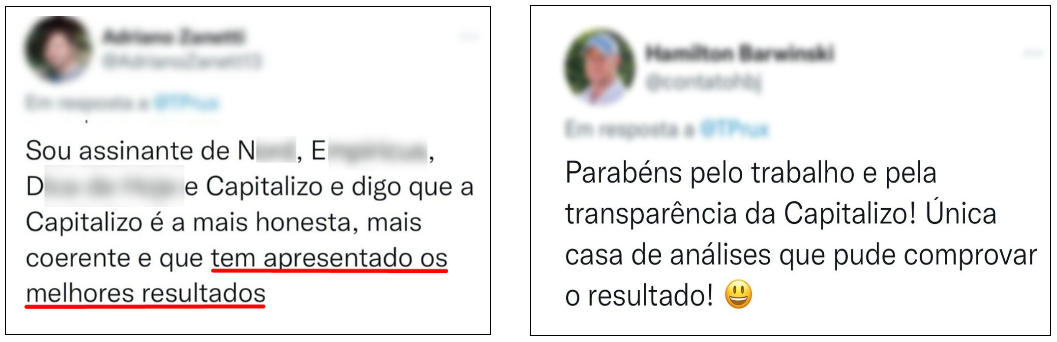

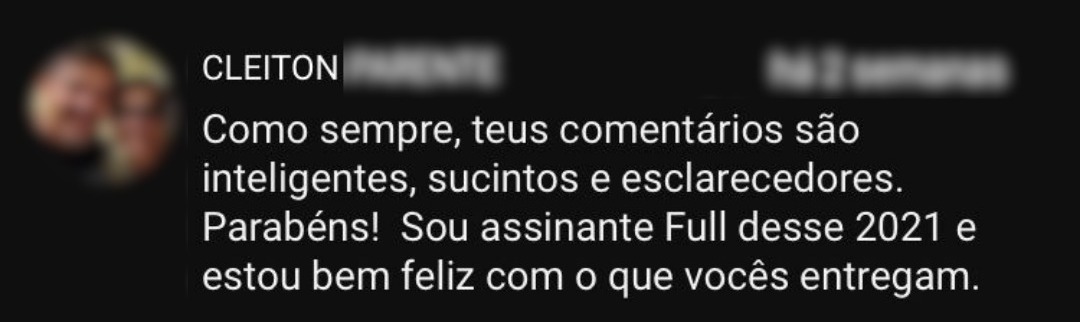

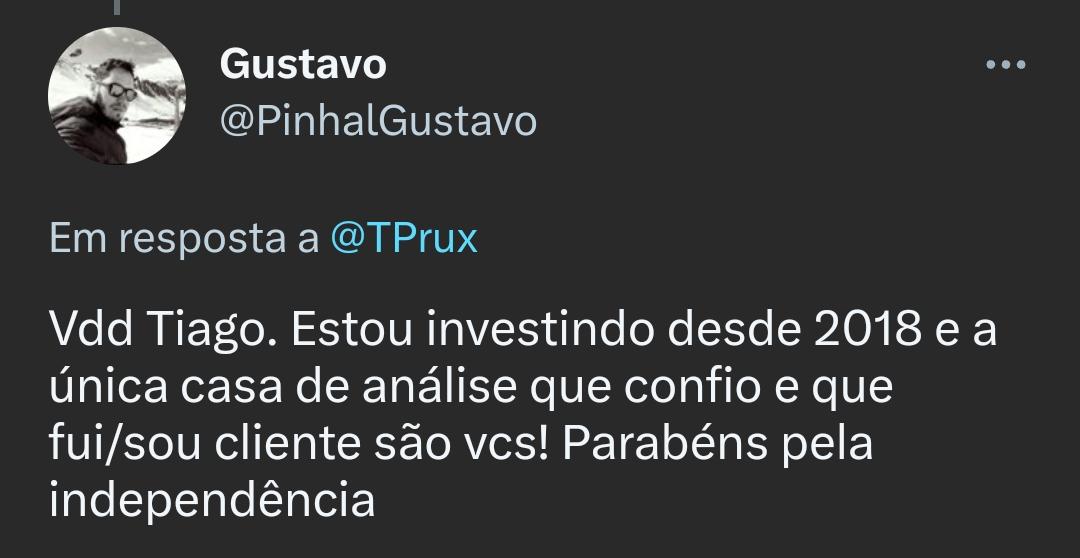

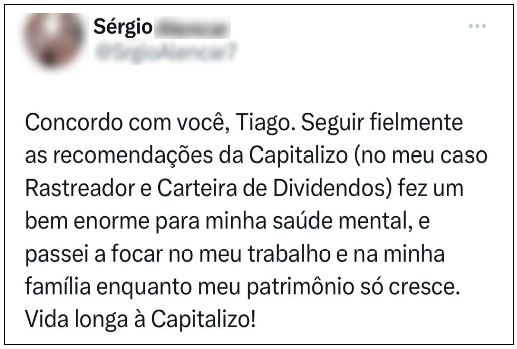

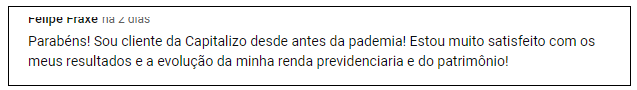

No final deste mesmo texto, você lerá depoimentos de alguns dos nossos clientes que investem seu dinheiro seguindo nossas recomendações — e que concordam que, juntos, somos os melhores.

O QUE VOCÊ PROCURA?

- Curto Prazo? Longo Prazo? Dividendos? Small Caps? Fundos? Renda Fixa? Carteiras Diversificadas?

- Quer investir melhor e buscar resultados superiores?

- Não quer mais investir sozinho?

- Quer ter o controle dos seus investimentos e não perder boas oportunidades?

- Quer sempre saber o que fazer?

- Quer seguir quem seja independente e não tenha conflito de interesses?

- Quer investir bem, mesmo que tenha poucos minutos por dia, semana ou mês?

- Quer investir com quem tem resultados comprovados?

- Quer seguir quem esteja focado nos seus resultados?

- Quer investir com quem possa confiar e que esteja alinhado com você?

- Quer transparência?

- Quer atendimento personalizado?

- Quer tranquilidade para investir e focar no seu futuro, na sua família e no trabalho?

Independentemente do seu perfil e dos seus objetivos, nós temos as soluções para ajudá-lo nessa jornada.

A Capitalizo existe para isso!

NINGUÉM FAZ NADA SOZINHO

O processo de ganhar dinheiro no mercado financeiro exige que o investidor faça uma mudança profunda na sua postura e em seus hábitos.

Se você não ganha dinheiro e continuar fazendo sempre a mesma coisa, dificilmente o resultado será diferente.

Esquecer velhas manias, evitar pessoas pessimistas, agir sempre de forma racional, saber onde quer chegar, não perder tempo com “perfumarias”, ter disciplina, paciência e seguir fielmente uma estratégia: esses são alguns hábitos que todo investidor precisa ter para vencer.

Só vai ganhar dinheiro quem estiver preparado para isso.

Nesse sentido, é fundamental que você siga o que é recomendado e não se autossabote.

Seguir o que recomendamos é muito simples — mas pode se tornar difícil se você complicar.

Desculpe a franqueza, mas, com mais de 20 anos nesse mercado, sei onde os investidores costumam errar — e não quero que o mesmo aconteça com você.

Eu confio totalmente nas nossas Estratégias, Carteiras e Recomendações. Coloco o meu dinheiro e o da minha família nelas — e quero que outros investidores também possam fazer o mesmo.

JUNTE-SE A NÓS

Lembro que não estou prometendo ganhos e que, em algum momento, mesmo que de forma momentânea, os resultados não serão positivos.

Porém, quem segue o que recomendamos costuma ser muito bem recompensado.

Nos depoimentos dos nossos clientes, você poderá comprovar que tudo o que escrevi faz sentido. Se, ao lê-los, você se identificar com essas pessoas ou entender que o que elas têm hoje é justamente o que você procura, junte-se a nós.

RESULTADOS QUE FALAM POR SI

Abaixo, você confere a tabela com os resultados históricos das nossas principais carteiras e estratégias, de curto, médio e longo prazo, desde 2017 até hoje.

Todas essas carteiras e estratégias fazem parte da assinatura Capitalizo Invest Pro, o plano mais completo da Capitalizo.

Com ele, você terá acesso imediato a todas as recomendações exclusivas e poderá investir com segurança, simplicidade e foco em resultados.

Clique no botão abaixo e assine agora mesmo!