VALE A PENA FOCAR EM AÇÕES PAGADORAS DE DIVIDENDOS?

Viver de dividendos é um dos principais objetivos da maioria dos investidores.

De fato, essa estratégia é bastante poderosa, pois, ao potencializar o efeito dos juros compostos ao longo do tempo, ela aumenta o seu patrimônio de maneira exponencial.

Além disso, utilizar os dividendos pagos pelas empresas e juntá-los aos seus aportes mensais eleva a quantidade de dividendos recebidos a cada mês, o que antecipa de forma considerável o atingimento dos seus objetivos financeiros.

O mais importante é que o pagamento de dividendos não tem correlação com a oscilação do preço de uma ação.

Como mencionamos anteriormente, os dividendos são parte do lucro que as empresas distribuem e, por causa de sua origem, isso não é influenciado pela variação dos preços no mercado.

Portanto, mesmo que você veja o seu patrimônio caindo em um momento de baixa, o pagamento de dividendos tende a não sofrer uma redução de mesma magnitude.

AÇÕES QUE MAIS PAGARAM DIVIDENDOS ENTRE 2014 E 2024

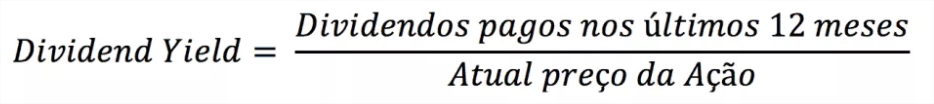

Ao buscar boas empresas pagadoras de dividendos, fazemos uso de alguns indicadores, sendo o principal deles o Dividend Yield (DY).

Esse indicador mostra a relação dos dividendos pagos nos últimos 12 meses dividida pelo preço atual da ação.

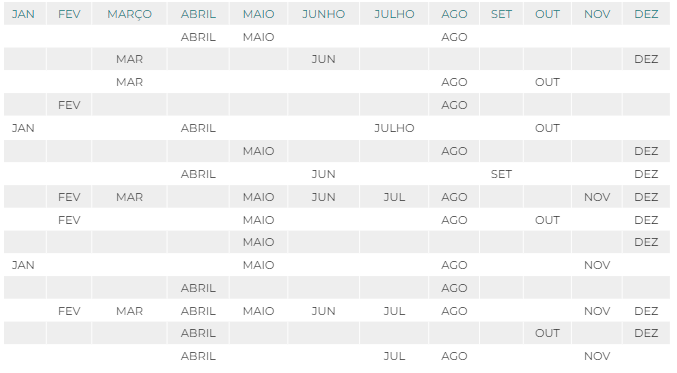

Dessa forma, neste ranking, pegamos o DY médio das melhores pagadoras de dividendos da última década. Veja a lista:

10º – Banco do Brasil (BBAS3)

Fundado oficialmente em 1808, o Banco do Brasil é uma das instituições financeiras mais tradicionais e relevantes do país.

Controlado pela União, o banco possui forte presença no crédito para o agronegócio e ampla atuação no varejo bancário.

Também conta com importantes subsidiárias, como a BB Seguridade (BBSE3). Nos últimos 10 anos, o BBAS3 apresentou um Dividend Yield médio de 6,7%.

9º – Telefônica Brasil (VIVT3)

A Telefônica Brasil, dona da marca Vivo, é uma das líderes em telecomunicações no país, com atuação nos segmentos móvel, fixo, banda larga e TV por assinatura.

Com atuação nacional e uma das maiores bases de clientes do setor, a empresa possui modelo de negócios resiliente.

Com forte geração de caixa e política de distribuição consistente, a empresa apresentou, nos últimos 10 anos, um DY médio de aproximadamente 6,8%.

8º – Copasa (CSMG3)

A Copasa – Companhia de Saneamento de Minas Gerais – é responsável pelos serviços de abastecimento de água, esgotamento sanitário e resíduos em mais de 600 municípios mineiros, atendendo mais de 11 milhões de pessoas.

Como empresa regulada, opera com margens previsíveis e elevada estabilidade, o que sustenta bons níveis de dividendos.

Com histórico de distribuição robusta, a empresa entregou um DY médio de 6,9% na última década.

7º – Banrisul (BRSR6)

O Banco do Estado do Rio Grande do Sul, fundado em 1928, é um banco regional com forte atuação no varejo, especialmente no Sul do Brasil.

Considerado uma das principais Small Caps do setor financeiro, o Banrisul mantém uma política de dividendos consistente, com média de 7,4% nos últimos 10 anos.

6º – Bradespar (BRAP4)

A Bradespar é uma holding de investimentos com foco principal na participação na Vale, uma das maiores mineradoras do mundo.

Com poucos funcionários e estrutura enxuta, sua função principal é distribuir aos acionistas os dividendos recebidos.

Esse modelo garante uma política de proventos bastante generosa, especialmente em períodos de alta do minério de ferro.

O DY médio da última década gira em torno de 8,3%.

5º – Cemig (CMIG4)

A Companhia Energética de Minas Gerais é uma das maiores empresas de energia do Brasil, atuando nos segmentos de geração, transmissão e distribuição.

Também possui operação no setor de gás natural por meio da GASMIG.

Com forte presença no estado de Minas e estrutura diversificada, a Cemig apresentou um DY médio de 8,6% na última década.

4º – Auren Energia (AURE3)

Criada a partir da antiga CESP, a Auren Energia surgiu com nova identidade em 2022 e opera no setor de geração e comercialização de energia elétrica, com capacidade instalada de 8,8 GW.

A empresa também atua no mercado livre de energia e mostra disciplina na alocação de capital.

Focada em fontes renováveis e sustentabilidade, a empresa teve uma média de 9,5% de DY nos últimos 10 anos, com destaque para um pico de 47% em 2015.

3º – Petrobras (PETR4)

A medalha de prata fica com a Petrobras.

A Petrobras é a maior empresa de petróleo e gás do Brasil, com atuação integrada em exploração, produção, refino, distribuição e energia.

Após reformular sua política de dividendos, passou a distribuir expressivos valores aos acionistas nos últimos anos.

Considerando a última década, a média de DY é superior a 10,4%, com forte impulso nos ciclos de alta do petróleo.

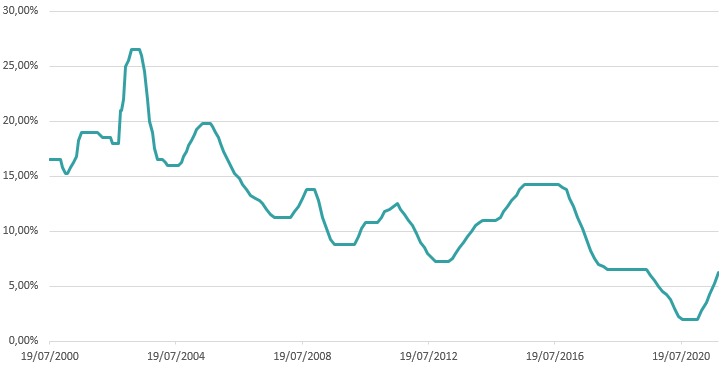

2º – Taesa (TAEE11)

A Transmissora Aliança de Energia Elétrica é uma das maiores companhias privadas de transmissão do Brasil, com presença em diversos estados por meio de 44 concessões e mais de 15 mil km de linhas.

Com receita previsível e custos operacionais controlados, é uma referência em estabilidade e retorno. O DY médio dos últimos 10 anos foi de 10,6%.

1º – Comgás (CGAS5)

Líder na distribuição de gás natural canalizado, a Comgás atende mais de 2,5 milhões de consumidores em 96 municípios do estado de São Paulo, por meio de uma rede de mais de 21 mil km.

Sua área de concessão abriga cerca de 27% do Produto Interno Bruto do País, abrangendo 177 cidades das regiões metropolitanas de São Paulo e Campinas, além da Baixada Santista e do Vale do Paraíba.

Por sua posição consolidada e modelo de negócios estável, lidera o ranking com um impressionante DY médio de 11,9% nos últimos 10 anos.

CONCLUSÃO

Em síntese, ao adotar uma estratégia focada no recebimento de dividendos, é essencial, primeiramente, observar os indicadores fundamentalistas de forma geral, em vez de analisar apenas o Dividend Yield de forma isolada.

Esse indicador, por sua vez, pode servir como um filtro inicial; contudo, é igualmente crucial verificar se os pagamentos de dividendos resultam de uma boa geração de caixa e aumento dos lucros operacionais, e não de fatores pontuais ou não recorrentes.

Ademais, é importante destacar que as maiores pagadoras de dividendos geralmente são empresas do setor de utilidade pública, como saneamento e energia elétrica, que operam com contratos de longo prazo reajustados por índices inflacionários, o que, por consequência, garante maior previsibilidade de receitas.

COMO MONTAR UMA BOA CARTEIRA DE DIVIDENDOS?

Uma boa Carteira de Dividendos deve incluir ativos com Dividend Yield alto e empresas com potencial de aumentar os pagamentos ao longo do tempo.

Graças à nossa experiência, inclusive, desenvolvemos uma carteira especialmente focada nesses dois tipos de estratégia: a Carteira Dividendos+.

Além disso, é fundamental que busquemos nos posicionar em empresas com lucros crescentes.

Dessa forma, é possível se beneficiar não apenas do recebimento de dividendos, mas também da valorização das ações ao longo do tempo.

Abaixo, você confere um vídeo explicativo e o desempenho da Carteira Dividendos+ desde o seu início até hoje:

CARTEIRA DIVIDENDOS+ DA CAPITALIZO

A Carteira de Dividendos+ está disponível para os assinantes da Capitalizo Invest.

Ela foi desenvolvida especialmente para quem investe com foco na aposentadoria e deseja construir uma renda extra mensal com consistência, praticidade e tranquilidade.

Clique no botão abaixo e assine agora.

Tem acesso total a nossa equipe de atendimento por diversos canais

Tem acesso total a nossa equipe de atendimento por diversos canais