Se você é um investidor que sonha viver de renda passiva, então vai ter que passar por uma fase importante conhecida como acumulação.

Nessa fase, você coloca um objetivo de tempo e do valor que fará em aportes.

O ideal é investir valores que você não vai precisar utilizar.

Enquanto alguns investidores vão ter uma quantidade fixa por mês, outros irão utilizar um valor percentual da sua renda, como, por exemplo, 5%, 10% ou mais.

Não existe uma fórmula para isso, pois depende do quanto você está confortável para investir.

Além disso, vão ter pessoas que farão aportes bimestrais ou trimestrais. E tudo bem!

Para viver de renda passiva o mais importante é começar, mesmo se for com pouco. E depois você vai poder aumentar esses valores.

“QUANTO EU VOU GANHAR?” 💰

Essa é a pergunta que todos fazem, e a resposta é: não temos como saber – ninguém tem.

Felizmente ou infelizmente, não temos como prever o montante final, pois esse valor depende de diversas variáveis e a maior parte delas não está sob nosso controle.

Por isso, não perca seu tempo e seu foco ao fazer centenas de simulações – ainda mais em ações que, como o próprio nome diz, é renda variável.

Lembre-se que você tem a chance de ganhar muito dinheiro e viver da renda desses valores. E é o que mais importa.

No exemplo da nossa projeção, utilizamos a nossa Carteira Dividendos+ como referência. Os ganhos médios que conseguimos até agora são perfeitamente replicáveis para o futuro.

Porém, não temos como dar certeza sobre os valores, que podem ser menores ou até maiores que os projetados.

A CALCULADORA

Abaixo, temos a projeção dos ganhos da nossa Carteira Dividendos+ e do Ibovespa para os próximos 10 e 20 anos, considerando aportes mensais de R$ 1.000:

▶ Comparativo considerando o prazo de 10 anos

Total investido: R$ 120 mil

-Carteira Dividendos+: R$ 743 mil

-Ibovespa: R$ 259 mil

▶ Comparativo considerando o prazo de 20 anos

Total investido: R$ 240 mil

-Carteira Dividendos+: R$ 9,2 milhões

-Ibovespa: R$ 1,1 milhão

⚠️ Importante e não custa lembrar: o retorno passado nunca é garantia de retorno futuro. Isso é apenas um exercício de simulação.

A HORA DE VIVER DE RENDA

Talvez em algum momento no futuro você não queira mais fazer aportes, ou simplesmente queira retirar os valores dos dividendos, sem fazer o reinvestimento.

Lembro que o retorno da Carteira Dividendos+ leva em consideração o reinvestimento, do seu início até hoje. Tomando como base o nosso retorno em dividendos (yield), a média anual está em torno de 9,3%.

Ou seja, esse seria o retorno projetado médio sem fazer novos reinvestimentos.

Dessa forma, caso fosse do seu interesse viver de renda passiva com dividendos, os retornos seriam os seguintes:

▶ Comparativo considerando o prazo de 10 anos

Valor total projetado da Carteira de Dividendos: R$ 447 mil

Projeção de dividendos ao mês: R$ 5,5 mil

▶ Comparativo considerando o prazo de 20 anos

Valor total projetado da Carteira de Dividendos: R$ 9,2 milhões

Projeção de dividendos ao mês: R$ 69 mil

⚠️ Importante: Lembro que esse valor mensal é apenas a divisão do valor anual por 12 meses. O recebimento de dividendos é variável e, mesmo que a nossa Carteira esteja pagando Dividendos todos os meses, não temos como garantir que isso se manterá no futuro.

POR QUE UTILIZAR UMA CARTEIRA FOCADA EM DIVIDENDOS?

Qualquer uma das nossas Carteiras de Ações de Longo Prazo pode ser usada para a Estratégia de aportes mensais.

Porém, como o foco da Dividendos+ é encontrar ações de empresas que já pagam ou pagarão “gordos” dividendos, ela “casa” perfeitamente com esse perfil.

“SE FOSSE TÃO FÁCIL, TODO MUNDO FARIA!”

Concordo! Sei que ao olhar apenas os resultados tudo parece muito fácil para ser verdade.

Quem nunca investiu de forma profissional tem todo o direito de desconfiar, e é nossa obrigação explicar como as coisas funcionam.

Primeiramente é preciso entender que não existe mágica, e nem milagre. Esse é um longo caminho e desafios não vão faltar.

Vontade de desistir, ficar preocupado porque o mercado caiu, ou querer resgatar todo o dinheiro para comprar o “carrão” do ano.

São pensamentos que, de tempos em tempos, vão vir à sua cabeça. Acredite, pois eu já passei por isso.

Para viver de renda passiva, só investir não basta!

Em segundo lugar, a maior parte das pessoas que investe não possui um método ou uma estratégia. São investidores que não atuam de forma profissional no mercado.

Para alcançar sua liberdade financeira você deve se tornar um investidor de verdade.

Ser profissional não é ser analista, e muito menos ter que fazer análises.

Eu não faço análises, mas sigo as feitas pela nossa equipe. Portanto invisto como um profissional.

Pense em alguma pessoa de sucesso: Warren Buffett, Michael Jordan, Pelé…

Eles são excepcionais, mas não cresceram sozinhos.

E quanto às pessoas de sucesso que estão a sua volta: um primo, irmão, amigo…

Eu não preciso conhecê-los para saber que nunca fizeram nada sozinhos.

A grande maioria das pessoas de sucesso é profissional, pois conta com um suporte humano ao seu redor. E é exatamente o que eu faço.

A dura realidade de quem investe é que a maioria está sozinha ou mal assessorada, e perde muito dinheiro ou nunca ganha nada.

Ter um método a seguir aqui na Capitalizo me dá uma chance bem maior de ganhar dinheiro. Eu sigo tudo o que recomendamos, e sou a prova viva de que funciona.

Como costumo falar, não sabemos se o preço da PETR4 vai subir ou cair amanhã – e ninguém sabe.

Contudo, por termos estratégias bem montadas sempre sabemos como pensar e agir.

E o melhor… fazemos tudo de forma 100% transparente e independente.

ALÉM DA ESTRATÉGIA

Perceba que a Estratégia, o Método, nós temos. E a maioria das pessoas pensa que ter isso já é o suficiente, mas não é verdade.

Da nossa parte temos estratégias que são usadas há muito tempo com diferentes perfis de pessoas, incluindo aquelas com dinheiro de verdade. Essa é nossa missão e o que oferecemos para você.

Porém, existe a parte do investidor que, quando perde dinheiro, geralmente é porque falha em não se atentar a alguns pontos importantes.

Eu vou comentar sobre eles e, como você verá, geralmente essa falha tem nada a ver com a estratégia…

E sim com o lado psicológico ou emocional do investidor.

É muito importante que você não subestime esses fatores, pois farão toda a diferença.

SEGUIR O QUE RECOMENDAMOS

Não prometemos ganhos, mas prometemos entregar os mesmos métodos que já trouxeram tantos lucros para milhares de cidadãos comuns. Portanto, se quiser você pode seguir o que recomendamos.

Agora pergunto: é mais fácil ganhar dinheiro usando algo que já funciona ou sem método algum?

É claro que fazemos ajustes finos ao longo do caminho, mas seguimos uma linha de pensamento que nos trouxe resultados acima da média e, ao que tudo indica, eles irão continuar.

Escolhas ruins ou perdas irão acontecer e fazem parte. Porém, saber minimizar essas perdas e errar pouco são fundamentais para se ganhar dinheiro na bolsa.

E é exatamente o que fazemos aqui.

TER PERFIL

De uma forma geral, não existe melhor ou pior estratégia ou investimento. Vai depende de cada perfil…

É muito importante que a pessoa que vai investir em ações tenha um perfil para o “sobe e desce” do mercado.

Muitos nasceram para pular de paraquedas, ou subir no alto de um prédio de 100 andares e olhar para baixo, por exemplo.

Já eu não gosto de altura e não tenho perfil para esse tipo de coisa. Porém esse fato não invalida o de que outras pessoas possam gostar.

Sendo assim, respeite o seu perfil e ignore o dos outros.

SER SIMPLES PODE NÃO SER FÁCIL

Fazer investimentos mensais durante 10 ou 20 anos pode ser fácil para algumas pessoas e para outras não.

Além disso, nem tudo que é fácil na teoria é simples de ser seguido na prática.

Tomar 1 ou 2 litros de água pode parecer fácil, mas quem consegue seguir essa dica todos os dias?

Pois é, então não subestime as coisas quando parecem ser fáceis.

DISCIPLINA E PACIÊNCIA

Crises, altas e baixas da bolsa, e aquela ação que não sai do lugar.

Como falei, a vontade de “jogar tudo para o alto” em algum momento vai aparecer.

Além disso, investir é um processo de longo prazo e um dos segredos é você ter consistência. Costuma ganhar mais quem é mais consistente.

Se você investe bem, o tempo está ao seu favor!

Por isso, ter paciência e disciplina são fundamentais em seu planejamento.

SÓ 10 MINUTOS MÊS PARA VOCÊ VIVER DE RENDA ⏱️

Por fim, só lhe pedimos uma coisa: que você reserve 10 minutos por mês para ver se a sua carteira teve algum tipo de modificação.

É importante frisar que essa estratégia é de longo prazo e de baixíssimo giro, e que eventualmente algumas ações poderão sair ou entrar na carteira.

Dessa forma, é importante que às 18:00 do último dia útil de cada mês você verifique se aconteceu ou não alguma alteração, acessando no seu computador ou em nosso aplicativo.

Caso algo tenha sido recomendado, você vai poder efetuar a movimentação no dia seguinte ou nos próximos.

Caso não tenha acontecido nenhuma alteração – o que será o padrão, você só precisará fazer o aporte do mês e comprar o que recomendamos a você.

E caso você queira entender mais, lembro que diariamente publicamos relatórios falando sobre o mercado e as empresas. Porém, reforço que o necessário para o investidor é apenas ter 10 minutos por mês.

É a chance que você tem de investir no seu futuro e da sua família, para viver uma vida diferente da maioria, assim como a de milhares de pessoas que seguem as recomendações da Capitalizo.

Logo abaixo você vai ter acesso a mais informações da Carteira Dividendos+, para ser um investidor mais profissional e capaz de buscar sua liberdade financeira.

Um abraço e ótimos investimentos!

Tiago Prux

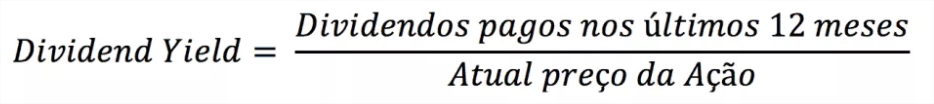

Naturalmente, ao realizarmos essa divisão, teremos o retorno percentual de dividendos que o ativo nos pagou nos últimos 12 meses.

Por exemplo: considerando que uma ação da empresa ABCD3 custa hoje R$ 100 na Bolsa e ela tiver pago R$ 10 em dividendos ou JCP nos últimos 12 meses, o Dividend Yield seria de 10%.

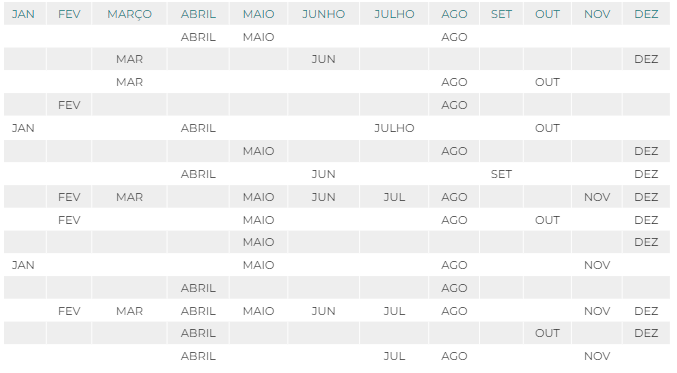

Como o recebimento de dividendos é uma estratégia muito procurada pela maioria dos investidores, trouxemos para você as melhores pagadoras de dividendos da Bolsa de Valores nos últimos 12 meses.

Esse estudo leva em conta o Dividend Yield com data base de julho de 2023:

Naturalmente, ao realizarmos essa divisão, teremos o retorno percentual de dividendos que o ativo nos pagou nos últimos 12 meses.

Por exemplo: considerando que uma ação da empresa ABCD3 custa hoje R$ 100 na Bolsa e ela tiver pago R$ 10 em dividendos ou JCP nos últimos 12 meses, o Dividend Yield seria de 10%.

Como o recebimento de dividendos é uma estratégia muito procurada pela maioria dos investidores, trouxemos para você as melhores pagadoras de dividendos da Bolsa de Valores nos últimos 12 meses.

Esse estudo leva em conta o Dividend Yield com data base de julho de 2023: