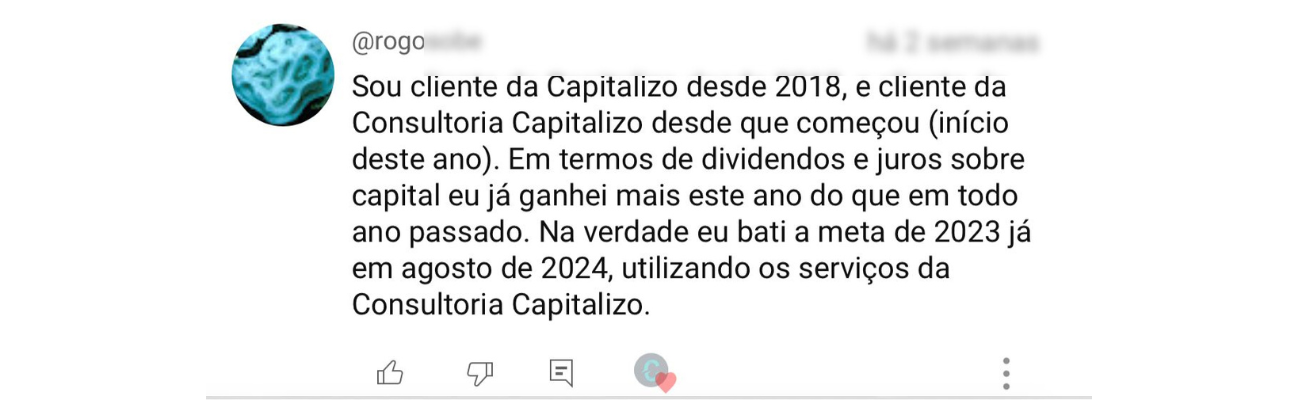

Abaixo segue o fantástico elogio que recebemos de um cliente, mostrando como pode ser incrível a jornada de um investidor que segue as nossas recomendações.

Ver alguém que enxerga no nosso trabalho uma ponte confiável entre investir e ter sucesso no mercado financeiro é o reconhecimento máximo que podemos ter.

Como costumamos dizer: “não basta investir, é preciso investir bem”.

Este é o tipo de feedback que vale a pena imprimir e olhar todos os dias. São palavras muito mais poderosas do que muitos livros de finanças ou falas de famosos “influencers”.

Afinal, elas mostram que um investidor que segue o que recomendamos pode realmente ganhar dinheiro.

Além disso, quando ele participa do processo, torna-se imbatível!

Essas palavras mostram o quão longe você pode chegar e a importância de levar a sério a chamada “jornada do investidor”. Afinal, suamos para ganhar o nosso dinheiro e nada mais justo do que dar a ele o seu merecido valor.

A JORNADA DO INVESTIDOR TIAGO

Desde que fundei a Capitalizo, vi a minha vida como investidor ser transformada.

Antes, eu fazia tudo sozinho e, por mais que estudasse, sempre ficava com aquele sentimento de que faltava algo.

Em alguns momentos, batia uma insegurança de não saber se eu estava tomando a decisão correta.

O investidor Tiago “pós-Capitalizo” é outro. Hoje tenho ciência de que não vou ganhar sempre, mas, por ter uma equipe que me mostra os caminhos, me tornei um investidor ainda melhor.

Atualmente, tenho uma carteira equilibrada e nunca mais perdi uma única noite de sono por causa dos meus investimentos e da minha família.

Ou seja, investir de forma profissional é transformador e libertador.

Por isso, ao ler um elogio desses, eu imagino o quão bem esse investidor ou investidora está se sentindo. Ter em quem confiar é algo que “não tem preço”.

INVISTA DE FORMA PROFISSIONAL

Contar com as recomendações da Capitalizo é sempre saber o que fazer. É contar com profissionais que não estão preocupados em “gerar engajamento” ou em ser conhecidos em redes sociais, mas sim em gerar resultados para você.

Desconheço qualquer empresa do mercado, seja uma gestora, casa de análise ou consultoria — que tenha entregado tantos ganhos em tantas carteiras e estratégias diferentes.

Acima de tudo, é ter a certeza de que o seu perfil será sempre respeitado. É nunca ser enganado por falsas promessas e ver tudo ser feito de maneira transparente e 100% independente.

Ser nosso cliente é, acima de tudo, a oportunidade de se tornar um investidor profissional, faça “chuva ou faça sol”, em momentos de alta ou de baixa do mercado, em períodos de crises ou épocas de bonança.

É não precisar mais investir sozinho e ter o auxílio de quem genuinamente se importa com você.

Portanto, se você já sabe como quer investir, temos as soluções certas para o que procura. Se ainda não investe ou não sabe exatamente o seu perfil, vamos ajudar você a chegar lá.

VEJA COMO NOSSAS CARTEIRAS E ESTRATÉGIAS SE DESTACAM

Abaixo, você confere o desempenho histórico das Carteiras de Longo Prazo e das Estratégias de Curto e Médio Prazos da Capitalizo.

Todas foram construídas com foco em consistência, segurança e resultados muito acima da média do mercado:

COMO TER ACESSO ÀS NOSSAS CARTEIRAS E ESTRATÉGIAS

Todas as Carteiras e Estratégias fazem parte da assinatura Capitalizo Invest Pro, desenvolvida para investidores que desejam acesso imediato a um portfólio completo, com recomendações de curto, médio e longo prazos.

Clique no botão abaixo e comece agora mesmo a investir com estratégia, disciplina e consistência.