O P/VP é um dos indicadores mais utilizados na análise do preço de um determinado ativo, seja ele uma ação ou uma cota de fundo imobiliário.

O fato de as cotas de dois FIIs diferentes estarem custando R$ 1,00 e R$ 1.000,00 não significa que o primeiro esteja mais “barato” do que o segundo, quando analisamos apenas os valores nominais.

É justamente nesse ponto que o P/VP se torna um instrumento relevante na busca por oportunidades.

Ainda assim, como todo indicador, ele não deve ser utilizado de forma isolada para conclusões definitivas.

O QUE É O P/VP E COMO CALCULÁ-LO

O P/VP nada mais é do que o preço da cota de um FII dividido pelo seu valor patrimonial.

O valor patrimonial da cota representa quanto vale cada cota do fundo com base no seu patrimônio real. Para calculá-lo, basta dividir o patrimônio líquido do FII pelo número total de cotas existentes.

Dessa forma, o indicador P/VP reflete o quão distante está o preço negociado em mercado do valor patrimonial do fundo.

Quando o P/VP é maior que 1, isso indica que o valor de mercado do fundo está acima do seu valor patrimonial, ou seja, as cotas estão sendo negociadas com ágio.

Quando o P/VP é menor que 1, as cotas estão sendo negociadas abaixo do valor patrimonial, indicando que o mercado atribui um valor inferior ao patrimônio do fundo.

Vale lembrar que o valor de mercado é calculado multiplicando o número total de cotas pelo preço de negociação da cota.

COMO IDENTIFICAR UM FII BARATO

Quando o preço da cota está sendo negociado abaixo do valor patrimonial, ou seja, com P/VP menor que 1, isso pode indicar que o fundo está “barato”.

Ainda assim, reforçamos que esse indicador não deve ser analisado sozinho.

É como se fosse possível comprar uma nota de R$ 1,00 pagando R$ 0,50.

Para ilustrar, suponha que o fundo XYWZ11 possua 10.000 cotas, patrimônio líquido de R$ 100 mil e cotas negociadas a R$ 8,00.

Nesse caso, o valor patrimonial por cota seria de R$ 10,00 e o P/VP, de 0,80.

Já o fundo ABCD11, com 100.000 cotas, patrimônio líquido de R$ 20 milhões e cotas negociadas a R$ 240,00, teria valor patrimonial de R$ 200,00 por cota e P/VP de 1,20.

Analisando apenas o P/VP, o fundo XYWZ11 estaria mais “barato” que o ABCD11.

Em períodos de maior estresse no mercado, é comum observar distorções relevantes nesse indicador.

Em momentos de baixa, por exemplo, FIIs negociados abaixo do valor patrimonial tornam-se mais frequentes.

RANKING DE P/VP

Realizamos um estudo com os FIIs listados na B3 e integrantes do IFIX, o índice de fundos imobiliários, para identificar aqueles que apresentam os menores P/VPs.

Novamente, é importante destacar que esse ranking não representa recomendação de investimento e que o indicador deve ser analisado em conjunto com outros fatores.

Abaixo, alguns FIIs do IFIX que apresentam os menores P/VPs atualmente:

| FUNDO IMOBILIÁRIO | TICKER | P/VP |

| BRPR Corporate Offices | BROF11 | 0,50 |

| Vinci Offices | VINO11 | 0,50 |

| Gazit Malls | GZIT11 | 0,51 |

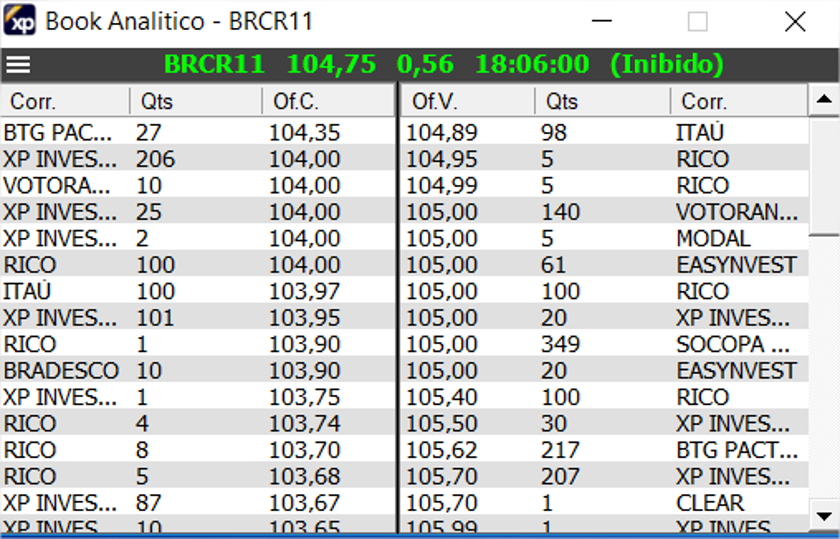

| BTG Pactual Corporate Office Fund | BRCR11 | 0,53 |

| JS Real Estate Multigestão | JSRE11 | 0,63 |

| Arch Edíficios Corporativos | AIEC11 | 0,65 |

| Pátria Logística | PATL11 | 0,66 |

| Rio Bravo Renda Corporativa | RCRB11 | 0,66 |

| RBR Top Offices | TOPP11 | 0,66 |

| Kinea RBR Top Offices | KORE11 | 0,87 |

POR QUE INVESTIR EM FUNDOS IMOBILIÁRIOS E REITS

O investimento em Fundos Imobiliários e REITs é uma das formas mais eficientes de se expor ao mercado imobiliário.

Além dos rendimentos mensais serem isentos de Imposto de Renda no caso dos FIIs, é possível investir em grandes empreendimentos logísticos, corporativos, shoppings e também em títulos de renda fixa ligados ao setor imobiliário, tanto no Brasil quanto no exterior, por meio dos REITs americanos.

DESEMPENHO DA CARTEIRA DE FIIS E REITS DA CAPITALIZO

Abaixo, você confere o desempenho da Carteira Capitalizo de FIIs e REITs desde outubro de 2017 até hoje.

Nesse período, o retorno acumulado foi amplamente superior ao apresentado pelo IFIX.

COMO TER ACESSO À CARTEIRA

A Carteira de FIIs e REITs faz parte da assinatura Capitalizo Invest, desenvolvida para investidores que buscam construir um portfólio sólido e bem diversificado no mercado imobiliário, com foco em renda recorrente e consistência no longo prazo.

Ao assinar, você terá acesso imediato às nossas carteiras recomendadas, análises detalhadas, relatórios exclusivos e orientações práticas para investir com mais segurança e estratégia.

Clique no botão abaixo e comece agora mesmo a investir com foco em resultados.

Investir pelo menos 75% dos seus ativos em imóveis, dinheiro ou títulos do Tesouro dos EUA;

Investir pelo menos 75% dos seus ativos em imóveis, dinheiro ou títulos do Tesouro dos EUA;