Destaques da Economia e do Mercado Hoje – 07/05/2024

Olá, tudo bem?

Seguem as principais notícias dessa terça-feira:

Vendas no varejo da zona do euro sobem +0,8% em março

Segundo dados publicados pela Eurostat, agência oficial de estatísticas da União Europeia (UE), as vendas no varejo da zona do euro subiram +0,8% em março em relação a fevereiro, superando ligeiramente as expectativas dos analistas, que previam um aumento de +0,7%.

Na comparação anual, as vendas do setor varejista do bloco expandiram +0,7% em março, enquanto o consenso projetava uma queda de -0,2%.

Além disso, a Eurostat revisou as vendas de fevereiro para um declínio de -0,3% em relação ao mês anterior e uma queda de -0,5% na comparação anual, valores menores do que os estimados anteriormente.

Resumo do Mercado

Nos Estados Unidos, o S&P500 encerrou o dia com uma alta de +0,13%.

Enquanto isso, o IBOVESPA, principal Índice do mercado brasileiro, subiu +0,58%.

Na coluna “Giro do Mercado”, o nosso analista Sergio Neto comenta a respeito de notícias e fatos relevantes de Suzano (SUZB3) e Itaú (ITUB3, ITUB4).

Já no artigo “Saiba como viver de renda com Fundos Imobiliários”, explicamos a nossa estratégia em Fundos Imobiliários, como é uma das formas mais inteligentes de investir em imóveis e uma ótima forma de geração de renda passiva.

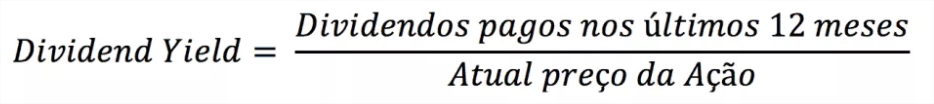

As 15 maiores pagadoras em 2024

No vídeo de hoje, trazemos as 15 melhores pagadoras de Dividendos de 2024 | BBAS3, VIVT3, PETR4, TRPL4, STBP3, ITUB4 e mais.

🗓️ Agenda de Dividendos

Confira as ações que pagarão proventos nos próximos dias. Os valores levam em conta Dividendos e Juros Sobre o Capital Próprio (JCP):

📊 Saiba como viver de renda com Fundos Imobiliários

Viver de renda é o sonho da maior parte dos investidores.

O investimento em Fundos Imobiliários é uma das formas mais inteligentes de investir em imóveis e uma ótima forma de geração de renda passiva.

Além dos rendimentos mensais serem isentos de Imposto de Renda, é possível investir nos principais empreendimentos (logísticos, corporativos, shoppings, entre outros) e títulos de renda fixa, atrelados ao mercado imobiliário, do Brasil e do mundo (esse, através do REITs americanos).

Entenda:

📌 Artigo | Saiba como viver de renda com Fundos Imobiliários

Aproveite para conferir o retorno total da nossa Carteira Recomendada de FIIs e REITs, em relação ao IFIX, desde 2017:

Um abraço e ótimos investimentos

Tiago Prux

↪️ Giro do Mercado: a análise e notícias das principais empresas da bolsa

📌 Ações da Suzano (SUZB3) caem após anúncio de possível oferta à International Paper

As ações da Suzano (SUZB3) registraram uma queda acentuada após a notícia de que a companhia brasileira de papel e celulose contatou a International Paper (IP) sobre uma oferta em dinheiro que poderia atingir quase US$ 15 bilhões.

A possível oferta da Suzano, que ocorreu logo após a IP fechar um acordo para adquirir a produtora britânica de embalagens DS Smith, levantou preocupações no mercado.

Com isso as ações da Suzano (SUZB3) opera em baixa de cerca de -7,11% no pregão de hoje.

A IP está preparada para rejeitar a oferta da Suzano como inadequada, o que contribui para a incerteza e pressiona as ações da Suzano.

Acreditamos que a combinação com a IP faria da Suzano um grupo relevante no mercado global de embalagens de papel. No entanto, levanta algumas questões, como o próprio endividamento da companhia.

De toda forma, preferimos aguardar o pronunciamento da companhia para tirarmos conclusões mais assertivas sobre a negociação.

📌 Itaú (ITUB4) registra lucro líquido de R$ 9,7 bilhões no 1T24, com aumento de +15,8%

O Itaú (ITUB3, ITUB4) divulgou seus resultados do 1T24, registrando um lucro líquido de R$ 9,7 bilhões, o que representa um aumento de +15,8% em relação ao 1T23.

O retorno sobre o patrimônio líquido (ROE) atingiu 21,9%, um aumento de 0,7 p.p. em comparação com o mesmo período do ano anterior.

Esse desempenho positivo foi impulsionado por um avanço de +8,9% na margem financeira e um controle nas despesas de provisão para devedores duvidosos (PDD), que cresceram apenas +1,4%.

Quanto aos índices de inadimplência, o indicador de atrasos acima de 90 dias apresentou melhora, com uma redução de -0,1 p.p, ficando em 2,7% e mantendo-se em patamares saudáveis.

Os resultados do Itaú mais uma vez foram sólidos, apresentando alta rentabilidade e bons indicadores de crédito.

Resultado Positivo.

Um abraço e bons investimentos

Sérgio

Conheça Nossas Assinaturas

E você, quer investir de forma realmente profissional e contar com as melhores Estratégias de Investimentos, todas com resultados comprovados e o melhor atendimento do mercado?

Faça como mais de 27 mil investidores, escolha uma das nossas assinaturas e junte-se a nós!