A aposentadoria é um tema que merece cada vez mais atenção.

O envelhecimento acelerado da população e a fragilidade do sistema público tornam essencial o planejamento individual para o longo prazo.

Mesmo servidores públicos, que historicamente contavam com maior estabilidade, já percebem a necessidade de buscar renda complementar.

O cenário é claro: o Brasil vai envelhecer antes de ficar rico — e quem não se planejar dependerá de benefícios cada vez menores.

PREVIDÊNCIA PRIVADA: FUNCIONAMENTO E VANTAGENS

A previdência privada é, essencialmente, um fundo de investimento com benefícios fiscais e sucessórios.

Existem duas modalidades principais — PGBL e VGBL — que permitem montar uma carteira diversificada de ativos.

Entre as principais vantagens estão:

- Planejamento tributário, com possibilidade de deduzir até 12% da renda bruta no PGBL;

- Isenção de imposto de renda na transmissão em caso de falecimento;

- Agilidade na sucessão, já que os recursos não entram em inventário;

- Proteção contra penhoras, garantindo segurança patrimonial.

Esses benefícios explicam por que muitos investidores utilizam a previdência como instrumento de planejamento sucessório e proteção familiar.

Em alguns casos, empresas ainda oferecem complementação de aportes, o que torna o investimento ainda mais atrativo.

LIMITAÇÕES E CUSTOS DOS FUNDOS DE PREVIDÊNCIA

Apesar das vantagens, os fundos de previdência nem sempre são a melhor alternativa.

As rentabilidades costumam ser mais baixas, e as taxas de administração ainda são elevadas — em alguns casos, acima de 2% ao ano.

Na prática, muitos fundos investem em títulos públicos ou em produtos simples que o próprio investidor poderia adquirir diretamente, pagando menos taxas e obtendo retorno superior.

Por isso, é fundamental analisar o custo-benefício antes de investir.

INVESTIR DIRETAMENTE: AUTONOMIA E RENTABILIDADE

A segunda alternativa é montar a própria carteira de investimentos voltada para a aposentadoria.

O investidor pode combinar ações, renda fixa e fundos imobiliários, equilibrando segurança, dividendos e potencial de valorização.

Essa abordagem oferece custos menores, maior controle e possibilidade de rentabilidade superior, embora sem as vantagens tributárias da previdência tradicional.

É uma estratégia mais flexível e adaptável ao perfil de cada investidor.

SIMULAÇÃO PRÁTICA: O IMPACTO DA CONSTÂNCIA

Usando o simulador da Capitalizo, é possível visualizar o efeito da constância nos aportes.

Com um investimento inicial de R$ 50 mil e R$ 500 mensais durante 10 anos, aplicados conforme o histórico da Carteira Dividendos+ da Capitalizo, o resultado seria de cerca de R$ 542 mil.

Esse cálculo é baseado em rentabilidade real e comprovada desde 2017, o que dá uma visão mais realista do potencial de longo prazo.

Em prazos maiores, a diferença se amplia — reforçando a importância de manter disciplina e regularidade nos aportes.

COMO CONSTRUIR SUA PREVIDÊNCIA

Existem, portanto, duas formas principais de acumular patrimônio para o futuro:

- Através de fundos de previdência, aproveitando benefícios fiscais e sucessórios;

- Investindo diretamente em uma carteira diversificada, com foco em renda e valorização.

Cada investidor deve avaliar o que faz mais sentido conforme seu perfil, objetivos e horizonte de tempo.

Em muitos casos, combinar as duas estratégias é o caminho ideal — garantindo segurança, liquidez e crescimento de patrimônio.

DISCIPLINA E VISÃO DE LONGO PRAZO

Mais importante do que escolher entre previdência privada ou investimentos diretos é manter constância e método.

O tempo é o principal aliado do investidor, e quem começa antes, com aportes regulares, colhe os melhores resultados.

Construir uma aposentadoria sólida exige disciplina, paciência e boas decisões de alocação — princípios que norteiam todas as estratégias da Capitalizo.

DESEMPENHO DA CARTEIRA DIVIDENDOS+

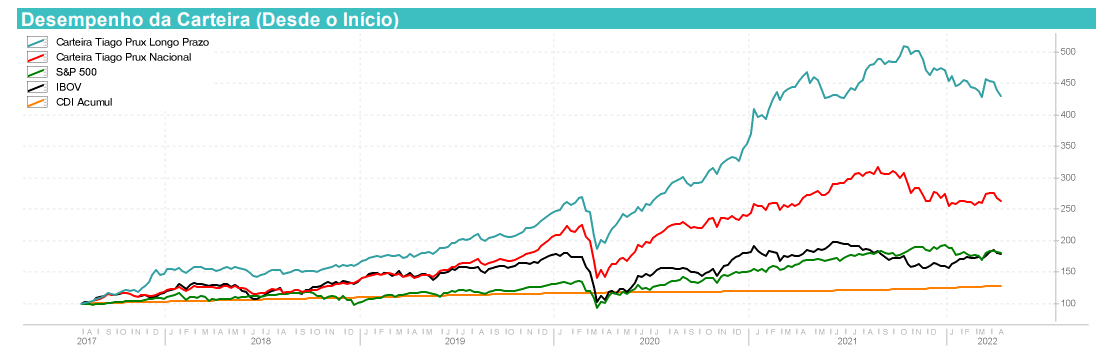

A Carteira Dividendos+ é um dos principais exemplos de como a disciplina e a visão de longo prazo geram resultados consistentes.

Abaixo, você confere o gráfico de rentabilidade da Carteira Dividendos+, que vem superando os principais índices da Bolsa desde 2017:

COMO TER ACESSO À CARTEIRA

A Carteira Dividendos+ faz parte da assinatura Capitalizo Invest, o plano mais completo da Capitalizo.

Com ele, você terá acesso a todas as nossas carteiras de ações e estratégias exclusivas, além de recomendações em fundos imobiliários, REITs, renda fixa e investimentos no exterior — tudo com foco em segurança, diversificação e performance real.

Clique no botão abaixo e comece agora mesmo a investir com visão de longo prazo, disciplina e estratégia comprovada com a Capitalizo Invest.