Quando o assunto é investimentos, você não pode, de jeito nenhum, acreditar em tudo o que lê na internet.

É claro que o conteúdo online pode ser muito útil para aprender mais sobre finanças e encontrar ensinamentos que podem gerar grandes resultados para a sua carteira.

Eu não teria meu canal do YouTube se não acreditasse nisso.

Porém, a internet também é um ambiente propício para a disseminação de mentiras e informações incorretas – e, depois de difundidas, elas podem levar anos, talvez décadas, para desaparecer.

Quando se trata do seu dinheiro, isso é especialmente perigoso. É o seu futuro que está em jogo.

Por isso, neste artigo, vou desmentir 9 mentiras e crenças erradas sobre investimentos nas quais você pode ter acreditado, e mostrar como ver os investimentos da forma certa! Acompanhe:

❌ MENTIRA #1 – “O Barsi disse que não vale a pena investir em ações no exterior, então não devo investir”

Essa não é exatamente uma mentira, mas sim uma crença altamente perigosa.

É verdade que Luiz Barsi, o maior investidor pessoa física da Bolsa de Valores brasileira, não investe no exterior. Mas é mentira que você deva seguir esse ensinamento.

Barsi é um gênio. Investe há mais de meio século e tem uma habilidade única para encontrar oportunidades e uma paciência rara para esperar que elas “floresçam”.

Eu não sou o Luiz Barsi, e você também não é. Somos investidores “normais” e que devem buscar seguir o caminho mais lógico possível para termos sucesso.

Por isso, devemos, SIM investir no exterior, para termos:

- Diversificação, que reduz os riscos de estar exposto apenas à economia brasileira

- Acesso a mercados sólidos e economias mais estáveis

- Proteção cambial contra a desvalorização do real

- Mais oportunidades em setores e empresas que não existem no Brasil, como tecnologia (Apple, Amazon, Google).

- Aposentadoria mais segura, em moedas fortes

❌ MENTIRA #2 – “A ‘ação X’ está cara… não vou comprar”

A reputação de “ação cara” é jogada em vários ativos – e, muitas vezes, eles são os melhores disponíveis. Um exemplo claro que me vem à cabeça é a WEG (WEGE3).

É claro que é ideal comprar ações baratas. Mas as pessoas têm uma visão errada do que é barato.

Ação barata não é a que está caindo, a que está com a cotação em poucos reais ou aquela de uma empresa cheia de problemas.

Ação barata é aquela ainda abaixo do potencial que ela possui.

Por isso, uma ação que custa muitos reais, está na máxima histórica e pertence a uma empresa “aparentemente perfeita” pode, sim, estar barata. Tudo depende do seu potencial de crescimento.

O que é realmente caro é ter uma carteira cheia de ativos ruins.

❌ MENTIRA #3 – “As ações de tecnologia são bolhas”

Não estamos mais na bolha ponto com. O ano 2000 já passou, o mercado mudou e não há por que ter medo de investir em tecnologia.

Esse setor, inclusive, tende a ser muito vantajoso devido ao seu potencial de inovação e crescimento acelerado.

Empresas estabelecidas, como Apple e Microsoft, continuam a liderar revoluções, mantendo-se resilientes mesmo diante de desafios.

E como esquecer da Nvidia, que teve um crescimento de 170% apenas em 2024?

Tenho certeza de que veremos muitas situações semelhantes nos próximos anos.

Portanto, apesar dos riscos inerentes, o setor tecnológico oferece oportunidades únicas para investidores que buscam participar de avanços disruptivos e lucrativos.

❌ MENTIRA #4 – “A ‘ação X’ não paga dividendos, então não tem por que investir nela”

Investir não é só sobre dividendos.

Ações de crescimento – ou seja, que distribuem menos lucro e investem mais para aumentar sua operação – podem ser escolhas vantajosas devido ao potencial de valorização significativa que essas empresas oferecem.

Um dos meus tipos favoritos de ações são as Micro e Small Caps, ou seja, empresas ainda pequenas, em processo de crescimento.

Essas ações tendem a pagar menos dividendos do que empresas já consolidadas, pois ainda possuem o foco de ganhar uma fatia maior de mercado e se estabelecer.

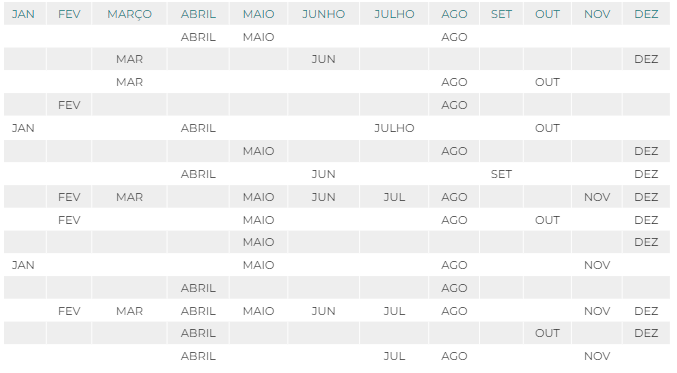

E elas trazem muito resultado mesmo assim. Olha só como foi nossa carteira Micro e Small Caps desde 2017, em comparação com o Ibovespa:

Ignorar ações de crescimento pode deixar sua carteira para trás…

❌ MENTIRA #5 – “Bitcoin não serve para nada”

Poucos ativos são tão esnobados quanto o Bitcoin…

Se você o ignora, pode estar deixando dinheiro na mesa.

Esse é um investimento de alto risco, sim. Porém, os investidores contam com cada vez mais recursos de proteção, e as corretoras estão cada vez mais confiáveis.

Além disso, diferentemente do final da década de 2000, o Bitcoin é muito mais conhecido hoje em dia, o que reflete na liquidez maior da moeda que vemos hoje.

Boa parte do mercado já demonstra aceitação diante da utilização do Bitcoin como moeda ou mesmo reserva de valor, o que gera mais credibilidade e confiança.

Traçando um paralelo com o ouro, o Bitcoin é um criptoativo escasso, com um limite de 21 milhões.

Isso é uma boa notícia para quem deseja formar uma reserva de valor, especialmente por ser um ativo que não corre o risco de problemas inflacionários.

Ou seja, pode ser interessante, pelo menos, estudar um pouco o Bitcoin antes de deixá-lo de lado, não acha?

❌ MENTIRA #6 – “Não vale a pena investir agora, esse governo é muito ruim”

Todo mundo gosta de falar que tem que “comprar na baixa e vender na alta”. Mas pouca gente tem coragem de fazer isso quando a oportunidade se apresenta.

O Brasil tem 500 anos de história e 500 anos de instabilidade. Riscos políticos e econômicos fazem parte da nossa história, e seguirão fazendo.

Mesmo assim, sempre há oportunidades a aproveitar.

Muitas vezes, inclusive, momentos de desconfiança e medo são os ideais para comprar ativos com alto desconto, que vão render muito quando, lá na frente, as coisas invariavelmente melhorarem.

Se você esperar pelo cenário perfeito para investir, pode acabar nunca investindo…

❌ MENTIRA #7 – “Já subiu demais, perdi o bonde”

Todos os dias, eu vejo investidores deixando oportunidades na mesa porque acham que “chegaram tarde”.

“Já subiu 50%, perdi a chance”.

A verdade, no entanto, é que não faltam, na história, exemplos de ações que duplicaram de valor e, depois disso, se multiplicaram por mais 10x.

O que você deve observar ao estudar um ativo não é o caminho que ele já percorreu, mas sim o caminho que ele ainda tem o potencial de percorrer.

Com uma boa estratégia, você consegue pular nessas oportunidades sem ter medo de já ter “perdido o bonde”.

❌ MENTIRA #8 – “Não é bom comprar ações PN, só compro ações ON”

A crença de que não é bom comprar ações preferenciais surge de algumas ideias equivocadas ou generalizações sobre o mercado.

Muitas pessoas acreditam que o direito a voto das ações ON é essencial, mesmo que investidores individuais raramente tenham influência significativa nas decisões da empresa.

Outras pensam que as ações ON são mais “seguras” por estarem associadas ao controle da empresa, mas esquecem que as ações PN oferecem vantagens como prioridade nos dividendos.

Na prática, a escolha entre ON e PN depende do perfil do investidor, e ambas podem ser boas opções dependendo do caso.

Ações preferenciais (PN) oferecem benefícios como prioridade no recebimento de dividendos, o que pode ser vantajoso para investidores que buscam renda passiva, por exemplo.

❌ MENTIRA #9 – “O mercado é eficiente”

Não, o mercado não é eficiente. Isso já foi provado muitas vezes.

Inclusive, são os erros e as ineficiências do mercado que geram oportunidades. O fato de existirem ações abaixo do preço justo mostra isso. As reações exageradas a notícias também.

Por isso, não subestime nunca o poder de uma boa carteira montada de forma profissional. Você pode sim superar o mercado, e muito.

VOCÊ QUER MELHORAR OS RESULTADOS DOS SEUS INVESTIMENTOS?

Na Capitalizo Consultoria, nosso objetivo é garantir que você tenha acesso às melhores recomendações do mercado, sempre alinhadas ao seu perfil, com independência, transparência e um atendimento próximo, realmente focado em resultados.

E o melhor: você terá atendimento direto comigo, Tiago Prux, e com a minha equipe, que soma mais de 20 anos de experiência no mercado financeiro.

Por isso, quero lhe fazer um convite:

Se você investe acima de R$ 300 mil por meio de bancos ou corretoras e quer ir além nos seus investimentos, clique no botão abaixo para agendar uma conversa pelo WhatsApp e conhecer mais sobre a Capitalizo Consultoria.