Na nossa série de artigos “Deu Gain”, trazemos algumas das nossas recomendações vencedoras da assinatura Full Trader, especialmente as de Swing Trade, Rastreador de Tendências e Long & Short.

O intuito é mostrar para você, na prática, como funcionam as nossas recomendações.

Hoje falaremos um pouco sobre a estratégia de Swing Trade, e os motivos que nos levaram a ter um desempenho bastante satisfatório ao longo do tempo.

Lembrando que as operações de Swing Trade em Ações são mais curtas, normalmente sendo encerradas em poucos dias ou dentro da mesma semana.

As recomendações costumam durar de 2 a 10 dias.

Além de nunca ter fechado o ano com prejuízo, essa estratégia entregou retornos médios superiores a 30% ao ano.

Segue o gráfico com o desempenho histórico dessas operações de Swing Trade:

Perceba que os ganhos, além de consistentes, são muito superiores ao apresentado pelo mercado (Ibovespa).

Um dos principais motivos desses ótimos resultados é que, além de ganhar com as altas do mercado, recomendamos operações que permitiram ganhar também com a baixa dos preços.

A chamada “venda alugada”.

COMO ASSIM GANHAR COM A BAIXA?

A estratégia utilizada para que pudéssemos ganhar com a baixa foi a de Swing Trade com venda alugada de ações.

Esse tipo de operação dá a possibilidade de ganharmos nos momentos mais turbulentos do mercado.

Além disso, como os movimentos de baixa costumam ser mais rápidos do que os de alta, esse tipo de operação tende a ser mais curta.

Tanto que no mercado existe uma expressão que ilustra bem a velocidade dos movimentos baixistas: ”o mercado sobe de escadinha e desce de elevador”.

Em algumas operações, tivemos ganhos de +11,08%, +6,39%, +9,16% e +9,89%…

Todos eles conquistados em poucos dias de pregão, e que certamente ajudaram nossa estratégia de Swing Trade a bater os mais de 500% de rentabilidade histórica.

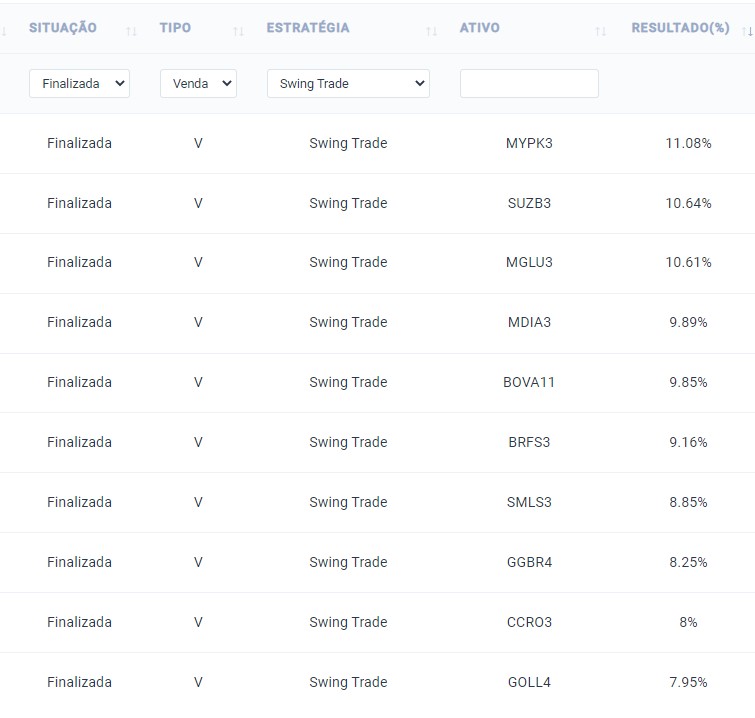

Abaixo, seguem outras recomendações enviadas com o intuito de ganhar com a queda do mercado:

Vale ressaltar que você tem acesso a todas as recomendações já realizadas por nossa Equipe de Análise.

COMO VOCÊ RECEBE ESSAS OPORTUNIDADES?

Todas as nossas operações são enviadas pelo APP, pelo Sistema (para quem estiver no seu computador) e pelo nosso canal do Telegram.

Você só precisa colocar as ordens na sua corretora, já que todos os passos são avisados.

Ficou interessado? Saiba mais a respeito:

ESTRATÉGIA DE SWING TRADE DA CAPITALIZO

A nossa Estratégia de Swing Trade é perfeita para você que busca ganhos massivos em operações rápidas (de 2 a 10 dias) na Bolsa de Valores.

Aqui, bastam 10 minutos por dia para você acompanhar todas as atualizações e manter suas operações 100% em dia.

Conheça mais detalhes no vídeo abaixo: