Se preferir assistir, veja abaixo o vídeo completo com a análise desta semana.

A semana começa com o mercado digerindo decisões de juros no Brasil e nos Estados Unidos, revisando expectativas para inflação e crescimento, e reprecificando casos micro que ganharam tração nos últimos dias.

A seguir, organizo o panorama em narrativa contínua — sem listas — para você entender o que realmente pode mexer com preços ao longo dos próximos pregões.

CENÁRIO RECENTE: JUROS, INFLAÇÃO E APETITE POR RISCO

No Brasil, o Copom manteve a Selic, sinalizando que os primeiros cortes tendem a ficar para 2026, dependendo do comportamento das expectativas de inflação.

Nos EUA, o Federal Reserve iniciou um ciclo de flexibilização com corte de 0,25 p.p. e abriu espaço para mais duas reduções até o fim do ano.

Esse movimento melhora as condições financeiras globais e, por tabela, dá combustível para ativos de risco mundo afora.

O foco de curto prazo, porém, volta-se aos próximos dados de inflação: leituras mais “frias” reforçam cortes adicionais do Fed e aliviam a curva de juros local; surpresas “quentes” geram ruído e podem provocar realização.

MARFRIG E BRF: FUSÃO EFETIVADA E NOVO TICKER

A partir desta segunda-feira, BRF e Marfrig passam a negociar sob o código MBRF3, consolidando a combinação de negócios.

Para quem detinha BRFS3, a razão de troca foi de 0,85 ação de Marfrig por cada ação de BRF, com frações agrupadas e leiloadas — os recursos líquidos caem diretamente na conta da corretora.

A tese daqui em diante migra do “evento societário” para a captura de sinergias, normalização de dividendos e execução operacional no novo perímetro.

RECUPERAÇÕES JUDICIAIS: QUANDO EVITAR O “BARATO QUE SAI CARO”

Casos como Oi e Paranapanema voltaram às manchetes.

O ponto central é que empresas em recuperação judicial têm agenda travada por credores, captações dilutivas e incertezas operacionais que podem se arrastar por muito tempo.

A cada necessidade de capital, surge nova rodada de emissões ou renegociações que fragilizam o minoritário. Para estratégias fundamentalistas de longo prazo, a assimetria costuma jogar contra.

BANCO DO BRASIL (BBAS3): RUÍDO DE CURTO PRAZO E DÚVIDA ESTRUTURAL

As ações oscilaram em uma semana de notícias mistas.

No curtíssimo prazo, o banco ainda sente os impactos de um ciclo de provisões mais alto e o “efeito cauda” de trimestres fracos.

O que pesa mesmo é a questão estrutural: num sistema cada vez mais competitivo e digital, será que o BB consegue enxugar custos e manter eficiência próxima aos pares privados?

Essa interrogação estratégica limita a convicção de longo prazo, mesmo em momentos de preço aparentemente convidativo.

NATURA (NATU3): VIRADA DE PÁGINA OPERACIONAL

A companhia acelerou o desinvestimento das operações da Avon no exterior, praticamente concluindo a saída e concentrando energia no core da marca Natura nas Américas.

O movimento estanca perdas, simplifica a governança operacional e abre espaço para desalavancar e retomar distribuição de resultados adiante.

A leitura de mercado foi positiva e a ação respondeu bem, mas a tese daqui em diante é sobre execução disciplinada no “novo desenho” e recuperação gradual de margens.

ALPHABET (GOGL34, GOOG): RISCO REGULATÓRIO ARREFECE

A decisão judicial nos EUA afastou a hipótese de uma separação forçada de unidades como Chrome ou YouTube, ainda que mantenha restrições a práticas de exclusividade.

A remoção desse “pior cenário” reduz o desconto de risco regulatório no valuation.

Com receitas recorrentes robustas, forte geração de caixa e ROIC crescente, a empresa segue como âncora de tecnologia de qualidade — e o alívio respinga no humor do setor como um todo.

BR PARTNERS (BRBI11): LISTAGEM NA NASDAQ COMO CATALISADOR

A instituição financeira levou seu código BRBI para a Nasdaq, mantendo a listagem primária na B3.

O objetivo é ampliar a base de investidores estrangeiros e destravar múltiplos ao se comparar com pares globais.

Rentabilidade sólida, capitalização confortável e pipeline de crescimento sustentam a ambição; se a liquidez lá fora ganhar corpo, o efeito pode ser positivo sobre o preço por aqui.

B3 (B3SA3): NÚMEROS MISTOS E A BUSCA POR DIVERSIFICAÇÃO

Os volumes de negociação em ações e futuros recuaram na leitura anual de agosto, enquanto a base de investidores e as emissões de renda fixa subiram.

Essa combinação reaviva um tema conhecido: a necessidade de a B3 diversificar fontes de receita para reduzir a dependência do giro de bolsa à vista.

A estratégia de preços mais baixos ajuda competitividade, mas pressiona margens — novas avenidas (dados, infraestrutura, serviços adjacentes) são vitais para estabilizar resultados no tempo.

MARCOPOLO (POMO4): EXECUÇÃO E REABERTURA DE MERCADOS

A fabricante colhe frutos de um ciclo favorável: renovação de frotas, reposição pós-pandemia e oportunidades internacionais.

O retorno ao mercado europeu, via montagem local e exportação de conjuntos, fortalece o vetor de crescimento sem exigir capex desproporcional.

O caso segue como exemplo de tese em que estar posicionado antes da “virada do ciclo” fez toda a diferença.

COSAN (CSAN3): CAPITAL PARA ACELERAR A DESALAVANCAGEM

A injeção de capital anunciada por BTG e Perfin, via oferta de ações, endereça o principal calo do grupo: a alavancagem elevada.

A operação não resolve tudo de uma vez, mas reduz a pressão financeira e comprova a qualidade dos ativos operacionais (Raízen, Rumo, Compass, Moove).

A leitura inicial é positiva para o custo de capital e para o horizonte de geração de valor — ainda que a tese continue exigindo respeito ao risco financeiro no sizing da posição.

O QUE OBSERVAR NESTA SEMANA

Com a “trava” do Fed parcialmente removida e o Copom em compasso de espera, o fio condutor volta a ser inflação e atividade. Leituras benignas sustentam a curva mais leve e dão suporte a bolsa e crédito privado; surpresas negativas reacendem a volatilidade.

No micro, siga acompanhando a integração MBRF3, a trajetória de simplificação da Natura, os desdobramentos da listagem de BRBI no exterior e eventuais passos adicionais de desalavancagem na Cosan.

Em paralelo, vale monitorar volumes e indicadores de engajamento na B3 e, no campo de tech, qualquer novidade regulatória relevante para Alphabet e pares.

ANÁLISE FINAL

O pano de fundo segue construtivo para ativos de risco: ciclo de cortes iniciado nos EUA, curva local mais leve do que meses atrás e micro catalisadores relevantes em nomes selecionados.

Ainda assim, o mercado continua sensível a dados e a execução.

Em termos práticos, o caminho vencedor permanece o mesmo: manter disciplina, evitar ruídos de curto prazo, dimensionar risco com cuidado em teses alavancadas e privilegiar negócios de alta qualidade que crescem com eficiência.

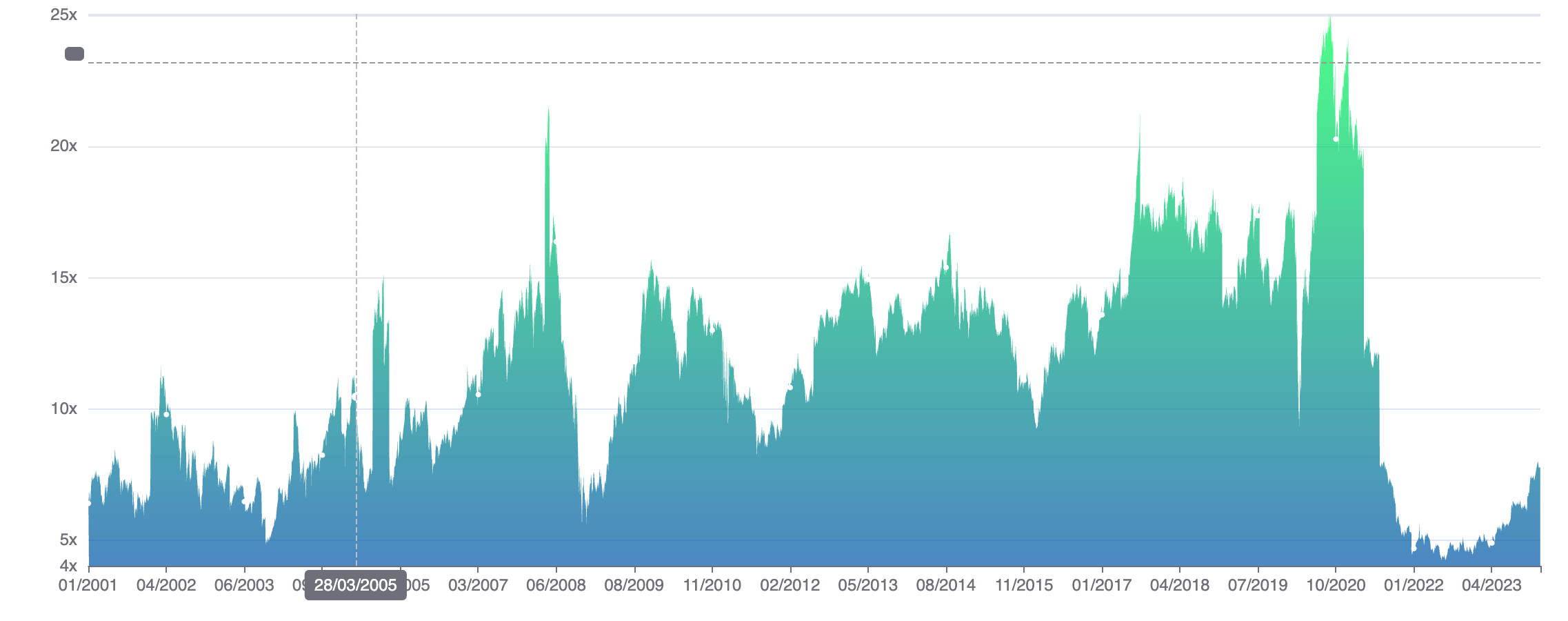

VEJA COMO NOSSAS CARTEIRAS DE AÇÕES SE DESTACAM

Abaixo, você confere o desempenho das nossas Carteiras Recomendadas de Ações de Longo Prazo, que reúnem empresas sólidas, diversificadas e com histórico consistente de geração de valor.

Todas essas Carteiras fazem parte da assinatura Capitalizo Invest, desenvolvida para investidores que buscam crescimento patrimonial no longo prazo com segurança, estratégia e diversificação.

Clique no botão abaixo e tenha acesso imediato às nossas Carteiras Recomendadas de Ações e a todo o suporte da Capitalizo.